一、市场估值

股债性价比=(1/指数滚动市盈率)/十年国债收益率

十年国债收益率:2.309%

沪深300:3.66 股债性价比分位数:90-100% (0%性价比最低,100%性价比最高)

大盘成长:2.42 股债性价比分位数:70-80%

大盘价值:5.54 股债性价比分位数:70-80%

小盘成长:1.89 综合参考历史PB、股债性价比分位数:80-90%

小盘价值:2.68 综合参考历史PB、股债性价比分位数:80-90%

沪深300股债性价比,是一个很好的观察A股市场整体水位的指标。

该指标在过去十年准确率非常高,可判断行情的顶部/底部。

本轮行情的最低点(2024/2/2),沪深300股债性价比突破了3.9,创历史最大值。

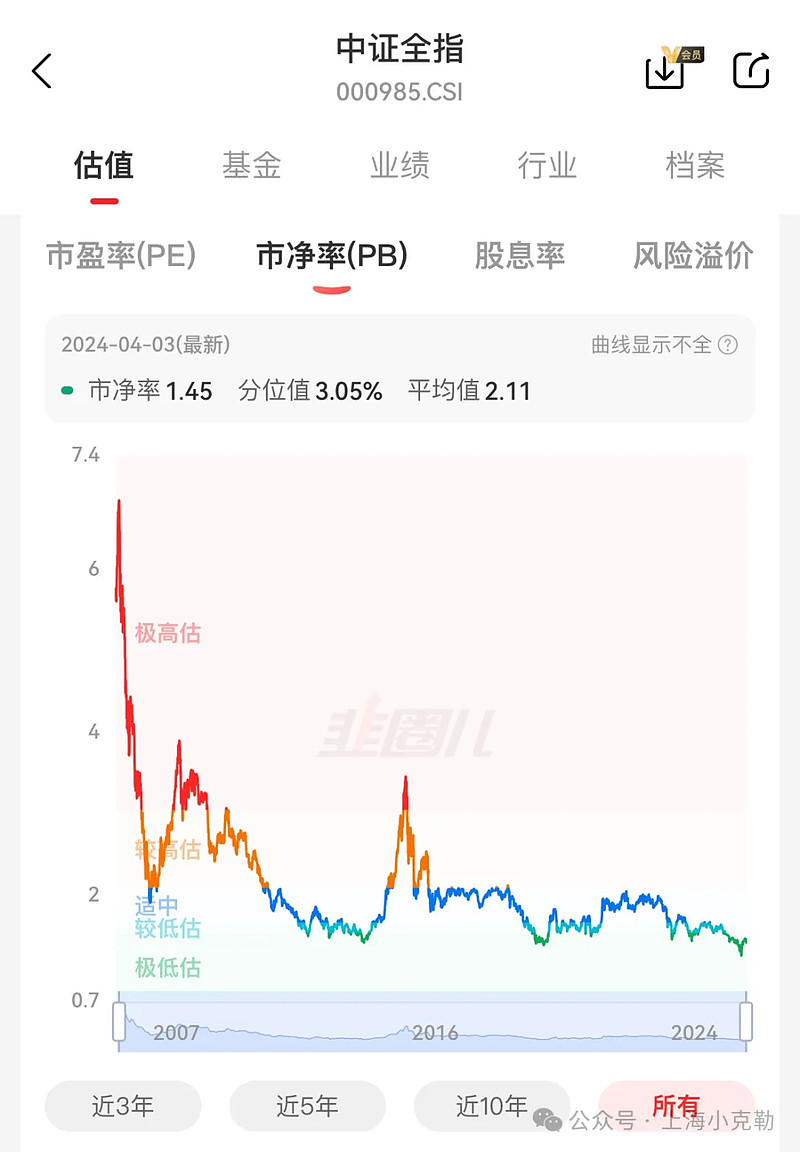

全市场风险溢价、市净率也触及历史新低的估值水平:

各风格指数方面,大/中/小盘、成长/价值,各类风格指数估值亦触及历史底部。

考虑到A股扩容显著,再看巴菲特指标(总市值/GDP)。

即便上市公司达到5000家,A股总市值/GDP在2024年2月也低至60%,相当接近于2018年底部时的55%。

从技术面角度分析。

沪深300周K线在2024/02/23这一周向上突破BBI趋势线,连续7周站在BBI的上方后,于2024/04/12这一周二次回踩,本周,依然站在BBI上方,呈现出右侧多头趋势。

可以明确地讲,目前的A股行情,已经符合基本面(估值低)+技术面(趋势走好)共振的标准,很有可能开启一轮新行情。(更详细的择时技巧说明,可参考《A股择时全攻略(建议收藏)》)

唯一让我有些担忧、与2018年底部不同的是——筹码底未到,上一轮牛市爆炒过的一些标的,比如茅台,机构的抱团未现松散的迹象,还没完成“最后一跌”。

从盘面上来看,也只有电力、钢铁、基建工程、家用电器、银行这五个行业在多头趋势,都不是机构重仓的行业,其他行业表现一般。主观多头策略普遍跑不赢指数。

所以,目前新起的一轮行情,很有可能也是结构性的(类似于2016-2017年),而不是普涨的局面。

再来看美股方面。

美国十年国债收益率低于2%的时间段比较多,分母过小,计算股债性价比易失真,估值使用股债利差比较合理。

美国股债利差(标普500盈利收益率-美国十年国债收益率),过去十年间在1.5%-5.8%之间浮动。

2011年底欧债危机时期,股债利差达到5.8%,2020年疫情大跌期间,股债利差达到5.8%。

上一轮加息周期末尾,2018年10月份十年国债收益率升破3%,股债利差达到1.5%后,迎来大跌。

目前,标普500市盈率为25.47,美国十年国债收益率4.663%,股债利差为-0.73%,已经倒挂。

从指数估值角度,此时买入美股,风险收益比极差,潜在风险远高于潜在收益。

需要提醒的是,A股、美股的估值办法,假设了上市公司股东有将盈利以现金形式分配给股东的能力和意愿。从这一点看,美股上市公司要优于A股。单看数据的话,估值差距会有所夸大。

港股方面,恒生指数成分股行业变动幅度大、离岸市场资金来源复杂,使用估值、股债利差判断行情阶段的可靠性较弱。

经过连续数年的下跌,港股于2022年末触底后大幅反弹,2023和2024年初却又大幅下行,近一周反弹较大:

A股目前已经是基本面+技术面共振的状态,投资于港股的机会成本升高,可逐步将仓位转移回A股。

根据集思录的数据,536只转债中,有51只可转债价格在100元以下。不过,转股溢价率中位数高达50%,可转债市场现在的潜在风险仍然较大。

另外,十年国债收益率仍在历史最低的2.3%附近,纯债基金、可转债基金预期回报率低。

二、加密货币

BTC、ETH等稳定币在海外已逐渐成为主流的支付方式。

货币的三项功能——价值存储、交易媒介、记账单位,BTC均已符合条件。

个人认为,BTC长期价值增长有两个途径:

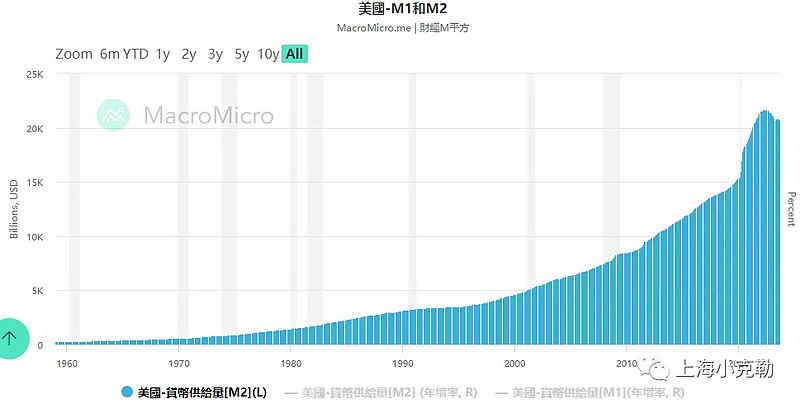

①BTC固定总数2100万枚,主流货币M2增长的过程中,BTC自然增值

②BTC对应可支付的实物商品数量不断增加,如特斯拉、一些互联网服务均可用BTC付款

BTC在2020年(上一轮底部)的稳定价位在6000-7000美元。

自2020年以来,美元M2已上升35%。

另一方面,根据VISA发布的财报,2022财年Q1,以美元计价的BTC VISA信用卡的使用金额已经达到25亿美元,达到2021整个财年的70%,增速迅猛。

Retail payment by BTC的总量和增速很难统计,若有更精确的数据,欢迎交流。

加密货币近期迎来主升浪,BTC已突破7w.

截止目前的主流币的价格:

BTC:63632 USD

ETH:3270 USD

三、舆情监控

地缘政治:布林肯访华,警告援俄问题。中小型银行首当其冲(可能会被踢出SWIFT),A股大涨当日,江苏银行-9%

四、实操总结

可转债、纯债、美股缺乏优质机会。加密货币自底部翻倍,美元M2距顶部收缩,现阶段风险>收益。

A股已是基本面+技术面共振的态势,结构性行情可期。主动管理型产品整体表现一般,本回行情料以结构性上涨为主,而非普涨。可分散配置于各类风格的股票、基金,建议参考我在雪球网的【复合股债策略】组合:

A股已在右侧底部,投资于港股的机会成本上升,建议将港股仓位切换回A股。

同时要注意地缘政治风险,至少保留一部分资金,应对前所未有的凶险形势。

$恒生指数(HKHSI)$ $沪深300(SH000300)$ $纳斯达克综合指数(.IXIC)$

【往期回顾】