去杠杆下的2018年,经营现金流这个指标走红了。很多投资者不仅关注经营现金流量净额,也开始关注自由现金流了,这算是中国投资者的进步吧。很多朋友督促初善君写一篇关于自由现金流的文章,本来对自由现金流并不感冒,但是盛情难却。这一写,却发现了自由现金流的局限,赶紧分享给大家。

1、起源

美国学者拉巴波特(Alfred Rappaport)20 世纪80 年代提出了自由现金流概念:企业产生的、在满足了再投资需求之后剩余的、不影响公司持续发展前提下的、可供企业股东和债权人分配的现金。

麦肯锡资深领导人之一的汤姆·科普兰(Tom Copeland)教授于1990年阐述了自由现金流量的概念并给出了具体的计算方法:自由现金流量等于企业的税后净经营利润(Net Operating Profit less Adjusted Tax, NOPAT,)即将公司不包括利息费用的经营利润总额扣除实付所得税税金之后的数额加上折旧及摊销等非现金支出,再减去营运资本的追加和物业厂房设备及其他资产方面的投资。其经济意义是,公司自由现金流是可供股东与债权人分配的最大现金额。

也就是说,自由现金流表示的是公司可以自由支配的最大现金,公司的现金流可以偿还债务、回购股票、分红、投资等。而自由现金流不足,就得向银行借有息贷款、向老股东配股、非公开发行股票等,对股东来说并不友好。

因此自由现金流很重要,money在手,胜过一切牛皮。

然后经过巴菲特的引用而发扬光大,被中国投资者熟知。《巴菲特致股东的信》中曾经提到:“内在价值是一个非常重要的概念,它为评估投资和企业的相对吸引力提供了唯一的逻辑手段。内在价值的定义很简单:它是一家企业在其余下的寿命中可以产生的现金的折现值”。

这里的现金的折现值指的就是自由现金流的折现值。

理论上自由现金流折现(DCF)是企业最合理的估值方法,因为这种方法计算出了未来企业所能为股东创造的价值。但是使用DCF时,需要太多的假设,比如折现率和增长率的选择,差之毫厘、谬以千里。因此,我们学习自由现金流和DCF估值法不是为了定量的计算企业估值,更应该为了定性的理解企业估值,确定一个模糊的正确。

2、自由现金流与净利润

在说自由现金流如何计算之前,先说经营现金流量净额。

一般来说,经营现金流量净额指企业实际赚了多少钱,净利润代表企业应该赚了多少钱。

有些企业的净利润里可能收不回现金,比如应收账款的增加;有些已经收回了现金还没确认收入,比如预收账款的增加。前者是企业承担风险,后者是企业占了便宜。也有一些是购进了原材料但是还没付款,比如应付账款增加,还有一些减少了净利润但是没有减少经营现金流,比如折旧、摊销、财务费用等等。

以上代表了净利润到经营现金流量净额的距离。一般来说,经营现金流会稍微大于净利润,即净现比大于1。净现比越大,企业的议价能力在产业链的话语权越强。

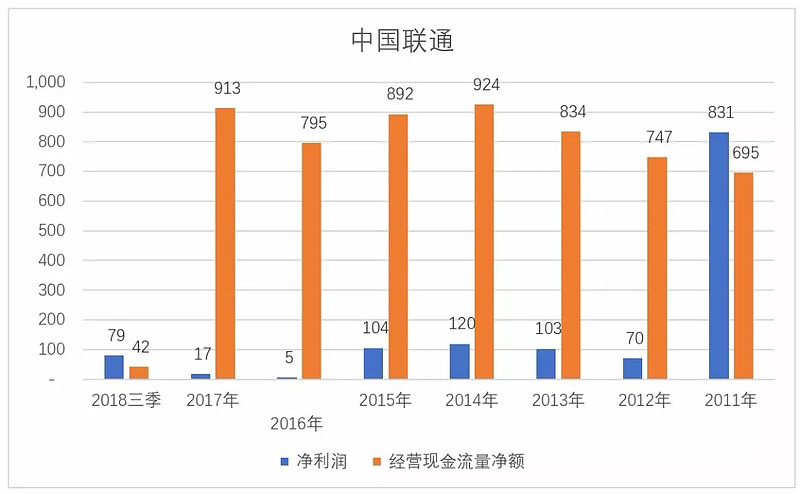

比如中国联通,2012年至今,每年实现的净利润不过100亿左右,但是经营现金流量净额高达800亿左右,尤其是2016年,净利润只有5亿,但是经营现金流量净额高达795亿元。这是垄断的力量,也是很多小伙伴话费必须预付款导致的。欠款两天就停机,呵呵。

很多企业的生产经营必须投资才能维持,这些投资性支出当年不影响净利润,但是影响现金流。那么一旦投资减少或者不投资,企业就没有竞争力,那么这些投资支出就不可缺少。对于企业来说,企业想要维持现有的竞争力,需要大量的投资性支出,企业看似赚了很多钱(经营现金流),但是企业需要不断地投资,一旦投资亏损,可能就会把赚的钱亏了。

因此自由现金流就是在经营活动现金流量净额的基础上减去投资性支出,它更能反映企业真实的盈利能力和赚钱情况。

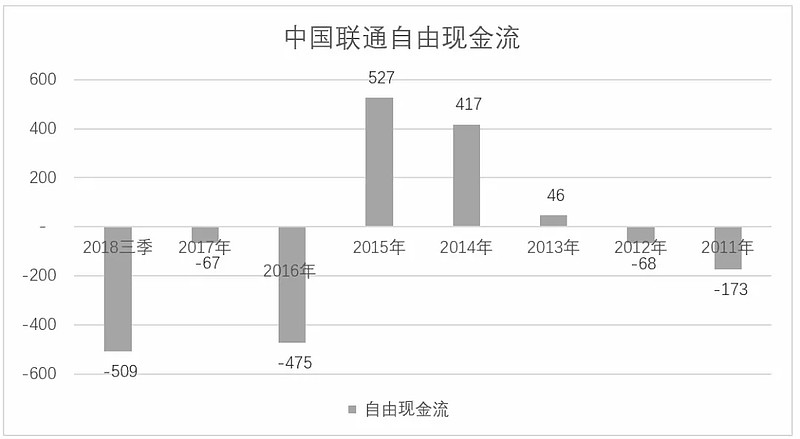

因此我们看到,中国联通如果要维持竞争力,需要不断地投入基站、设备等,每年构建固定资产等支付的现金金额特别大,因此中国联通的自由现金流非常不好,2016年至2018年前三季度分别为-475亿元、-67亿元和-509亿元,惨成狗了。

多数书籍里,简化的自由现金流计算就是现金流量表中的经营现金流量净额减去构建固定资产等支付的现金。因此自由现金流比经营现金流更贴近企业赚钱的能力。

3、自由现金流的困境

有些投资者深受巴菲特影响,认为好企业的标准就是自由现金流优秀:长期维持在高位。我们可以用自由比(自由现金流/净利润)代表净利润的自由现金流含量,自由比越高,自由现金流越牛。

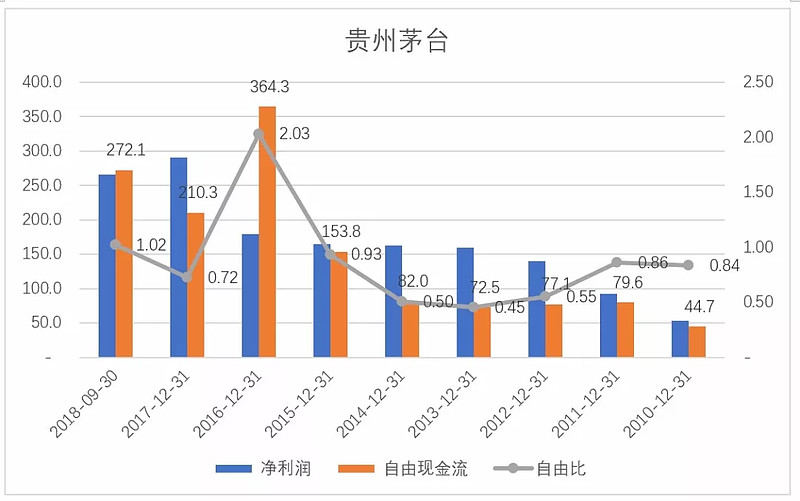

比如贵州茅台,自由现金流长期维持在高位,自由比基本维持在0.5以上,2016年自由现金流更是高达364.3亿元,是净利润的2.03倍。

再比如中国国旅,除了2011年自由现金流为负之外,其余年份的自由比均在0.5以上,而且随着净利润一起高速增长。

然而这种仅仅依靠少量投资就能取得大额收益的公司太少了,要么具有极强的品牌,比如贵州茅台、海天味业,要么具有垄断的消费业,比如中国国旅。

大部分企业的成长需要依靠大量的投资才能取得,这是TOB制造业的宿命。

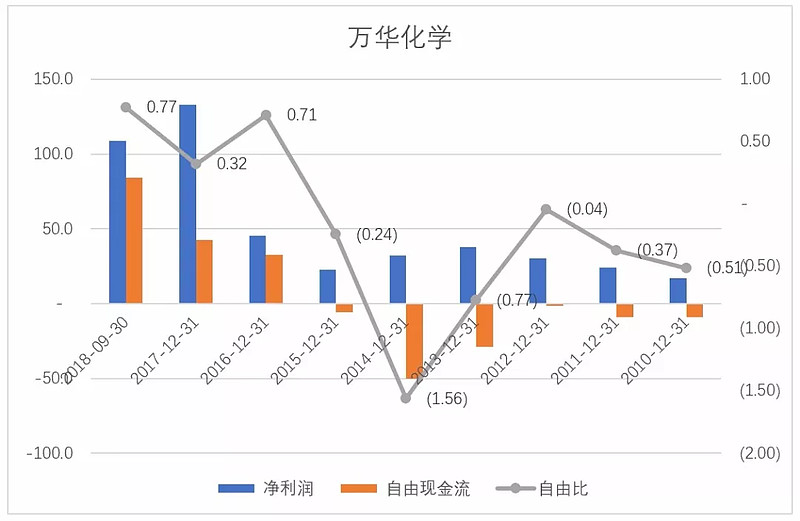

例如万华化学,2015年之前,万华化学虽然每年都有几十亿的净利润,但是自由比一直小于零,这说明那些年万华化学在大量的投资。

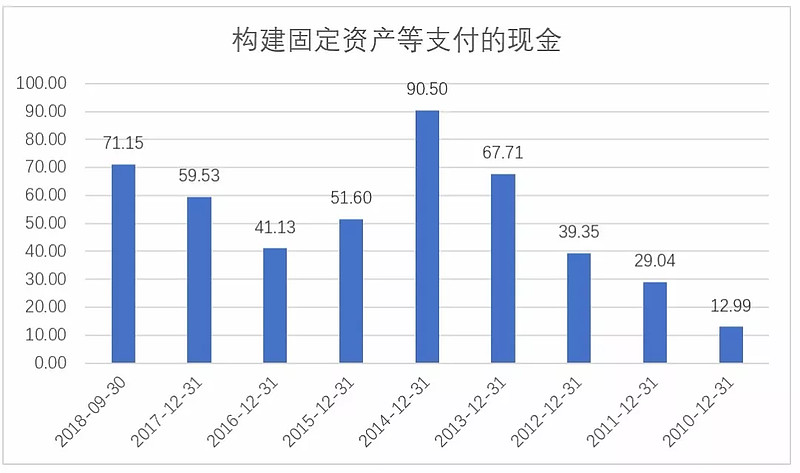

于是我们看到万华化学构建固定资产支付的现金一直非常高,尤其是2014年高达90.50亿元,也难怪当年的自由比为-1.56。

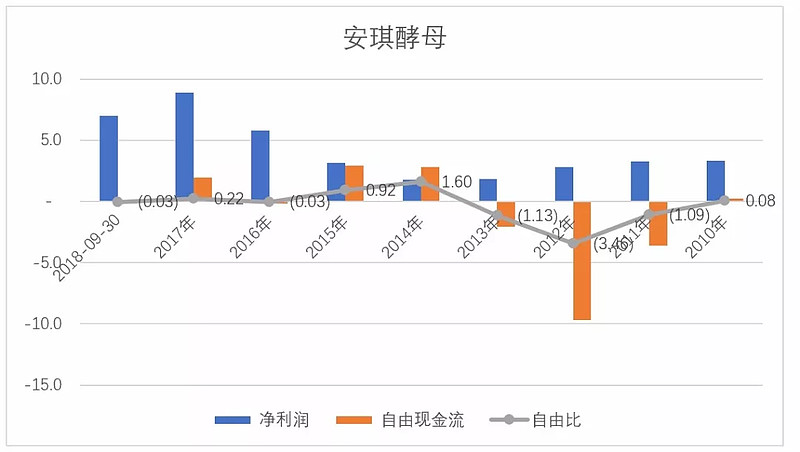

再比如安琪酵母,其自由现金流波动特别大,因此自由比数据波动很大,也不是特别好看,原因也是构建固定资产支付的现金特别大。

从投资的角度,自由现金流为负是价值毁灭,为什么万华化学和安琪酵母的股价反而涨了5倍以上?如果完全按照自由现金流理论,一定会错过很多十倍股,比如2017年的中国巨石、鲁西化工、金禾实业等。

那么究竟是哪里出了问题呢。

4、自由现金流的再修正

一定是自由现金流的计算或者理解出现了问题。

所有自由现金流概念的提出和使用,自由现金流都是扣除了所有构建固定资产等支付的现金流,但是实际上这个投资支付的现金有些不仅仅是维持现有企业的竞争力,有时候还是为了扩大现有规模,是业务扩张的投入,这部分并不属于维持原有获利能力所必须的投入。

郭永清上海国会的《财务报表分析与股票估值》一书中提到,一般自由现金流用经营活动产生的现金流量净额扣除资本性支出进行计算,但是实际上资本性支出分为保全性资本支出和扩张性资本支出。在计算自由现金流时需要扣除的是保全性资本支出,比如大额维修支出等。扩张性资本支出无需扣除,因为扩展性支出是为了增加公司的产能,带来更多的收入和利润。扩张性资本支出等于是自由现金流的一个用途,跟用现金回购股票、分红等是一个意思。

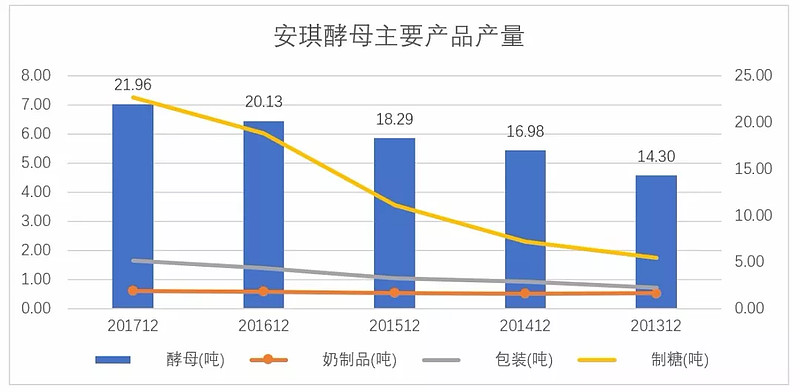

因此回到文中的万华化学和安琪酵母,其资本性支出多是为了扩大产能,提高企业竞争力。比如安琪酵母的主要产品产量均大幅增加,五年间酵母产量由14.3万吨增长至21.96万吨,制糖产量翻了好几倍。

所以我们看到,万华化学、中国巨石、安琪酵母和金禾实业等,虽然自由现金流为负,但是大量的投入带来产量的提高,企业竞争力的增强,企业的收入和利润均大幅增长,带动股价的大幅增长。

那么为什么贵州茅台、海天味业和中国国旅的自由现金流可以那么优秀,因为他们太优秀了,要么品牌无与伦比,要么垄断,而且基本是TOC的行业,很多时候保持小额投入就可以换来大产出了,自然投入少,自由现金流就高。

这种企业万里挑一,对行业等有要求,并非每个行业都能如此。大部分企业,尤其是制造业,尤其有其是TOB的制造业,必须一步一个脚印,坚实的走出来。

关于自由现金流的计算和使用,大家也就明白了问题出在哪里,根据现有的报表,我们很难判断企业的保全性资本支出和扩张性资本支出分别是多少,也就无法计算修正后的自由现金流是多少。而如果仅仅依靠现有自由现金流的计算方法,因为没有区分保全还是扩张,局限性较大,因此可能会错失很多好股。

如果说投资者开始关注除净利润以外的经营现金流指标,是投资者教育的一次质的飞跃,那么过分关注自由现金流指标是否是矫枉过正呢。

初善君一直强调,财报分析不仅要去看企业商业模式,更要理解各种指标背后的意义,否则无异于缘木求鱼。