前言

9月27日海航发布《海南航空控股股份有限公司及其十家子公司重整计划(草案)摘要版》(下文简称“草案摘要”、“草案”或“摘要”),破产重整进入最后的投票表决阶段。草案内容超过小牧预期,大量的留债10年清偿和近700亿债务转移,是债权人一方做出的妥协让步(留债慢慢还是延迟满足,转移的债务大概率清偿率都不高,因为集团也没啥钱了),从另一方面也透露出其对海航航空主业未来的信心。

本文从偿债方案和资产价值两方面进行分析,同时从债务和资产两个角度推测官方对海航控股的未来估值预期(注意,不是小牧自己的估值,关于个人估值后面会单独再写一篇)。

海航控股的重整计划草案比较复杂,考虑篇幅小牧会用总结性话语来表述,建议看此文前多熟悉下草案原文。

一、偿债方案

债务清偿方案洋洋洒洒写了很多,事实上也确实很复杂,小牧也是看了大半天才能慢慢捋顺,牧牧从债权分类、偿债资源配置、战投资金用途、债务角度下的估值预期四个方面进行分析。

(1)债权分类

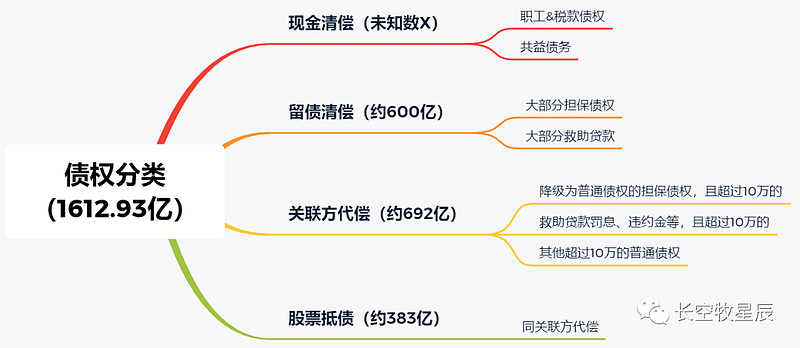

草案摘要里对债权分类、调整描述的十分详细,从最终分配处理的角度来看,可归纳为现金清偿的债权、留债清偿的债权、关联方代偿的债权和股票抵债的债权,如下图。

(a)现金清偿的债务多为重整期间产生的(如职工薪资、工伤医疗、养老保险等),总体金额不大,目前海航自身现金流能够应付;

(b)留债清偿的债务,对应为在担保财产市场价值内的担保债权本息、救助贷款的本息。按照之前小牧在专文 海航债务重整浅思 中的归类,对外担保债权共546亿,算上期间产生的利息,以及救助贷款本息,约超600亿多;

(c)关联方代偿692亿,此部分债务即为管理层此前承诺的债务转移金额;

(d)股票抵债383亿,根据草案摘要计算而来。

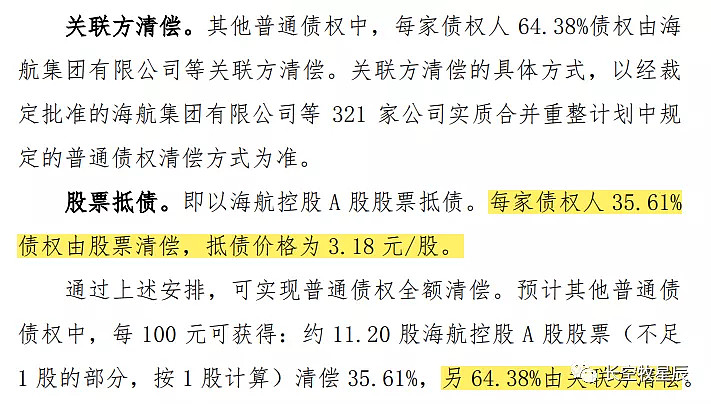

这里对于(c)和(d)的金额,给出计算过程:根据草案的描述,转增股票中约120.37亿股股票以3.18元/股价格给到债权人。

依据上述信息,很容易计算出用于股票抵债和关联方代偿的债务金额(对应草案里的“其他普通债权”总额),计算过程如下:

● 由120.37亿股票抵债价位3.18元/股,可知股票抵债的债务金额为120.37*3.18≈382.78亿;

● 股票抵债占其他普通债权比例为35.61%,可得其他普通债权规模为1074.91亿元;

● 关联方代偿债务总额=其他普通债权总额-股票抵债金额≈692.14亿元。

关联方代偿就是此前管理层承诺的债务转移,692亿与725亿差距也不算大。

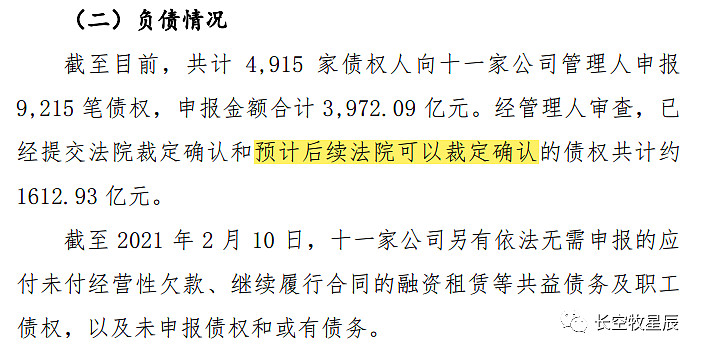

小牧注意到,将a、b、c、d四部分债权金额加起来,会发现实际金额为“1675+未知数X”,这里虽然X金额相对来说较小,但即便忽略掉X结果依旧大于草案摘要里统计的1612.93亿元。

从摘要描述上来看,目前1612.93亿元并非最终可完全确认的金额,因而小牧更倾向于相信自己的计算结果,即实际债务规模不少于1675亿元。

看很多人纠结怎么少了很多负债,这里也简单提一句:小牧在专文 海航2021年半年度报告解读 中提到过,因2021年新租赁准则的实施,导致今年财报的资产和负债都有较大幅度的变化。截止2021年H1总资产2176.98亿元,总负债2457.48亿元,涉及重整的债务确认为1612.93亿。还有约288.13亿的应付账款、约493.42亿的租赁负债(新租赁准则产生的)以及少量的共益债务、未申报债权或债务未计入本次确认范围内。

最后说几个简单的财务指标:

● 重整债务1675亿,其中留债约600亿,结合2021年中报海航控股总资产2176.98亿,总负债2457.48亿,则方案实施后海航总负债减少至1382.48亿元,资产减少至1630.98亿元(非经资金占用体现在各类应收账款中,详见专文 海航债务重整浅思 中对非经资金占用的详细分类);

● 资产负债率变为1382.48/1630.98≈84.76%,相比三大航略高一点;

● 净资产变为1630.98-1382.48=248.50亿元,净资产成功转正。

(2)偿债资源配置

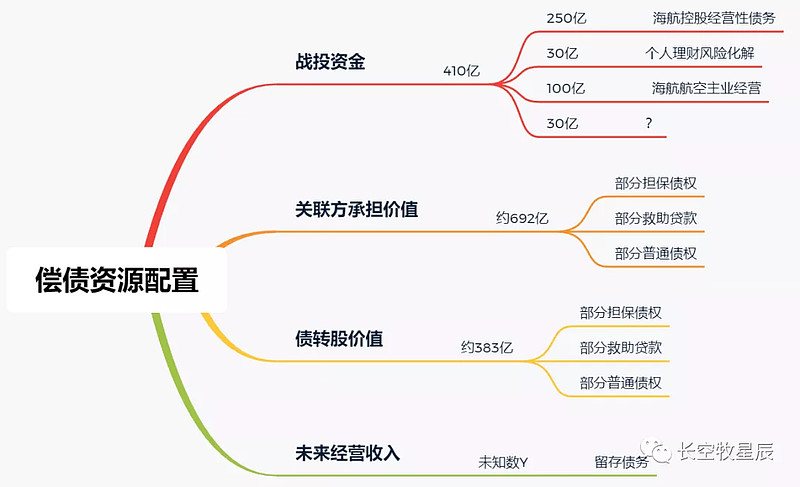

捋完了债务分类和金额问题,再来看看目前的偿债资源都有哪些配置:

(a)战投资金共410亿,其中250注入海航控股解决经营性债务问题,30亿用于集团个人理财风险化解,100亿留作航空主业经营备用,还剩下30亿用途未知。这部分信息可以用来推测战投资金都买了什么资产的问题,此部分在后文详述;

(b)关联方承担价值与前文关联方代偿一致,只是从资金角度换了个说法,对应692亿元;

(c)债转股价值同(b)类似,由前文(1)可知对应383亿;

(d)未来经营收入的一部分,会根据草案的留债清偿方案在未来10年内逐年还本付息,清偿留存债务。

在进一步分析前,需要明确几点:

● 关联方承担的692亿目前存在未知数,即便后续集团层面重整计划通过了,不排除因集团无力偿还转移的债务而在后续通过关联交易,将部分转回至海航控股解决。此处存在不确定性,为风险点;

● 债转股383亿在目前看来实际上是“空头支票”——以企业未来现金流价值的一部分来许诺,解决账面上的债务。因此严格来说,这属于有特殊清偿方式的留存债务。

(3)战投资金买了什么

前面说到,战投资金共410亿,其中250注入海航控股解决经营性债务问题,30亿用于集团个人理财风险化解,100亿留作航空主业经营备用。这里盘一盘战投用这些资金都买了什么。

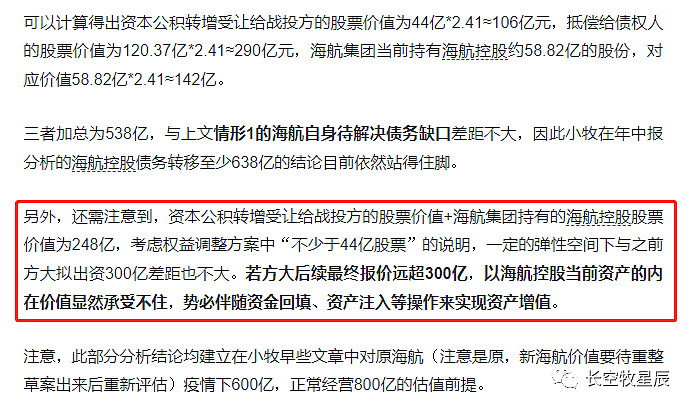

小牧在专文 黎明破晓前!海航权益调整方案解读 中,曾按海航内在合理估值800亿下2.41元/股的股价计算过如下方案:

文中按收购转增44亿股+集团持有海航控股的58.82亿股,计算得出战投投入资金248亿元,与现在战投方注入海航控股的资金为250亿几乎无差异。现在根据草案公布的细节稍作修正:

(a)方大战投250亿资金注入海航控股,收购转增增加的44亿和海航集团系持有的海航控股58.82亿股票,对应股价约2.43亿元,此即为战投收购海航控股的每股定价;

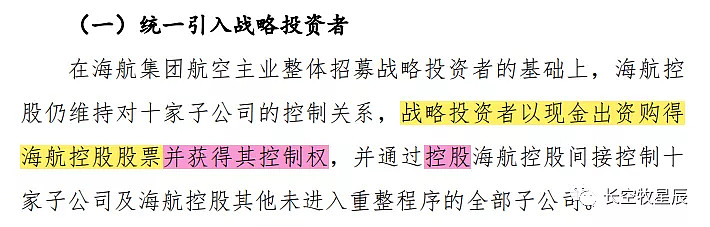

(b)根据草案描述,战略投资者会通过出资获得海航控股的控股权:

一般来说,对于控股的理解,按比例可分为67%的绝对控制权、52%的相对控制权、34%的重大事项一票否决权,以及10%的要求召开临时股东大会的权利。

由(a)结论可知,方大集团持有海航控股约102.82亿股票,海航控股总股本332.43亿股,方大持股占比30.93%,连一票否决权的没有拿到;

(c)小牧大胆推测:方大投资航空主业的160亿对标集团部分非上市航空资产,或通过收购债权人持有的海航控股票,实施非上市航司的资产资产注入,同时实现对海航控股的相对控制权。

根据(a)结论:战投收购价位2.43元,160亿收购集团部分非上市航司,产生股票数为160/2.43≈65.84亿股。由于集团资产基本都为债权人抵债,这65.84亿股从当前海航控股资本公积转增给债权人120.37亿的股票中收购获得是一种可能性较高的方式。收购的时机可能在债权人退出,要回购股份注销时。此后方大持股比例为(102.82+65.84)/332.43≈51%,考虑计算误差,基本对标相对控制权。

注意,以上都是个人推测,随时都有被打脸的可能~

(4)债务角度下的估值预期

根据(2)可知,未来经营收入偿还的债务本金Y=1675-250-692-383=350亿元,即未来10年需要偿还的债务本金Y为350亿元。

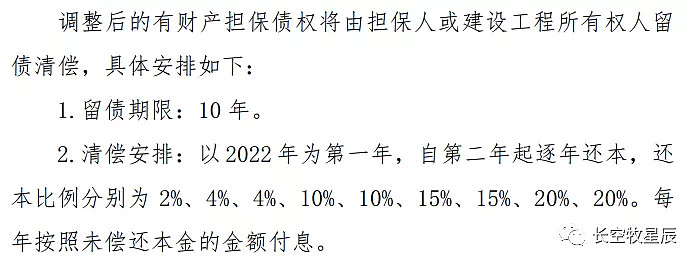

草案中留债清偿规则:

这个规则跟银行贷款差额本金还款方式很类似,这里简便起见,利息均按照草案中的2.89%来计算,则有如下计算:

10年共需要偿还的本金+利息,合计为423.64亿元。这意味着:

(a)未来10年里,需从经营收入中拿出423.64亿元用作留债清偿;

(b)平均到每一年里,要求未来10年年均净利润>=42.36亿元;

(c)考虑航司自身业务经营维系和发展所需,最保守估计净利润也需要50亿元;

(d)按2019年正常年份国内航空公司保守市盈率25的标准,则对应海航空控股估值应为1250亿。

这是从债务角度下给出的估值,含义可理解为:此债务重整方案要成功,则对海航控股未来盈利的最低预期应当要为多少,体现管理层、战投方和债权人三方对海航控股的未来预期。

二、资产价值

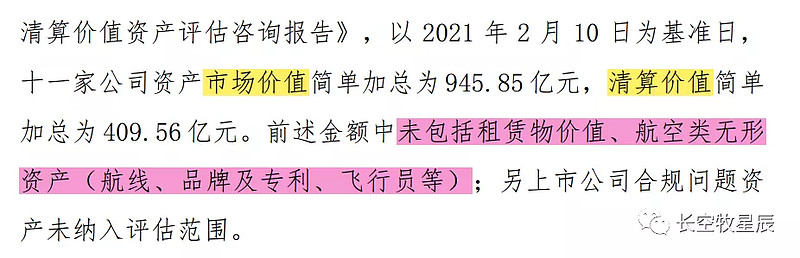

相比市场上普遍关注的债务问题,小牧更看重的是草案中对现有航空资产价值的评估数据,这是评估海航内在价值最重要的标尺。本次草案摘要里对海航控股及控股子公司(合起来为十一家公司)的资产价值评估分为“市场价值”和“清算价值”两部分:

摘要里的“市场价值”指的是现实交易市场的公允价值,而非二级市场的当前市值。“清算价值”是指变卖公司所有资产,得到偿付负债的可用现金,每股清算价值往往小于帐面价值。由于重整成功在即,清算价值没有参考意义,小牧重点分析下市场价值。

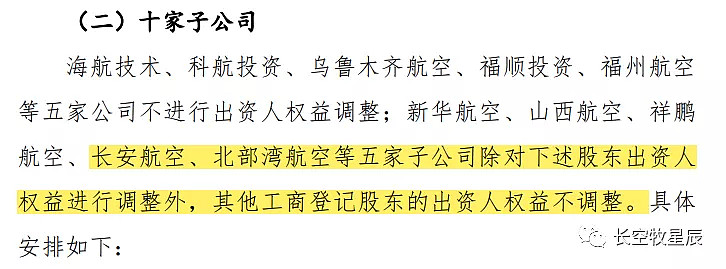

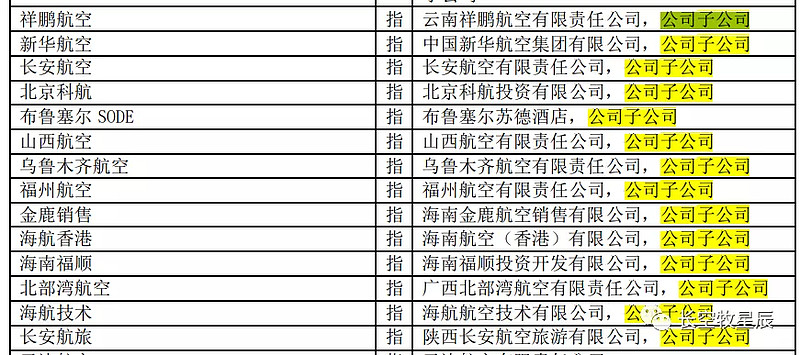

草案摘要公布了海航控股和旗下十家子公司的出资人权益调整方案,有关海航控股的方案小牧在专文 黎明破晓前!海航权益调整方案解读 中已详述,这里不再赘述。旗下五家子公司的注册资本调整可以简单理解为海航控股实现对其的100%控制权,这里有关注册资本的调整也是此部分分析的基础。

首先要明确一点:摘要中“十一家公司资产市场价值简单加总为945.85亿元”并不等于海航控股的资产价值。为何?因为海航控股对十家重整子公司并不全是100%控股的,而摘要是按照所有公司自身资产价值来评估的,所以必须做一番计算。

(1)计算十家重整子公司的资产价值,以及海航控股对这十家公司资产的持有价值

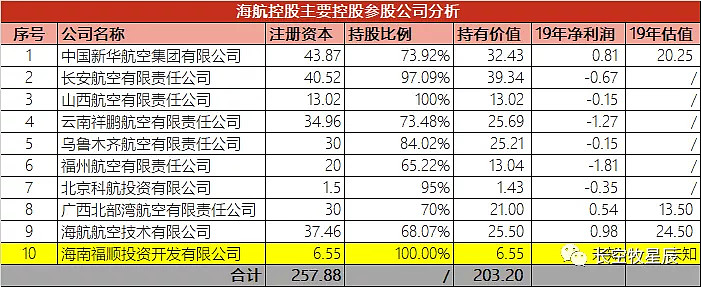

将2021年海航控股年中报显示的控股参股公司信息列表如下(图中标黄的福顺投资公司在草案中有提及,但2021年中报未给出该子公司的详细信息,小牧百度查得福顺注册资本6.55亿,在海航控股2015年报中查得持股比例为100%):

以注册资本来计算,根据海航控股的持股比例,得出十家子公司注册资本价值257.88亿元,海航控股对子公司的持有价值合计为203.20亿元。

需要说明的是,以注册资本来衡量公司价值未考虑公司注册成立后业绩营收提升,发展壮大的情况(当然,也有注册资本为一元的这种皮包公司),通常实际公司价值会远大于注册资本。考虑到海航系重整公司都面临破产清算的局面,且大部分子公司都在连年亏损,按2019年各子航司的净利润来计算,用注册资本来近似替代各子公司市场价值比实际结果都要高估一些。

(2)计算海航控股资产的市场价值

草案摘要中“十一家公司资产市场价值简单加总为945.85 亿元,清算价值简单加总为409.56 亿元”,结合上面第1点的计算,很容易得出:

(a)海南航空资产的市场价值=945.86-257.88=687.98亿元;

(b)海航控股资产的市场价值=海南航空资产的市场价值+海航控股对子公司资产的持有价值=891.18亿元。

要注意到,海航控股还包含一些未列入重整的子公司,如北京科航、海航香港、金鹿销售、长安航旅等,2021年年中报里海航控股所有子公司如下图。

这些未列入重整的子公司不在草案摘要里的资产评估范围内。

(3)未列入的租赁物和航空类无形资产估值

草案摘要仅对十一家公司的资产价值做了评估,未涉及到租赁物价值和航空类无形资产(航线、品牌及专利、飞行员等)的评估。

对于租赁物价值,主要就是飞机,小牧在专文 浅谈海航2021年上半年运营数据 中分析过,海航控股飞机绝大部分为经营租赁,自有飞机很少(按年中报口径,总飞机345架,其中自有飞机占比约26%),因此可忽略不计。

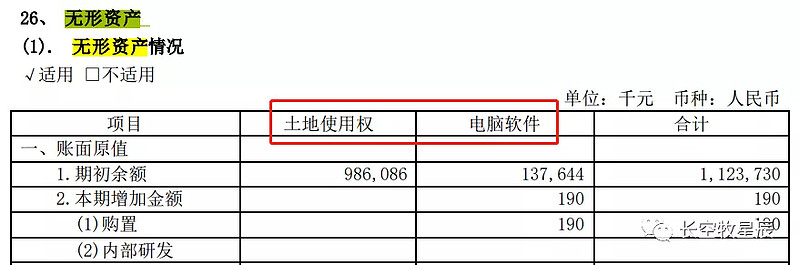

无形资产在财报并没有体现出来,海航控股财报合并资产负债表中“无形资产”指的是土地使用权和电脑软件,而非航线、品牌这些无形资产。

小牧认为,航空无形资产未纳入评估下结果显然是低估的。

(4)资产角度下的估值预期

至此,忽略掉少量租赁物价值,海航控股资产的市场价值=草案评估出的资产价值+航空无形资产价值=891.18亿+航空无形资产。

上述结论主要建立在以下两个假设:

(1)对于海航控股十家重整子公司,使用注册资本来近似替代计算其市场价值。考虑结合各子航司2019年的净利润情况给予的估值都小于各自的注册资本,该方法计算得出的子航司市场价值比实际结果应当还要高估一些。

(2)航空无形资产当下被严重低估,未来会发挥正面经济效益。

结合第一部分债务角度下给出的1250亿保守估值,则有:

航空无形资产价值>1250-891.18=358.82亿

未来10年发展下,海航的航空无形资产价值是否值360亿元?这个问题思考清楚了,心中的答案或许就明晰了。

结语

在债务角度下的估值中,三方(管理层、债权人和战投方)实际预期的海航控股10年年均利润肯定不止于刚好还本付息,这里可以大胆畅想一下:

(1)按10年年均净利润的70%偿付留存债务,则需净利润为50/0.7≈70亿,对于估值25*70=1750亿;

(2)反推资产端可得航空无形资产价值=1750-890=860亿。

未来10年发展中,海航的航空无形资产价值是否值860亿?

这么长的时间跨度里,很多因素都会改变,而不同人思虑考量不同,答案是千人前面的。小牧主要用上述思路提供一个思考框架,抛砖引玉。

很多人常以三大航当前市值来作为海航控股的估值天花板,对此小牧并不认同。小牧在专文 海航收益成本分析:十年财务数据看海航 中分析过,未来海航的估值体系是向春秋航空、吉祥航空这类民营航空看齐的。

加上海南自贸港红利政策对海航营业成本降速的利好,以及可比三大航的航空主业机队规模,只要经营得到,不回到老路上去,未来海航控股估值超越三大航只是时间问题。

虽然重整草案表决延期到10月20日,但出资人权益调整方案已通过,重整结果也是八九不离十,法院裁准计划执行是迟早的事情。重整计划执行完后,海航的负债水平降至三大航水平,其中有息负债降幅更多,之前压在海航控股头上的巨额债务利息支出会有大幅好转,经营现金流改善,业绩好转是下半年及2022年上半年就会发生的事情,拭目以待吧。

回想小牧自去年11月建仓海航,到海航宣布破产重整市值跌破200亿,再到如今破产重整草案公布,涅槃重生近在咫尺。一路走来颠簸起伏,真是感慨万千,千言万语汇成一句——

轻舟已过万重山,凤凰涅槃正当时。期待未来新海航的表现!![]()

![]()

![]()

=======================================

心有瀚海揽明月,志在长空牧星辰。欢迎关注小牧,一起分享交流对公司股票的理解,让思维和财富一起慢慢变富。

相关文章回顾:

5、海航债务重整浅思

7、春秋航空财务浅析

@今日话题 #雪球星计划# #海航# #2021年牧牧原创#