$达势股份(01405)$

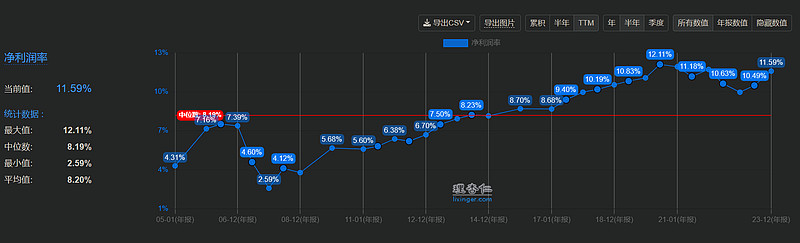

参照达$达美乐比萨(DPZ)$ 给10%的净利润率,那现在2.57倍市销率,考虑到成长性,应该还是不错的。

但是,达美乐母公司应该有比如中国的授权经销高利润业务(没去看财报),所以实际上恐怕难做到。

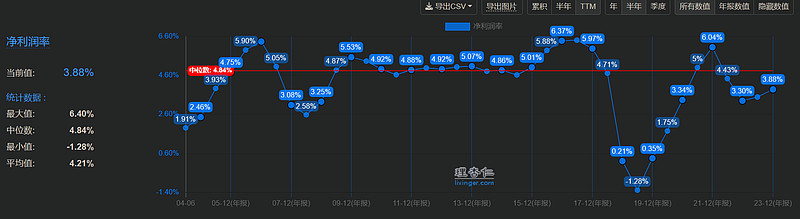

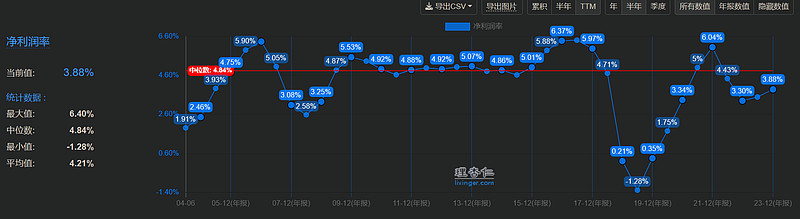

但是如果只做到$棒约翰(PZZA)$ 的利润水平的话,那就只能给5%左右的净利润率,印象里实际上这也是餐饮行业比较主流的净利润率吧。

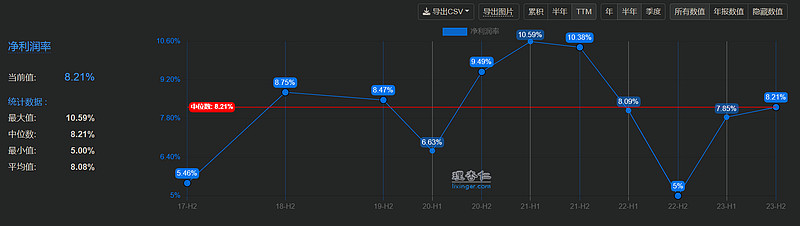

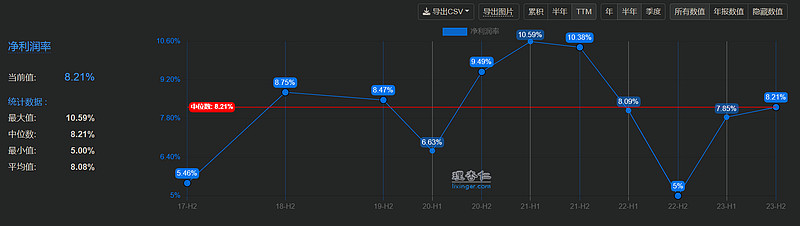

百胜中国净利润率也就百分之七八,之前看过它的报表忘记有没有把必胜客的净利润率单独强调了

那净利润率应该是做不到10%了。

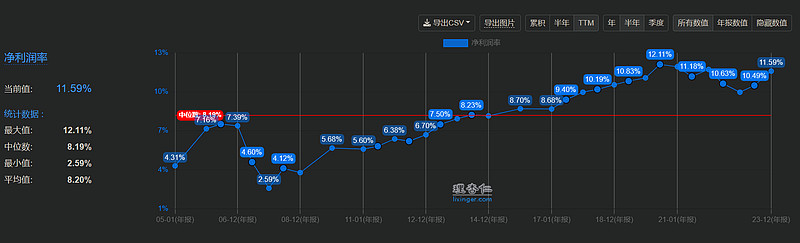

综合来看,给达势5~10%的净利润率,当前估值25~50倍pe,就看接下去的成长性了。再翻个倍且实现5%利润是25倍,那也就是合理,实现10%利润是12倍,在港股算合理偏低估。

也就是吧,目前的价格对成长性要求还是比较高的,关键还是要能判断它的成长性。后面等年报出来了再瞄两眼。

补充,刚去看了公告,有个盈利预告了。

那么现在市销率是2多一点,2023年增速不低于48%,应该说还不错。家附近有家店,过一阵去体验一下再做判断。

全部讨论

福爸03-16 11:41小朋友喜欢吃只考虑口味啊,大人还要考虑价格,不盈利应该还是新市场拖累,目前只做到了北上规模化,未来应该会改善。

inwaiting03-14 17:39观察到小朋友们都挺喜欢吃他们家的披萨,一直也没想明白这么受欢迎的产品,怎么就一直不盈利呢

论剑不论心03-12 17:55口径上唯一的区别就是必胜客的租赁负债利息是放在门店层面算的,达美乐放在财务费用里,同口径下,必胜客需要加回来一点点。另外,23年中報,必勝客是13.3%的經營利潤率。

Wdpass03-12 11:11堂食人不多,零零星星的

晨夕sunshine03-11 21:46学习了,多谢分享

时光投资-Edward03-11 19:32理解了。

福爸03-11 19:19你说的5%是特许权什么抽点吧,这些应该是已经分摊到门店上了,财报说法,门店经营利润只是没分配中央厨房、呼叫中心、新员工培训成本、公司层面费用(薪酬成本、折旧摊销、招聘、市场调研费用),很重要的中央厨房费用,就没有单独披露,其中的员工薪酬和租金都是放到利润表中,与门店的薪酬或租金在一起,没有拆分,这部分未来会占多少,难以估量。但是仅说一个,公司层面的现金薪酬+股权激励,在23H1就占收入的13%,再算其他那些乱七八糟的呢,所以虽然23H1的所有市场利润率达到13.5%了,公司层面经营利润居然还是亏损0.7个亿,达到-5+%了,加了1亿多的公允价值变动,才没亏损。