因为这几年都看好地产股,经常有朋友问我万科、保利、华侨城怎么样,我对万科没研究,本文先粗浅探讨万科优缺点,欢迎补充,以后我再编辑完善。

万科的优点

1,财务稳健,负债率低,融资利率低,融资利率基本不资本化,当做费用,对高价地还减值拨备;

2,现金流好,很少有地产公司连续几年经营现金流流入的,为了成长性,赚了就加大拿地,但万科近5年都大幅度流入,代价也就是拿地少了,但土地大部分位于一二线,未来不愁卖。

3,管理优秀,多年来的基因,无短板无硬伤,多元化无大成效也有一些。

万科的缺点

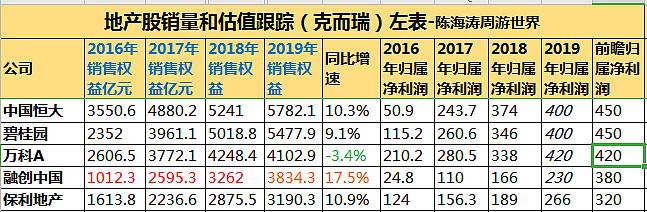

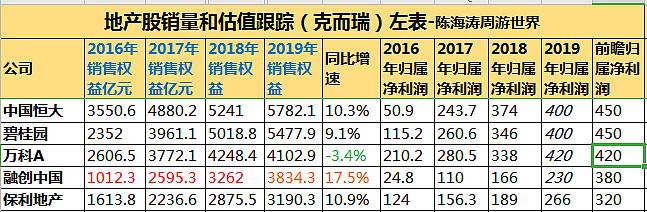

1,成长性变差了,过去第一名,现在top3,2019年销售权益负增长;

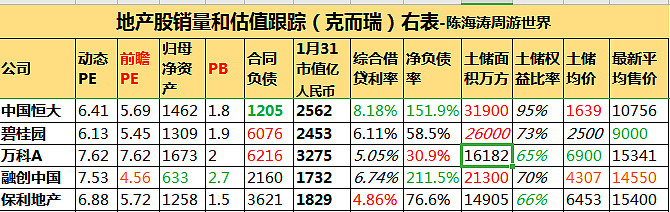

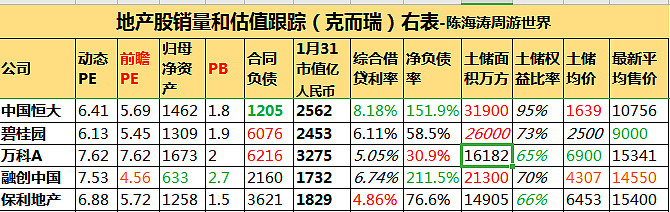

2,地价变高了,权益比例低,土储相对不足,按2019上半年土地储备16181万方,地价6900元,2019年销售均价15341元,地价和销售均价不如融创的比例,也不如保利地产的比例,再乘以60%~65%的权益比例,在top5里面,市值最高,土地的家底不厚;

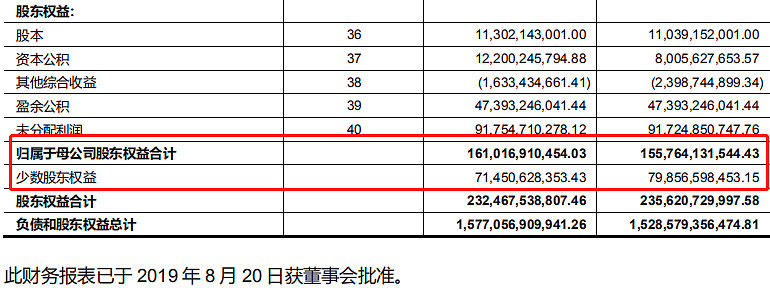

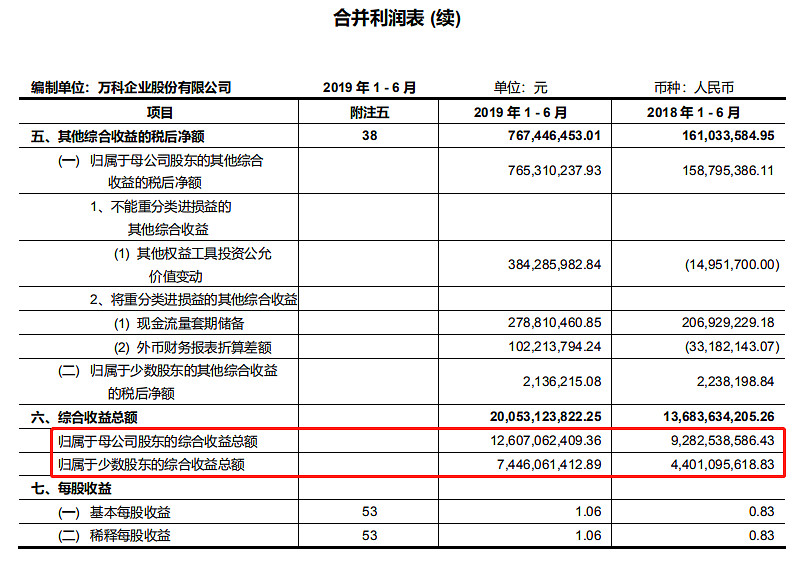

3,小股东损益分走净利润超过小股东权益,虽然管理优秀,融资利率低,但归母净利润率只有10%出头了;

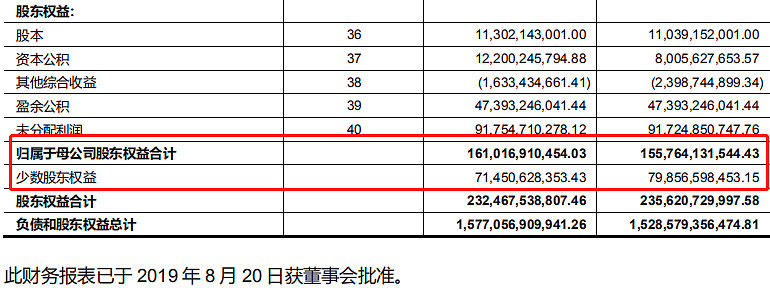

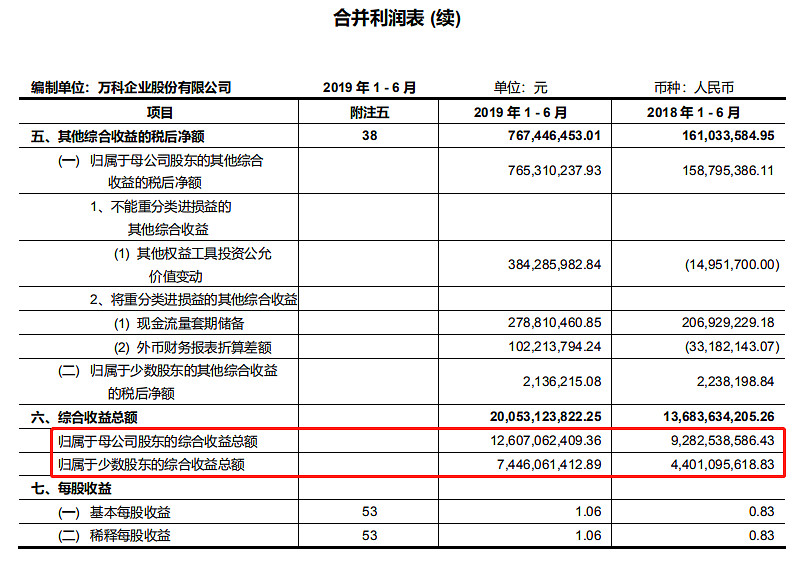

小股东权益占比31%:

小股东损益占比37%:而很多地产公司是小股东损益远小于小股东权益,例如中国奥园和美的置业等,可以说万科管理层在适当做差归母业绩。

4,与宝能、前海人寿的纠葛,管理层持股很少,管理层利益跟大股东和中小股东的利益难以一致,且宝能前海去年底刚减持低于5%的股份时候公告一次,进入万科时候推升股价,退出万科时滞涨也是清理之中;

5,top5中市值最高,估值最高,是否早已体现了所有优点?预计2019年420亿归母净利润,按2019年销量前瞻净利润也是420亿左右,再推测2020年销量也估计跟2019年持平,归母净利润被碧桂园和恒大追上,被融创接近,但市值却多一千多亿,前瞻PE和动态PE都已8倍,且暂无成长性,这都是对万科优点的溢价,已经溢价在此,要投资地产股,不如选其他的,但如果怕高杠杆又想投地产股,可以选万科。

总结

万科稳健优秀,土储分布较好,拿着会比较放心,但这些优点是否已经用相对其他地产公司的溢价体现了?

对于我来说,除非万科正好利用现金流充沛的优点,在此拿地良机,平价多拿地,一定要恢复成长性,否则无低估无成长,吸引力不大。

万科的变量最大的就在于成长性,但看最近几个月公告,拿地不多也不便宜。

每人选股风格不同,自己定夺,本文陈述优缺点为主。

$万科A(SZ000002)$ $碧桂园(02007)$ $中国恒大(03333)$ 融创中国、保利地产。

精彩讨论

穿越暴风雨2020-02-16 15:591、估值:万科按照19年业绩,8倍市盈率,预计今年接近5%的股息率,未来三年业绩释放10-15%问题不大。相对于地产板块来说估值可能不低,但是对于3000多家上市公司来说,估值仍然具有很大的吸引力。

2、现金充沛。融资利率低,现金充沛才有机会去做一些其他的事情,既然已经做到了老大的位置,为什么还要夺命狂奔。

3、土地储备。不囤地正是万科的拿地纪律,就现在万科的土地储备也完全够今年开发的。今年政府不卖地了吗?今年手中有大量的现金,可以随时拿地,囤那么多地干啥?

4、万科一直是被危机感驱动的公司,而不是被危机驱动的公司,这正是优秀公司的基因。过去几年万科一直在防的是灾年,今年来看,万科的的逻辑更加正确,今年在市面上拿地我估计会容易的多。

5、拉长了看,万科肯定不是地产界跑的最快的那一个,但是一定是最稳的那一个,或者说是最后倒闭的那一个。

我重仓持有万科,难免屁股决定脑袋。

时代万科2020-02-16 17:10万科土储的面积大多在一二线城市,不能拿土储面积来简单比较,保利地产很多在三线,碧桂园很多四五线的县城都有土储,质量是不能和万科相比的,而且今年这个形式,明显现金优于土储,万科的物业没有分拆上市,按照50倍物业平均估值,也值个1000亿了,加上龙头溢价,万科并不比其他几个房地产估值高,融创的地很多是文旅项目,周转一旦出现问题,风险巨大。

股市二舅2020-02-16 20:05顺境买融创,逆境买保利,绝境买万科

认输输一半2020-02-16 15:55地产股我只敢拿万科就是因为够稳,这波疫情充分体现出来,恒大又又又打折出售了,还用了熟人拉人头的方式,可见现金流紧成什么样子。

铁皮屋2020-02-16 19:36客观平实,分析到位。好文。关于屯地,个人这样认为:ZF是土地的生产商,地产公司是渠道商。渠道什么时候会大量屯货呢?当预期货品近期会涨价的时候。而土地是涨还是跌,这里头涉及到地产公司对宏观、政策、信贷等多变量的研判,成功率有多高?之前的成功是靠能力还是运气?这个超出了我的能力圈。万科的做法,有点像价值投资者,不预测短期价格涨跌,按自己的节奏来拿地,好处是稳健,不好是可能错失机会。如陈总所言,每人选股风格不同,自己定夺。我个人喜欢万科的企业文化和做事风格。

全部讨论

1、估值:万科按照19年业绩,8倍市盈率,预计今年接近5%的股息率,未来三年业绩释放10-15%问题不大。相对于地产板块来说估值可能不低,但是对于3000多家上市公司来说,估值仍然具有很大的吸引力。

2、现金充沛。融资利率低,现金充沛才有机会去做一些其他的事情,既然已经做到了老大的位置,为什么还要夺命狂奔。

3、土地储备。不囤地正是万科的拿地纪律,就现在万科的土地储备也完全够今年开发的。今年政府不卖地了吗?今年手中有大量的现金,可以随时拿地,囤那么多地干啥?

4、万科一直是被危机感驱动的公司,而不是被危机驱动的公司,这正是优秀公司的基因。过去几年万科一直在防的是灾年,今年来看,万科的的逻辑更加正确,今年在市面上拿地我估计会容易的多。

5、拉长了看,万科肯定不是地产界跑的最快的那一个,但是一定是最稳的那一个,或者说是最后倒闭的那一个。

我重仓持有万科,难免屁股决定脑袋。

万科土储的面积大多在一二线城市,不能拿土储面积来简单比较,保利地产很多在三线,碧桂园很多四五线的县城都有土储,质量是不能和万科相比的,而且今年这个形式,明显现金优于土储,万科的物业没有分拆上市,按照50倍物业平均估值,也值个1000亿了,加上龙头溢价,万科并不比其他几个房地产估值高,融创的地很多是文旅项目,周转一旦出现问题,风险巨大。

地产股我只敢拿万科就是因为够稳,这波疫情充分体现出来,恒大又又又打折出售了,还用了熟人拉人头的方式,可见现金流紧成什么样子。

客观平实,分析到位。好文。关于屯地,个人这样认为:ZF是土地的生产商,地产公司是渠道商。渠道什么时候会大量屯货呢?当预期货品近期会涨价的时候。而土地是涨还是跌,这里头涉及到地产公司对宏观、政策、信贷等多变量的研判,成功率有多高?之前的成功是靠能力还是运气?这个超出了我的能力圈。万科的做法,有点像价值投资者,不预测短期价格涨跌,按自己的节奏来拿地,好处是稳健,不好是可能错失机会。如陈总所言,每人选股风格不同,自己定夺。我个人喜欢万科的企业文化和做事风格。

万科的管理层追求四平八稳,那么安全性自然高,但成长性自然就变慢了。 矛和盾不能同时兼得。

再过几年,前十的都会是这个问题。

万科过去10年的估值均值在8~10倍区间,净负债率可以媲美香港地产商,目前也基本是增长停滞状态下的合理估值。

非常认同万科未来的价值看成长性,成长性又看土储是否可以增长。

目前拿万科,是一种保守型的稳健操作。

建议您深研华侨城:

1、低估+确定高成长;

2、低成本负债(低价拿地+低利率借贷)+高毛利率可持续性商业模式;

3、估值从80多倍降到目前4.5倍pe的过程是以股价十三年横盘为代价,未来的股价有望实现双击。

小股东损益占比37%:而很多地产公司是小股东损益远小于小股东权益,例如中国奥园和美的置业等,可以说万科管理层在适当做差归母业绩。对比周刊杨现华的分析文章:‘目前,中国奥园少数股东权益已经远超公司归母股东权益的规模了,但少数股东获得的净利润不过是中国奥园归母净利润的零头。包括一众信托等金融机构在内的中国奥园少数股东甘愿获得远低于正常水平的回报,这样的安排是不是隐含着明股实债呢?”,说明万科明股实债务少?

会不会像13年的茅台和五粮液?那时谁瞧得起茅台?都看多五粮液,万科目前除了你说的优点外,最大的优点就是现金流充沛,也许这次弯道超车,行业兼并,重回巅峰,寡头垄断!