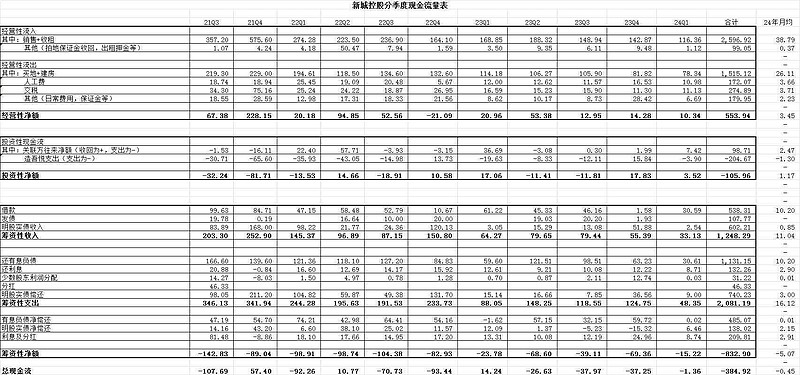

我之前说过,研究$新城发展(01030)$ $新城控股(SH601155)$ ,只用看@做人要厚道1974 每个季度做的现金流量表翻译即可。厚叔一般写的比较简单,我细化补充一下,表的准确性我就相信他的专业性了,不再去与季报核对。

我们知道,地产公司的结算不是实时的,而是交房时结算,报表所体现的营收、利润数据都是两三年前卖的房子的状态。相比经营利润表,地产公司更看重现金流量表。而且,对于地产这种高,负债行业,资产估值和信誉密切相关,一旦出现信誉挤兑,就可导致资产大幅折价甩卖,进而导致资不抵债。所以,相比资产负债表,现金流量表同样更为重要。地产新手研究报表总喜欢看PE PB,或者资产负债率,这都是不对的。

资产负债表分三大部分,一是经营现金流,主要可以理解为直接投入生产的成本和做生意的收入。二是投资现金流,就当是买股票吧,地产公司主要是一些合联营公司的入股。三是融资现金流,就是借的钱和还的钱。

我以上表为例,说说新城怎么细致分析。

先说经营现金流。我们知道,新城的收入主要有两部分,一是卖房子的钱,二是收租的钱,这两个加起来就是经营性收入。新城每个月租金最近是10亿左右,所以一季度卖房子的钱是116-30=86。这和一季度经营简报公布的119不一样,只有简报的72%,这就是说,新城有28%的营收没有并表,也就是我们说的表外项目。表外项目的现金流看不到,是地产财报分析最大的坑,这个比例越大,这个企业的财报越扯淡。经营现金流的支出部分,主要是拿地、建安、人工、税费、销售费等。新城近年来不拿地,所以可以清晰的看到建安成本。建安是新城目前最大的支出,并且在快速下降的,去年新城的在建面积从5300下降到3700万平,建安支出也从去年一季度的114亿下降到今年一季度的78亿。随着5、6月份交付高峰到来,三季度建安支出预计将断崖式下降。其他费用新城也在逐季度减少。新城已经连续5个季度经营现金流为正,这很不容易,至少能反映出在地产最黑暗的时候,新城的经营部分还能赚钱。

再说投资现金流,相比经营现金流,这部分一是占比小,代表表外的猫腻多不到哪里去。二是为正,代表表外项目至少是没有抽血。可以略带怀疑的判断,新城表外状态还不错。三是投资吾悦广场的支出,随着大部分吾悦竣工开业,这部分的支出已经非常少了。

最后是最关键的融资现金流,我们看出,一季度还的利息只有8亿,那么年化就是32亿,这个通过新城570亿有息,6.2%融资成本也可以算出(实际支出还少点),结果基本一致,印证报表真实性。从厚叔21年做这张表开始,新城融资一直小于还款,一直在还钱,三年净还了832亿(注意,是净还832亿,总共还了2080亿),说实话,这个数比较惊悚,银行这么抽血没把新城抽死,骆驼就是骆驼。

目前,新城的整体现金流还在下降,表中一季度总计下降1.36亿,实际现金下降11亿,我们分析可能是由于一些不属于现金流的其他原因导致,如汇率、现金等价物贬值等。

再说说看点,因为没有拿地,新城的经营现金流收入中,后面住开比例会下降,收租比例会上升,所以整体下降速度会越来越慢。经营现金流支出中,建安成本会快速下降,其他费用则下降较慢。我们看到,整体的经营现金流净值一季度只有10亿,还在缓慢下降,我们希望这个数在下半年能开始回升,毕竟这才是企业经营的根本。

投资现金流占比小没啥看点,后面吾悦建完了,这快会更小。

由于经营现金流只勉强够还融资现金流里的利息,基本打平,没有盈余。所以所有的到期债务偿找不到奶水,只能消耗在手现金或者借新还旧。新城借新还旧的本事我之前说过了,1200亿的吾悦只抵押了300,逐步提升抵押率至50%达到600亿即可覆盖全部有息,这是新城想活下来最重要的工作,好在今年经营贷置换债务受到国家政策鼓励,相对容易办。最后实在有缺口,也只能从179亿现金里扣了。就不知道这179亿现金多少总部能征用,反正新城总部一向不留钱,就小几千万维持个运营,好在随着新城在建面积持续减少,这部分钱的自由度会越来越大。

个人拍脑袋做个预测,今年新城表内收入大概有25(表内35*72%)*12(表内卖房)+125(表内收租,一季度10,后面一个季度会比一季度略多)=420亿,建安支出大概要265亿(一季度78亿,线性递推4季度78*0.7=54.6,与一季度平均后乘4),各类费用、税125亿(按去年的75%算),能余下来30亿。

名股实债的收入和支出,以及投资现金流按往年经验,就算打平吧。

短期债务有210亿,利息32亿,一共212亿的融资缺口,这么大的融资缺口,只能依靠借新还旧补齐。一季度新城搞了30亿新贷款,如果按线性外推全年120,缺口还有91亿,肯定是不够的,需要进一步加强融资力度,这里后面几个季度的经营贷,以及白名单开发贷展期其实是新城活下去的关键。如果实在是搞不定,就只能从现金里扣的,由于现金年初只有189亿,扣掉93亿都不到100了,由于这里有大量难以使用的监管资金,所以年底的债还是有一定的爆雷风险。

说一下最终结论,和除滨江集团外的所有地产公司一样,新城今年依然依靠银行贷款苟活,重中之重依然是经营贷对现有短期债务的置换。