搜集整理了一下物业股的信息,目前这个市场估值分歧还是较大的,主要分三个档次:

第一档:估值最高的,国有企业附属下的物管子公司,包括保利物业、中海物业、华润万象生活;这三只股票基本上收回了2021年9月房地产流动性紧缩的危机阶段。

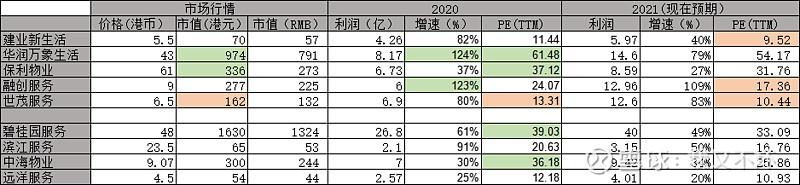

保利、中海、华润对应2020年的业绩估值分别为37倍、36倍、61倍;对应即将出来的2021财年的业绩,估值分别为31倍、25倍、54倍。现在的这些品种的估值不能再算作低估了,当然也不算非常的高估。

保利物业,在2021年11月15号,发布一个股权激励计划,主要是给几个高管1%的股权激励,里面说明了保利物业的业绩目标:2019~2024年净利润增速不低于25.5%,估算一下,2024年底保利物业净利润将达到达到21.3亿。对应目前273亿的市值的pe大概12.8倍。因此,我认为当前的保利物业估值没有存在明显的低估现象。

中海物业,跟保利的逻辑比较像,央企地产下面的子公司,没有明显的负面新闻,目前中海股价已经恢复到高点附近(9.36港元)按照中海物业之前的业绩指引,中海的业绩是要比保利要高的,2021年应该有34%左右,但他们两家现在估值相仿。所以,中海物业的股价是合理的。

规模实力较小的远洋服务基本上跌幅也收回来了,但是估值保持一个不高的状态。

我认为目前的央企物业股没有明显的低估现象,如果接下来有下跌幅度比较大的行情的话可以根据情况会再跟踪观察。

第二档的民营企业,碧桂园服务、滨江服务,估值保持在20~39倍左右。前几个月也算不是回撤巨大的标的。

碧桂园今年一月初传出来一些不好的消息,但随后澄清了,目前碧桂园服务市场价格大概在50元港币左右。另一个滨江服务今年母公司滨江集团销售面积保持正向增长。这两个比较健康的民营企业2020年的业绩增速较高,因此去年估值较高。

目前的走势,我认为更多的是估值的回归,而不是企业的经营层面的问题,碧桂园估值从高点85倍pe回撤到目前39倍(对应2021年业绩是33倍),滨江服务估值从高点36倍回撤目前的20倍(对应2021年16.7倍)。

第三档的民营企业是市场传出母公司有风险的,融创服务、世茂服务、建业新生活之类,从估值的回撤来看,融创服务从高点169倍回撤到当前的23.5倍(对应2021年17.3倍)、世茂服务估值77倍回撤到目前的13倍(对应2021年的10.4倍)、建业新生活估值54倍回撤到11倍(对应2021年9.5倍)。首先是估值回撤,后面的跌幅才是杀逻辑。

目前民营房地产企业的物管公司估值是明显普遍的低于国有企业的,当前如果当前选择方向,确实可以考虑低估值、经营稳定的民营物业公司。所以我认为现在的机会是民营物管大于国企物管,当然也不能完全排除民营房地产企业的风险。

目前民营房地产公司经营情况出现了问题,各大民营企业的房地产销售情况出现了分化,比如2021年恒大的销售金额跌倒了第五,碧桂园还是保持第一,融创中国销售金额,销售面积都是第三位,世茂跌第十二位,上一次是第十。

但2021年也有部分规模房企业绩表现相对突出,如绿城、华润、招商、金地、建发、龙光、滨江等年内均实现了较高的累计业绩同比增长。这几家企业在2021年的销售业绩保持正向增长,表明他们的经营稳定性是要由于一般房地产企业的,可以重点关注一下。以后的物业公司长期的成长性还要重点关注地产公司拿地的情况,地产公司不能继续拿地,物管公司的成长逻辑是要受损的。