“仓位只决定幅度,不决定方向,面对一个年化30%的产品我不太在于她是否能到35%,而更关注这30%是否有可持续性。”

上周 @青侨阳光 和 @linjia510 做了场有分歧的对话直播,其中提到了一个比较重要的争议点在于仓位的现金冗余问题,另一个比较重要的点是买的并不是第一流的公司。由于我之前的帖子中提到过很多次青侨,也有粉丝问我怎么看这个问题。我今天认真看完了这场路演,从我的角度简单谈一下这个问题,尤其是现金冗余的仓位问题。

首先仓位长期不打满最直观的问题就是涨的时候可能会赚的少了,机会来了无法充分抓住,这个看 $青侨阳光(P000385)$ 的业绩可以发现它涨的时候一点都不少涨,最近一年超过100%的涨幅,证明机会来了是抓的住的。我们对她最担忧的点在于她19年之前没怎么涨,会不会近一年的涨幅没有持续性? 这个问题仍然存在,但这个问题跟仓位长期不打满没有任何关系。

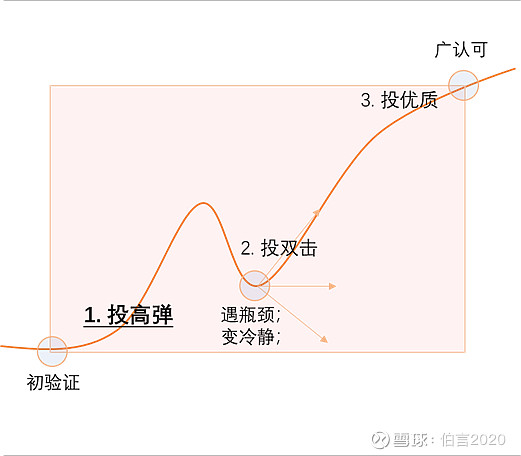

其次从青侨仓位不打满和标的选择的问题。可以用这张图来看,这张图是从青侨的PPT上截图下来的,对我自己分析投资选择帮助挺大的。

首先在投资中,长期来看有丰厚收益的主要是在这三个点:

1.横空出道时,预期打很满;会有一波大的涨幅,比如前几年的 $金斯瑞生物科技(01548)$

2.市场冷静后,但企业已经做出来了,市场价值再发现的时候,投双击,比如我投资 $微盟集团(02013)$ 时候的选择,微盟在实际高增速下,股价已经跌破腾讯买入价,等待市场价值再发现。

3.公司已经成长起来了,并且有了比较好的市场认可,会有持续稳定的增长,比如腾讯、恒瑞等等大家广泛提到的股票。

在青侨的文章里,频繁的提到大双击,可以看出她最喜欢的是第二种机会,低估+未被挖掘的增长价值。我认为这个选择是导致青侨仓位和标的选择的最核心问题。

关于仓位,举个大家都经常遇到的情况:发现了一个公司,现在7块,你判断未来三年能涨到20块,但是不确定什么时候涨,也不确定最多跌到几块开始涨,你计划10%的仓位抓这个3年3倍的机会,你具体会怎么投?

1.不管过程怎么样,3年3倍就够了,7块就买10%,这是 @不明真相的群众

2.不着急,等底部放量后再追,这是很多公募基金经理 @肖志刚

3.分批建仓,比如7块先买3%,6块再买3%,5块买满。这是我理解的青侨阳光

4.甭管咋买,反正我买完就涨,这是大师 @梁宏

这种分批建仓策略是我最常采用的策略,但会出现一个问题,就是市场没有跌到5块,可能跌到6块就开始涨了,那剩下4%的仓位追还是不追?不追一波涨上去咋办? 追了真得又跌到5块了咋办?

从我看青侨的文章感觉他们是按照既定的投资计划,选择涨了不追,如果又调回来到5块了那就加上,这样收益也高,而且降低了期间回撤,如果直接从6块就起飞,那也买了6%了,标的选的好,也不少赚。

其次这种追求双击的策略也必然会伴随着会买一些大家眼中的二三流公司。当初淡水泉买天士力的时候我们也问过赵军同样的问题。

普遍情况下,大家会认为广泛验证的公司是一流公司(如恒瑞、茅台),而横空出道的公司虽然本身还很小,但大家预期高,也会认为是一流公司(如拼多多)。但是有双击机会的公司就不一定了,价值被发现涨成了广泛验证那就是买到了一流公司,比如微创医疗,18年有几个人认为微创是一流公司的?但如果买的公司还没有快速翻身,就会看上去买的是二三流公司,比如微盟,3月的时候还被当一个稍有特色广告公司看待,哪有现在SAAS第一股的风范。比如有赞,去年还被当老千公司,即使已经有了高瓴加持。

总的来说,我觉得青侨的策略是必然会买一些大家看上去是二三流的公司,因为挖这种双击机会不可能一挖一个准,但是赔率高,有一定胜率就能有不错的收益。

但是仓位问题我觉得可能是青侨一个进化的空间:1.如果能从判断不了还能有多少跌幅而分批建仓变成能看到有多少跌幅是不是建仓就可以更大胆一些? 2.如果挖掘覆盖能力更强一些,是不是这个标的仓位打不满,也很快能挖到其他能上仓位的标的,保证整体现金使用率?

不过这都不是决定是否选择青侨的关键因素,如果一个年化30%的产品我不买,绝对不会因为他变成年化35%我就买了,因为30%还是35%在收益端都足够有吸引力。

选择青侨的关键还是在于业绩是否有持续性,是否能够持续的挖掘出这样低估双击的投资机会并且保证一定的胜率,这需要专业研究能力、前瞻判断能力和足够的勇气。