看了 @朴答隆葛 君的文章,忍不住好奇——持有建设银行8年,收益真的如此不堪吗?闲着也是闲着,遂做了个回测。

回测的几个假定:

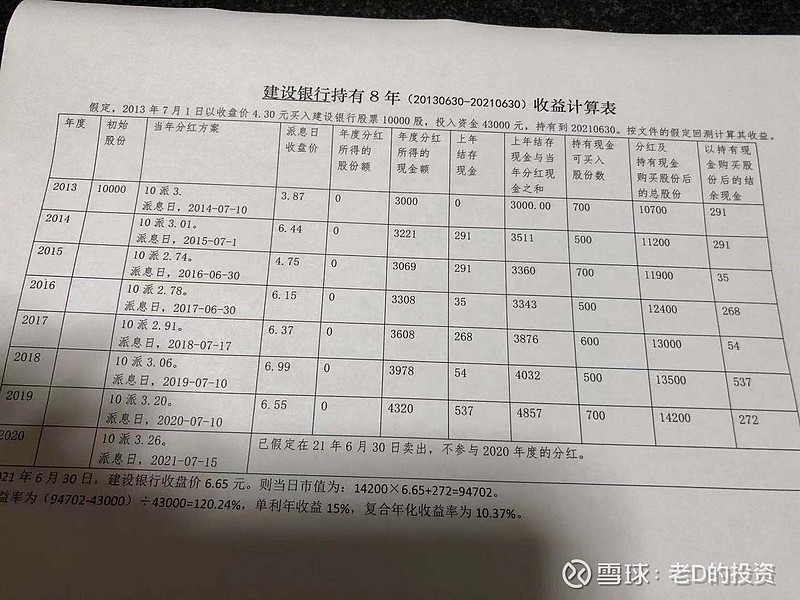

1.以2013年6月30日的收盘价买入1万股,2021年同日的收盘价卖出(节假日顺延),持有时间整整8年。建行2013和今年的PE都在4倍多,有可比性。

2.持有期间不做买卖。

3.分红后分红所得现金连同上年结余资金以派息日的收盘价买入。买入时以100股为单位,结余现金结转到下年。

4.因为持有时间满一年,按现行税收政策分红资金不扣收所得税。

5.计算过程以人民币元为单位,不足的四舍五入。

回测如下:

2013年7月1日(6月30日为周末,顺延)收盘价4.30元;2021年6月30日收盘价6.65元。

历年分红再投入情况见附表:

经计算,分红再投入后到今年6月30日的股份是14200股,结余现金272元,市值94702元。

累计收益率为120.24%,单利年收益15%,复合年化收益率为10.37%。

几点体会:

其一,买入和卖出时的估值(PE)都在4倍多,计算的收益率具有可比性。假如今年建行的PE达到了抱团股的60倍,那么收益率一定会夸张到10年10倍及以上,但高PE下的股价能否持续则令人怀疑。

其二,8年间的单利年收益15%、复利年收益超过了10%,这个收益水平很不错,可以超过80%以上的股民,更是大大超过了定期存款、理财的收益。这用实例说明了“钱存银行不如买银行股”。

其三,建行最近几年的增长确实不快(2016至2020年5个年度的净利润增长率分别是1.45%、4.67%、5.12%、4.74%、1.62%,巨潮资讯网),说是烟蒂股似乎也不为过。龟速般的增长也能有如此好的收益,核心在于买入时的估值特别低。可见,低估值买入、长期持有、分红再投入,哪怕是慢速增长也能取得满意收益。

其四,按第三条的逻辑,目前银行板块中估值超低(PE5倍以下)、增长迅速(净利润年增长率15%以上)、分红优厚(股息率3%以上)的股票并不少见,现价买入、长期持有、分红再投入,一定能取得超出预期的收益。这类股票是目前值得介入的对象。

就说这些,与朴君及球友们交流,不妥之处见谅。![]()

![]()