7月9日晚,中国神华发布了并不太理想的上半年业绩预告。虽然次日开盘神华的跌幅并不大,但却带崩了整个煤炭板块。这个时候,应该如何估值中国神华,就成为了一个棘手问题。笔者的态度则是:保守、保守、再保守!

1.内在价值怎么算?市赚率很可能就是答案!

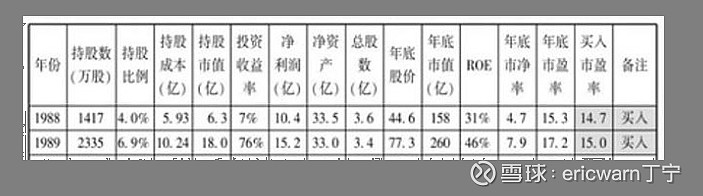

为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值参数,其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。考虑ROE是一个百分数,那么市赚率公式则变为:PR=PE/ROE/100。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。非常巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。巴菲特4折5折6折买股,笔者也照猫画虎4折5折6折买股。

考虑到PE=PB/ROE,所以市赚率还可推导出第二公式:PR=PB/ROE/ROE/100。在投资周期股时,可以把现值PB和多年ROE平均值代入到第二公式,从而计算出周期股的内在价值。

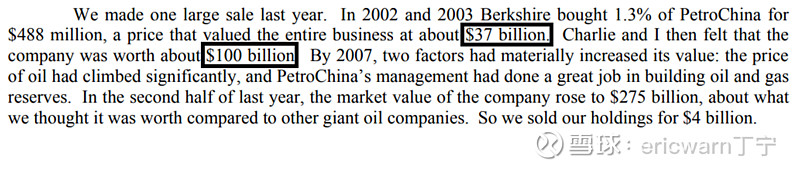

巴菲特当年投资中国石油H股,买入市净率约为0.96PB,1999~2002年的多年ROE平均值约为15.88%。运用市赚率第二公式,市赚率=0.96/15.88%/15.88%/100=0.38PR。中国石油当年的总市值仅为370亿美元,市赚率对应的内在价值则可设定为未知数X。列出一个方程式:0.38/1=370亿/X。经过简单计算,X=974亿美元。四舍五入之后(英文单词about),刚好符合巴菲特在股东信里所宣称的1000亿美元内在价值。

2.中国神华的内在价值怎么算?ROE取值很关键!

仅以中国神华H股为例,现值PB就摆在那里,所以ROE的取值更为关键!

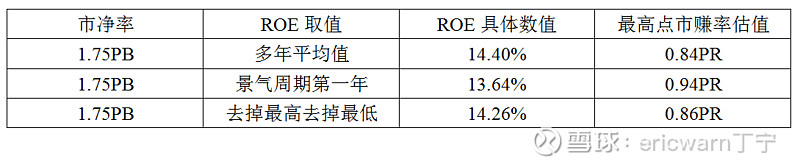

方案1:取值一个比较完整的萧条+景气周期,也就是2020~2024年,中国神华的多年ROE平均值约为14.4%,巴菲特当年投资中国石油就是这个套路。

方案2:取值景气周期第一年的ROE,也就是中国神华2021年的13.64%,巴菲特最近几年投资西方石油大概率就是这个套路。

方案3:取值一个完整周期,但要去掉一个最高值(2022年),也要去掉一个最低值(2020年),中国神华的两年ROE平均值则为14.26%。

前期高点,中国神华H股的市净率约为1.75PB,市赚率=PB/ROE/ROE/100。方案123的市赚率估值分别为0.84PR、0.94PR、0.86PR。

最近几年吹票煤炭股,笔者通常都以最保守的方案2的ROE进行估值。很多读者都认为笔者没有格局,缺少了星辰大海。实际上,仅就中国神华今年上半年的业绩预告来看(ROE约为7.08%),已经略低于景气周期第一年同期的(ROE约为7.32%)。所以说,一直以来的保守、保守、再保守!还是比较靠谱的!

3.AH股都有的,以H股作为标杆,H高估之后一并卖出A!

看到这里,很多读者会问,为啥要以中国神华H股作为标杆进行估值呢?因为市赚率源自于巴菲特,但巴菲特只买过H股没买过A股。

2002~2003年,巴菲特以0.38PR买入中国石油H股。2007年,巴菲特则以0.8~1.0PR彻底清仓,实现了4年8倍的投资神迹。

当时的中国石油A股还未上市。如果上市了该咋办?开盘就跟着卖呗!也正是因此,AH股都有的,应以H股作为标杆,H股高估之后一并卖出A股即可。

4.以史为鉴:上一轮景气周期里,中国神华H最高只涨到了0.9PR!

煤炭股的上一轮景气周期,是2016~2019年。中国神华H股,在2018年2月2日创出了景气周期最高价。最高点所对应的市净率约为1.42PB,当时的TTM ROE则为12.53%。市赚率=PB/ROE/ROE/100=1.42/12.53%/12.53%/100=0.9PR,刚好落在了0.8~1.0PR的最佳卖出区间!

看到这里,或许有读者会说:这次不一样!但投资大师邓普顿则认为:股市里最贵的就是这句话!

5.巴菲特看好化石能源:静待国内和国际煤价上涨!

2020年负油价之后,笔者标配了石油煤炭股,当时的煤炭股买了兖矿能源H股。

2021年一季报,中煤能源业绩亮眼,还没来得及仔细研究,笔者就追涨买入。

2022年,巴菲特买入西方石油的新闻曝出,恰逢煤炭股暴涨,于是笔者越涨越卖,几乎都买了相对滞涨的中国海油H股。

2024年,行业标杆中国神华H股涨到了0.8PR以上,标杆高估之后,所有煤炭股一并卖出,笔者目前仅少量持有兖澳H股。

最后要说的是,巴菲特极度看好化石能源,这也是其仍在不断买入西方石油的最大原因。

笔者个人认为,国内煤价站上1000或国际煤价站稳180,煤炭股的投资价值仍将再现!

2021年《色舞了煤飞还会远吗?》:网页链接

2022年《煤炭股开始赚真钱了》:网页链接

2023年《煤炭股行情并未走完》:网页链接

2024年《煤炭股并不体面的分手》:网页链接

最后要说的是,市赚率绝非万能。针对赚假钱的公司(比如说银行股),估值时还需引入修正市赚率(相关链接:网页链接)。针对周期股和困境反转股,估值时还需引入市赚率第二公式(相关链接:网页链接)。理论上来说,市赚率是一个完整系统。共有五大公式和五大隐形参数,感兴趣可以看看笔者的雪球专栏。

@今日话题 @闭嘴吧超超 @陆冲河 @博士王神经 @曹国公李景隆 @周期及其趋势

$中国神华(01088)$ $兖矿能源(01171)$ $中煤能源(01898)$