本周收盘,与我实盘最接近的雪球组合“H股大宗”,净值首次达到了4.0,实现了八年四倍的投资收益。如果再算上雪球组合里,无法体现的打新和套利收益,我的年化收益刚好就是20%左右。而在8年4倍之后,我明白了一个道理:谨慎乐观的投资者,更容易实现慢慢变富!

众所周知,盲目乐观的投资者,喜欢加杠杆,早晚会被市场消灭。谨慎悲观的投资者,很难亏钱,但要想跑赢银行利率都难于登天。如此一来,反倒是谨慎乐观的投资者,更容易实现慢慢变富!

谨慎之一:4折5折6折才买股 (相关链接:网页链接)

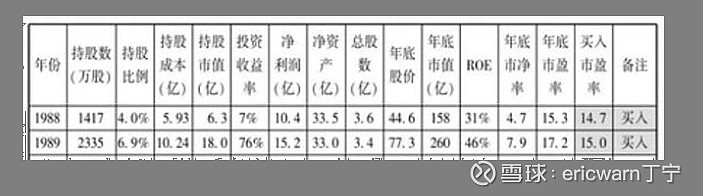

为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值指标。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。比较巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。再加上巴菲特90%的投资案例均符合市赚率低估体系,所以市赚率很可能就是巴菲特的投资秘密。考虑到巴菲特的经典投资几乎都是4折5折6折买入,所以我也照猫画虎,基本都是4折5折6折买股。

与读者交流,经常有人问我。一只商业模式极佳的股票,最低只有8折,你会买吗?我的回答则是:不买!因为从概率来说,一只股票从8折跌到4折很常见,但从4折跌到2折却很罕见。8折不买股,也正是这个道理!

谨慎之二:甄别赚假钱的公司 (相关链接:网页链接)

发明市赚率之后,笔者发现这个公式在国内水土不服。最大的问题,就是无法解释贵州茅台与银行股的估值差问题。贵州茅台,堪称“赚真钱”的公司,股利支付率高达50%。银行股,则被称之为“赚假钱”的公司,股利支付率只有30%。有鉴于此,笔者又以贵州茅台为标杆,加入了N这个修正系数(PR=N*PE/ROE)。股利支付率≥50%的企业,修正系数为1.0(50%除50%);股利支付率≤25%的企业,修正系数为2.0(50%除以25%);50%>股利支付率>25%的企业,例如40%的企业,修正系数为1.25(50%除以40%)。

修正市赚率最大的作用,就是甄别出赚假钱的公司,并在估值上打一个折扣。自从发明修正市赚率之后,笔者就真正在股市赚钱了,8年4倍也就是从那时开始的!

谨慎之三:提防小概率事件发生 (相关链接:网页链接)

书归正文,2022年,巴菲特重仓西方石油,并宣称“能买多少买多少”。从那时起,我也把东方石油(中国海洋石油)加成了第一重仓股。客观来说,看涨国际油价有四大利好:分别是欧美滥发货币、上游投入不足、页岩油增产有限、OPEC+联合减产。看跌国际油价有一大利空:则是欧美经济出现衰退。目前来看,四大利好与一大利空正在角力掰手腕。到底谁能赢?只有天知道!但,股神巴菲特站在了看涨阵营!

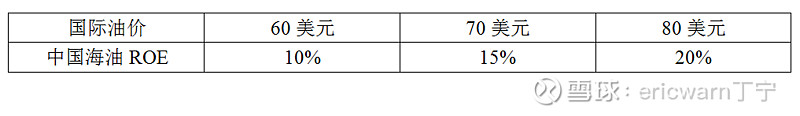

然而不得不说的是,通过数据测算便可发现。当国际油价在80美元时,中国海油的ROE约为20%。70美元则是15%。60美元则是10%。也就是说,当油价从80美元跌到60美元之时,中国海油将从优秀企业沦为平庸企业。可能发生吗?概率很小!但一旦发生了,就肯定是大事。要么就是欧美真的衰退了,要么就是OPEC+内讧了。

需要注意的是,新世纪之后,国际油价的熊市从未超过1年。但如果大事发生了,蹦出来一个长达3年的熊市。包括我自己在内的海油投资者,真的有耐心能够熬过去吗?有鉴于此,我一直都宣称60美元的国际油价是我的警戒线。但万万没想到,此言论一出,竟然被海油大V拉黑了、拉黑了、拉黑了!不过即便如此,我仍会提防小概率事件发生。把钱稳稳当当的赚到手,才是我的根本。

乐观之一:负油价闹剧之后抄底石油煤炭股 (相关链接:网页链接)

既然说到了中国海油,就继续倒序一下。2020年,最大的新闻就是海外期货交易所修改规则,允许负油价的出现。在这之后,“闹剧”便上演了。非主力原油期货,很快就出现了“负油价”。时至今日,我们已经知道,这一“闹剧”来自于人为的非法操控。不过仅就当时来看,负油价“闹剧”确实给人带来了巨大震撼。不过话又说回来,笔者的投资策略是“低估+分散”,所以遇到便宜货总要买一点。

在负油价闹剧之后,随之而来的就是石油煤炭股的全面崩盘。根据我自己的市赚率估值体系,我买了中国海油H和兖矿能源H,仓位占比各1成,从而完成了对两大旧能源的“标配”!颇具讽刺意味的是,目前最为活跃的海油大V,真的没有几个是在2020年宣称自己开始抄底的!甚至从2022年,开始抄巴菲特作业的大V都很少,好在互联网是有记忆的!

乐观之二:看好“万年不涨”的六大行 (相关链接:网页链接)

最近几年,市场先生的最大偏见莫过于“万年不涨”的六大行。自从国家三条红线政策之后,银行与地产便已不再是深度捆绑。虽然银行股的业绩下滑,但估值也低得更加令人发指。后视镜来看,国家喊出“中特估”之前的2022年年底,六大行H股的修正市赚率其实只有0.39PR~0.53PR,相当于4折5折的特价甩卖。在此之后,六大行的H股大涨了35%~91%。谁说“万年不涨”?那就啪啪打脸。

不得不说的是,投资银行股我是门外汉。所以只抓关键指标,并只买拨备覆盖率300%以上的银行股,所以最看好农业银行H股和邮储银行H股。很魔幻的是,这个策略抓到了涨幅最大的农行H,又抓到了涨幅最小的邮储H。不知为何,很是怪异。

值得注意的是,截至到本周收盘,六大行的H股已有半数的修正市赚率超过0.8PR了。如果未来有一天,有半数超过1.0PR,应该就是与其彻底告别的时刻了,目前还有大概25%的上涨空间。到那时,也一并卖出六大行的A股即可。

乐观之三:抄底“至暗时刻”的保险股 (相关链接:网页链接)

2023年,保险股迎来至暗时刻。Q4单季不亏的,已经算是优等生了。客观来说,负债端的保险业务,短期内很难改善。但如果有小牛市,投资端则会大幅改善。基于这样的理由,年报过后我抄底了保险股。

更为重要的是,中国太保的H股竟然有8%的股息率,甚至超过了同期的石油煤炭股。时至今日,中国太保H股已有40%的大幅上涨。

文章的最后要说的是,谨慎乐观的态度仍将是我的基本原则。高位谨慎+低位乐观,基本也就是这个套路。毕竟已经尝到8年4倍的甜头了,那就继续坚持下去吧。

@今日话题 @闭嘴吧超超 @博士王神经 @陆冲河 @曹国公李景隆 @直言不讳的勇敢

$中国海洋石油(00883)$ $中国太保(02601)$ $中国海油(SH600938)$