投资困境反转股,我是从彼得林奇的书里学到的。书中描述,在他从业初期,投资困境反转股非常容易。投资者只在业绩真正反转之后才开始投资,所以彼得林奇很容易就在此类投资上赚大钱。但是到了从业后期,很多投资者就开始“抢跑”了。甚至业绩还没出现真正反转的苗头,股价就已经涨了一大波。所以说,现在投资困境反转股,就必须扮演彼得林奇口中的“抢跑者”!

至暗时刻:四季度不亏,就算是保险股的优等生了

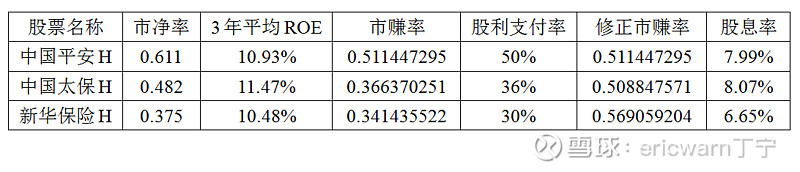

书归正传,2023年年报发布之后,保险行业迎来了至暗时刻。四季度不亏损的保险股,就已经算是优等生了。在这样的前提条件下,新华保险H、中国太保H、中国平安H分别跌到了0.375PB、0.482PB、0.611PB。甭说破净了,甚至就连净资产的一半都很难保住了!!!

降低预期:保险股的困境反转,其实并不难

说起保险股,还有一个颇为讽刺的话题,那就是:“珍惜XX元的中国平安”。仅从后视镜来看,这个话题已经成为了不折不扣的黑色幽默。中国平安已经不再是那个轻轻松松拿下20% ROE的优等生了,甚至就连15%的ROE都费劲。

不过话又说回来,如果把困境反转的预期降低,或许就会带来惊喜。仍以中国平安为例,它的业绩拉胯是从2021年开始的。从那一年开始,就彻底与20% ROE告别了。2021~2023年期间,分别取得了13.00%、10.10%、9.70%的ROE,三年平均值则为10.93%。笔者所要考虑的,则是困境反转之后的ROE达到3年平均值即可,也就是10.93%。这样的困境反转目标,对于保险股来说也并非痴人说梦。之所以如此判定,主要是因为,未来几年里,哪怕只有一个小牛市,保险股的投资端都会大幅改善。

内在价值:三大保险H股,普遍跌至“半价”

文章的最后再谈谈估值,为了学习巴菲特,笔者发明了一个叫作“市赚率”的估值指标。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当市赚率等于1PR为合理估值,大于1PR和小于1PR则为高估和低估。上世纪80年代,巴菲特两次建仓可口可乐。1988年的市赚率估值是0.474PR,1989年的市赚率估值是0.326PR。两年平均下来,刚好就是0.4PR。比较巧合的是,从那时起,用“40美分买入1美元”就成了巴菲特的口头禅。再加上巴菲特90%的投资案例均符合市赚率低估买入标准,所以市赚率很可能就是巴菲特的投资秘密。

考虑到PE=PB/ROE,所以市赚率还有一个推导出来的第二公式(PR=PB/ROE/ROE)。在估值困境反转股时,可以将现值PB和ROE多年平均值代入到第二公式。巴菲特当年投资比亚迪,2008年的年报尚未发布。所以巴菲特很可能采用了2005~2007年这三年的ROE平均值。巴菲特的入股价格是1.28PB,三年ROE平均值则为16.07%。运用市赚率第二公式,市赚率=1.28/16.07%/16.07%/100=0.496PR,相当于“半价”买入。同样的道理,中国平安H股本周五收盘的市赚率=0.611/10.93%/10.93%/100=0.51PR,同样相当于“半价”买入。

另外需要特别说明的是,针对那些只盈利少分红的“赚假钱”公司,笔者还以贵州茅台为标杆,加入了N这个修正系数(PR=N*PB/ROE/ROE)。股利支付率≥50%的企业,修正系数为1.0(50%除以50%);股利支付率≤25%的企业,修正系数为2.0(50%除以25%);50%>股利支付率>25%的企业,例如40%的企业,修正系数为1.25(50%除以40%)。巴菲特曾经在股东信里透露,会以可口可乐作为“估值锚”。反观笔者,则选择了国内的价投标杆贵州茅台作为“估值锚”。

本周五收盘,中国平安H、中国太保H、新华保险H的修正市赚率估值分别为0.51PR、0.51PR、0.57PR,均在“半价”附近,几乎都有1倍的上涨空间。

只看分红:保险H股的股息率,不比煤炭石油差了

如果不看修正市赚率估值,只看传统股息率。三只H股的股息率分别为7.99%、8.07%、6.65%,距离港币4%的定存利率,也同样有将近1倍的上涨空间。相比煤炭石油股来说,不仅不差反倒更优!

最最后要说的是,笔者在萧条周期里,有超低PB“捡破烂”的习惯。通常情况下,持有几年便可以“破烂换钱”了。尤其是周期股,经验上还算丰富。上一个萧条周期里,捡到了兖矿能源H、中国海油H、江西铜业H。除了最后一个江铜H,其它两个涨得都很不错。考虑到万物皆周期,保险股或许也到了“捡破烂”的时刻了!不过话又说回来,即将到来的2024年一季报,保险股的业绩或许还会更拉胯。这也意味着,投资困境反转股肯定要比周期股更难一些!