之前曾讨论过,不论是银行还是保险,本质上比拼的都是负债端的成本优势(长期来看资产端的优势都是不可持续的或者可遇而不可求的),对于这两类金融企业来说,谁能持续地以比竞争对手以更低的成本获得资金,谁就能持续地保持竞争优势。

银行及财险公司都有明确的负债成本指标可以比较,但是寿险公司由于现金流进出持续的时间长达几十年,而且保险合同中的很多现金流进出的时间点和金额都存在不确定性,所以衡量寿险公司的负债成本就是一件比较困难的事,同时寿险公司的年度报表也不会直接披露相关的负债成本,那有没有什么方法可以衡量寿险公司的负债成本?或者说我们能不能找到一个类似于财险公司综合成本率那样的指标来比较寿险公司的负债成本。

理论上来说,如果我们在计算内含价值的时候,如果将投资收益率假设为0,计算所得的内含价值就可以理解为寿险公司的承保利润贴现,也就是在没有投资创造价值的情况下,如果还有价值,那一定是来自于承保利润。所以只要投资收益率为0时的内含价值>0,就说明寿险公司的资金成本是负的,也就是保险公司使用保险购买者的资金不光没有支付任何的成本,反而赚到了钱,通俗的讲,就是我给保险公司100块钱用一年明年可能只需还我99元即可,就是这样的好事。

但是寿险公司是不会披露其投资收益率为0时的内含价值,但会披露另外一个数字,即剩余边际余额,其实剩余边际的余额本质上就是投资收益率为0时的内含价值,只不过计算剩余边际采用的折现率(平安寿险为3.12%-5.00% )要低于投资收益率假设(以平安寿险为11%)。所以属于内含价值的一个组成部分的剩余边际,由于贴现率选用的不同,却出现了内含价值小于剩余边际的奇怪事情(平安寿险的内含价值3603亿<剩余边际余额4546亿)。所以类似平安寿险这样的企业中有着极为巨大的承保利润,这也是为何平安寿险的内含价值对投资收益率变动的敏感性要小很多的原因(即假设投资收益率下降,平安寿险的内含价值下降的也很少)

那寿险公司不披露具体的负债成本怎么办?

有一个具体的指标,可以用来借鉴比较寿险公司的负债成本,简单说就是同样的两个寿险公司当年新业务保费都是1000亿,那么,哪个寿险公司的剩余边际高(或者说投资收益为0时的内含价值高),就意味着哪个公司的承保利润高,也就是说哪个公司的负债成本低。在0以下,负利率越低的公司一定剩余边际越高。也就是借你100块钱用一年返还越好的保险公司赚的越多,剩余边际越高。

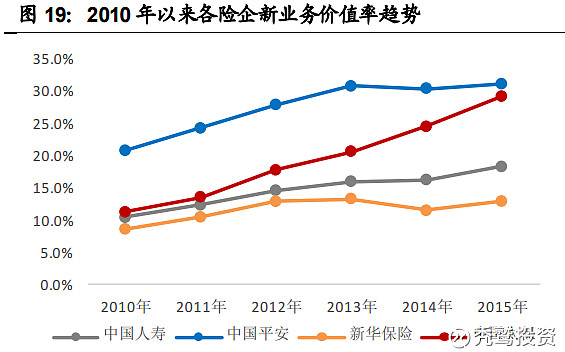

但是前面说了,寿险公司没有披露投资收益率为0时的新业务价值,但他们都有披露了假设投资收益率后的新业务价值(大多数为5%),这样两个寿险公司1000亿首年保费所创造的新业务价值就有了可比性。而这个指标就是寿险公司都会披露的新业务价值率=新业务价值/首年保费,也就是新业务价值率越高的寿险公司负债成本越低,或者说依靠负债赚的钱就越多。各寿险企业的新业务价值率如下。

因此新业务价值率的重要性就怎么强调都不为过了。我们比较下新业务价值率达到80%的友邦保险和国内其它寿险公司在估值上的巨大差异即可知(包括中国太保近年来估值水平的一路提升下图中的红线部分)。各位精通保险的球友如发现有什么问题或者好的想法也请不吝赐教,期待ing。@那一水的鱼 @草帽路飞 @山行 @流水白菜