说真的,在这个充满不确定性的世界上,为什么一定要求增长呢?或者说,你付出了什么,可以换来确定性的增长呢?

长江电力12-13年也就是10来倍PE的估值,15年一度18倍,然后跌到15倍,当年@大杨 反复告诉我,美国人给水电都是20倍以上的估值,中国的资本市场以后也是这样的。现在$XD长江电(SH600900)$ 24倍TTM PE,过去这七八年翻了一倍多,年化10%不算高,但也算是稳稳的幸福了吧。

10-15倍TTM PE的大规模成熟的水电站,还要啥自行车啊?我不喜欢对管理层提出很高运营能力要求的企业,因为躺平赚钱的资产在我看来风险是最低的,这种资产是最强健的。

不记得是不是巴菲特说的了,最好的管理层经常出现在全价航空公司,因为经营管理实在是太难了。经济周期向上的时候收入增长,通货膨胀如影随形,燃料成本顺周期上升,还有跨周期刚性增长的人力成本。投资者为什么要跟自己过不去呢?

投资的另一种强健来自于低估值。确定性和高成长兼而有之的资产有没有呢?有,但是估值恐怕高的离谱。投资者赚的是比别的人认知强很多倍的钱,我不知道$特斯拉(TSLA)$ 或者$英伟达(NVDA)$ 上面赚几十倍的人是不是认同,但我觉得,多数在这两个公司上赚的钱的人,其实也不太知道自己为什么赚了这么多。

还是那句话,投资者为什么要跟自己过不去呢?

所以说,如果你能看懂周期,那就在周期的波动当中赚钱;如果你能看懂企业的超乎寻常的运营能力或者技术创新能力,那你也许能从跨周期的成长当中赚alpha的钱。

如果你像我一样喜欢躺平瞎想,那我劝你试试看,把低估值、低风险放在第一位来考虑,也许你会在低增长的资产上获得原本没有想过的高回报,而且还很舒服。

很多的时候,投资者只要不瞎折腾,就能赚到不少钱了。

以一种历史的眼光去看待每一个当下,是一件挺有意思的事情。在这样一个当下,不要只盯着增长和企业的alpha不放。估值和确定性的组合,很多时候才是更重要的。

@陈嘉禾

精彩讨论

郭荆璞2023-07-23 01:02有句话不知当讲不当讲,我们努力投入科技创新,产业升级,积累资本,为了什么?不就是为了下一代不用再去45℃的工厂车间打螺丝吗?不就是为了下一代能体面、安稳的工作,不就是为了以后的中国人都能享受闲暇时光而不是卷生卷死吗?

郭荆璞2023-07-23 01:55顶风冒雨或者顶着40℃太阳的外卖小哥,30岁以下占比56%,每周平均工作时长63个小时,谁说中国的年轻人想躺平就看看这个数据。我们的父兄姐妹在工厂车间和建筑工地上流过的汗,他们一样在流。办公室空调吹多了,拍脑袋头会更疼的

夏虫不可语冰-2023-07-22 16:42现在的发展成果怎么就变得没有意义了?

我说句不好听的,现在的年轻人再难,有当年他们的父母辈那么难吗?

有当年那些回城的知青那么难吗?

有90年代国企的下岗职工难吗?

以前那样的生育率是因为经济条件影响的吗?

。。。

我再说句不好听的,现在的年轻人有什么资格躺平?

大学扩招后,现在的本科生也相当于80/90年代的中专生。别太娇气了,别太端着了。

工作难找就不工作了去躺平吗?

躺平如果是因为懒惰和可以噬老,是仗着能吃到父辈们几十年辛勤劳动的成果,那这样的躺平是可耻的。

GU小哥2023-07-24 08:12说明了一件事,当众人都看好的股票,它的溢价率是相对较高的,投资回报率会越来越接市场平均水平,甚至低于。现在的神华就象长电一样,当下的价格买入,其投资回报率远远低于两三年前净资产附近买入。当时的神华,没什么人提及,一定程度上还算冷门股。

全部讨论

其实,不管什么方法,只要能做到基本面的CAGR有30%,就是好方法。按重阳裘总说的么,价值接力啊。

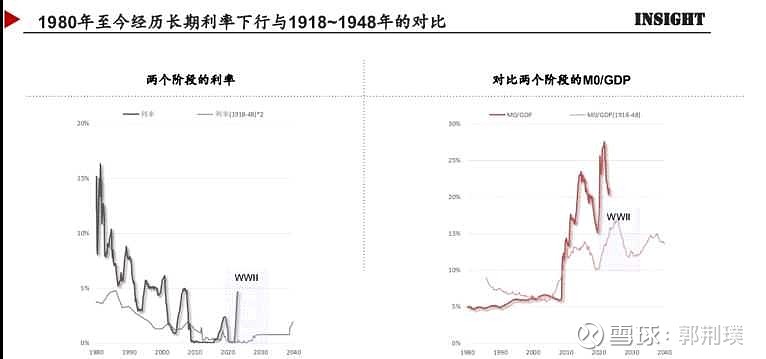

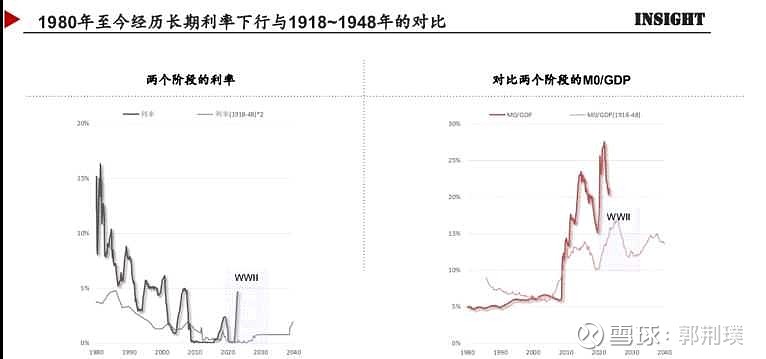

个人感觉,以长期视角来看,超出市场中无风险利率的收益,都是要付出一定的风险进行交换的。成长型企业享受高收益付出的风险在于不增长,而不增长的企业,其风险在于长期利率区间对于估值位置的影响。

比如过去四十年,从美债视角来看,全球市场利率一直是呈现下降的趋势,2020年达到了接近于零的极致状态。那么稳定不增长的企业,虽然业绩无法增长,但PE可能因此从不到10PE,增加到30PE以上,其实美股一些消费股现在就是30PE。

但是如果市场利率这种突破后,从此跟低利率区间长期说拜拜。非增长型企业即使没有因为高利率环境而经营成本受到了一定影响,也可能面临着将过去利率下降带来的估值提升,这部分回吐回去的状况。如果从30PE估值下降到15PE,看似不多,股价要腰斩的...

管理层经营没能力不奢求,但诚信要放在第一位,不能从上市公司偷钱

成长才具有更高的抗风险能力。像柯达一样,风险来源于不可知,世界在变化,只能跟随他的步伐,不然只能被抛弃。$XD长江电(SH600900)$ 长江电力的风险来源于,气候变暖雨带北移,径流减少。增长失速固守,估值变化是最不可靠的。你举的例子,长江电力,会让你知道,不增长,多脆弱。让子弹飞一会……

买到估值低现金流好的公司容易,买到估值低现金流好又愿意分红的公司很难

投资长电的信心是什么,是管理层(中央高层)利用资本市场滚动开发世纪工程大水电的标杆。

长江电力是因为什么的涨?并不是因为三峡

而是因为不断的投新的电站。

可是,投入巨额资本建新电站是个好生意吗?