(中)篇居然没有一条斯文辱~骂的评论,哈哈哈,那就是真的有被震到了,真心希望我所写的对你有用^0^

关于请公募、私募、券商届研究员来指正所列之数据,绝非是什么挑衅权威啥的,我早已过了“宣父犹能畏后生,丈夫未可轻年少”的心境,何况也不再年少,I just want to增强基石数据的“可考性”,因为我想在基石上建起我的小宇宙,也希望有buddy们可以在这个基石上发散、衍生以至最终建立起属于你自己的小宇宙,因此数据可考就非常重要了(我们自己的认知小宇宙而已啦,“燃烧吧,我的小宇宙”,有谁知道这个梗?~好尬)

说到私募,上篇居然把大金链子给忽略了,实在不应该,据猪圈老人说,人家大金链子可是在2018年底混迹猪圈,一通发问+白嫖,迅速积累认知、完美狙击主升浪的存在,5年了,这次猪圈的timing或再次来临,不知道大金链子是否有兴趣回关?

我营销出生,后来玩过量化选股,然后就是量化选基,也聊了一些选出来的基金经理,所以对基金还算有点心得,从股票多头策略来看,链子的“希瓦小牛1号”从21年高点回撤30%都不到,其实真的很不错了,就是它的那个“希瓦小康1号”这些小康系列不知道是什么鬼,估计是“临时工”做的?@梁宏

哈哈哈,拉波人气,切入正题,go!

卸妆琅琊榜,慧眼识英雄

“粉墨琅琊榜”到“卸妆琅琊榜”,卸掉的粉墨是啥——“减值”是也。

猪圈的减值无非是 生猪减值、母猪减值,生猪减值进到“存货减值”一项,母猪减值进到“生产性生物资产减值”一项,一般来说两者共同放在利润表的“资产减值损失”这一项下面(如下图);顺便也提一句信用减值,按理养殖这块业务一手交钱、一手交货,不存在应收款减值,但考虑到群雄中有的有饲料和屠宰业务,所以有一些也属正常,这个一般放在“信用减值损失”这一项,今天不作讨论。

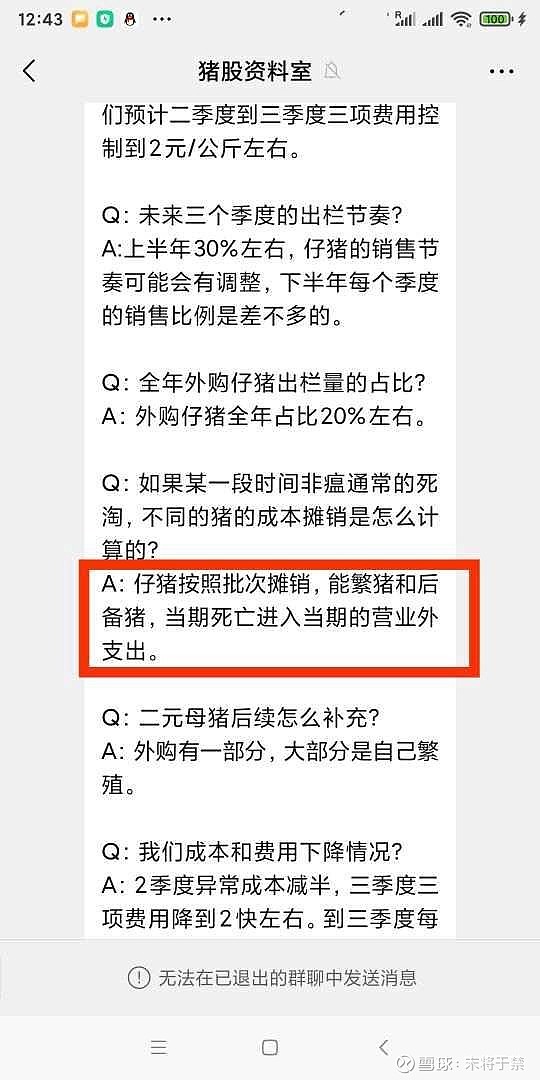

当然了,也有财技更为高超的企业,会把 “母猪减值” 变换为 “母猪损毁” 的概念,然后放到“营业外支出”这一项,这一放就牛逼lity了,可以计入非经常性损益啊,如此主营业务一下就高大上起来。

打个比方,不争气的渣渣牧2023年养猪板块不是亏了31亿左右么,那我就可以说成运气不好,某非瘟严重区域的管理人员严重失职,母猪被一锅端了,造成一次性损失31亿,一次性嘛(这个全凭一张嘴),然后也不把这31亿计入“资产减值损失”,给计入到“营业外支出”,尼玛,那渣渣牧2023年养猪板块立马就变成不亏了,无论是成本还是咱们琅琊榜中的头均利润都嘎嘎嘎漂亮。

所以呢,拥有一个好财务那可是~~上不了我滴“琅琊榜”的。

咋的,你们当我是脑洞大开,哪有这么奔放不羁的财务?唉,算了算了,本身都说了行业的几个烂仔不去踩的,傲农、天邦倒是没多少人问起了,但PPW(新希望)仍旧好多人孜孜不倦地关心,那就拉出来给大家show一下吧:

牛批吧,母猪损失直接计入到营业外支出,秒变非经常性损益,高啊! 2022年8.5亿,2021年15.4亿,额滴个妈呀,再P图成本要降成负数了。另外这个“非常损失”又是什么鬼……

大家也知道,牧原压根儿就没计提过母猪减值(23Q4迫于非瘟要计提一些了,2个亿不到吧,计也是进“资产减值”项,算主营业务亏损);第一张图中也展示了,人家温氏也是按规范计入“资产减值”项的。

另外,按龙一、龙二的体量,营业外支出3-4个亿不算过分:

二大佬也没有什么奇奇怪怪的比如“非常损失”这种细分项目,不过温氏这个每年小几千万“未决诉讼”不知是啥,农户纠纷么?

Of course,无论对外捐赠金额、还是营业外支出细项的“干净”程度,渣渣牧还是略胜不少,所以那种说牧原财技高超、造假云云的,你不吃人家法务部的“慰问函”谁吃?

你看我,写的都是PPW自家公开的数据,难道PPW的法务部会来告我吗,会来扎我的自行车胎吗?哼哼,切~其实我觉得,PPW也挺~非常好的,嗯。

(自行车胎的梗总没人知道吧)

那咱说另一家去,曾经,还有一个财技也很高超的~~叫正邦,2020年是它最风光的时候,那年它的营业外支出是这样的:

然后2021、2022就完全没法看了:

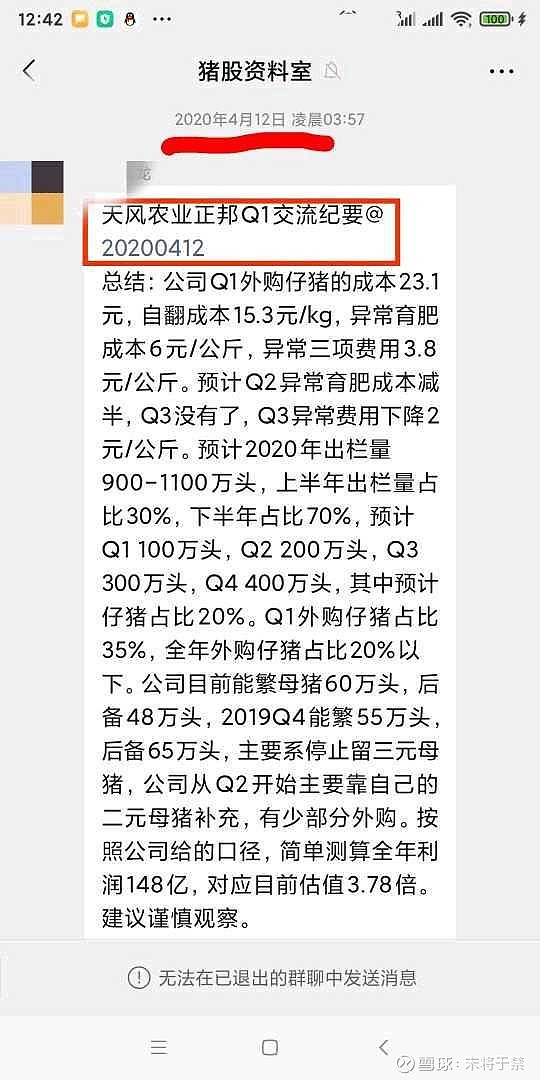

正邦的母猪损失是不是也计入“营业外支出”呢,好在互联网是有记忆的,2020-04-12天风证券组织的正邦交流会纪要(那时的正邦风头无两啊):

大家是不是菊花一紧,赶紧去看自己持股的营业外支出多不多?哈哈哈

刷屏

刷屏

……

其它板块的不很清楚,反正能给上琅琊榜的群雄们还不至于这么堕落啦。

群雄的问题还是在于清一水儿地都“比较积极”地计提生猪减值和母猪减值(渣牧除外),减值造成的头均利润失真我等下再讲,总之从实际经营的角度,无论生猪还是母猪的减值,都是应该算到养殖水平的头上的。

什么意思呢?(警告,前方高能!过年大家脑子都不好使,下面两段可能有点烧脑,看不懂也无妨哈,后续必须为您简化,妇女之友咱是不够姿色,散户之友还是no problem的)

打个比方,温氏2022年底的时候,觉着2023H1的猪价只有14元/kg(反正我就这么觉得了,这种很主观的东西调剂空间很大),而自己存栏成本为16元/kg,于是计提掉2元/kg的减值再说,如果2023H1的猪价正好14,那么财务上温氏体现为不亏不赚,22年底已经提前计提了嘛。但按实际情况,你Y是亏2元/kg的。

如果2023H1猪价是15,那就冲回1元/kg,多计提的1元就不了了之了;如果猪价是13,那就不冲回,财务体现为亏1元/kg,实际情况应该是亏3元/kg;当然,16或以上的猪价就完全冲回,14的猪价刚好无需冲回。

母猪的话减值了就绝对不会再冲回了,但后续1-2年的仔猪成本就会占便宜,进而拉低肥猪成本、提升头均利润,总之也是化妆、打粉,理解到这个程度即可。

不知道我说明白了没有,减值、冲回这个会计准则确实是把财务问题复杂化了,虽然它有存在的道理(及时反映负债表的风险程度)。

所以呢,这里就存在个问题了,因为“粉墨琅琊榜”里计算各家头均利润之时,为了照顾除$牧原股份(SZ002714)$ 以外的群雄,我是把当季度减值都给它们加回去的(算法见琅琊榜(上)),不算作它们的养殖亏损,后面两个季度若冲回就再减去,but,特么的问题是一个个都不怎么爱冲回啊,没有一个是完全冲回的,于是群雄或多或少地在头均利润上占了便宜,也就是“化了妆、打了粉”。

当然,不管减值、冲回怎么玩法,净利润的亏损和净资产的萎缩都会是真真的,这么粉下去该丸的时候照样药丸。

大过年的该喝喝呗,坚决不能让buddy烧脑,让我们再将问题做一次极简处理——假设大家都不玩减值,yeah,那处理方式就是,一个个都别特么BB减值什么理由的,减值就算作你亏的,冲回就算成你赚的,去特么的会计准则,我要的是赋予数据灵魂,还原事物本来的面目!

上期榜单中四个梯队近6个季度的资产减值(23Q4已由最新电话会议敲定,财报尚未公布),各取一家展示如下:

唐人神这减值从未冲回,23Q4又要减值3.4亿,大幅度创下近6个季度的新高!

华统减值时happy,冲回时就疲软,说实话,浙江可是当初金山银山-绿水青山示范省份,把养猪产能剔除得干干净净的,现在的高猪价得益于此,这样的猪价下你你你还减减减个毛线,对得起这个政策么?

神农也是一直减值,很少冲回,23Q4又要计提0.9亿,但总体比较下来已经算良心的了。

渣渣牧这项牛逼,居然特么的完全是空的,这么一个花花世界,完全不化妆,赤裸裸地装X啊,虽然23Q4终于是被华中疫情搞得有接近2亿的减值,但基于对“优等生要求苛刻”的原则,本身计算肥猪头均的时候也没把这2亿的妆帮它补上,所以也就没得卸咯。

欧了,Let's开始吧,卸妆琅琊榜——秋香如花石榴姐,总有一款适合你(用粵語唸):

卸妆前:

卸妆后:

(可能有熟谙会计的朋友会说,资产减值也不一定全是生猪和母猪啊,还有固定资产、商誉等,唉,首先我看了,这个占比本身就不大;其次呢,固定资产嘛,折旧就行了啊,你为啥还要单独叠加一个减值,是设备买贵了还是楼造贵了?最后,人家优等生完全没这些个奇奇怪怪的减值,那能不能理解成你的这些减值~说白了还是养殖方面管理不到位造成的呢?)

上面这段是送给会计朋友的,投资的朋友我觉着可看可不看吧,数据的严谨固然重要、然而灵魂才是王道。

下面照例继续“赋予数据灵魂”,考虑到剔除减值和冲回,确实会造成季度间肥猪头均利润的错配波动,因此我们采用6个月的均值来平滑(为啥是从22Q3开始的6个月,上篇已解释过),“卸妆琅琊榜”进化如下:

然后将 群雄肥猪头均 减去 行业均值,如图:

觉得烧脑就先别太纠结数据(想进步的buddy随意),后面下结论的时候我会对数据做一次综合解析,至此“卸妆琅琊榜”几近完成态,还剩最重要的两张图,the first one 是卸妆后的6个月均值减去卸妆前的,说白了就是看谁Y打的粉厚:

为了后续讲解方便,姑且称该榜为“粉厚榜”,光看这打粉厚度的话,上榜群雄分3个梯队(红橙绿),暂不急着分析,先看最后一张图,卸妆后2023相比2022的进步程度:

姑且称该榜为“进步榜”,进步程度先放一边,暂按2023的头均利润分为四个梯度(红橙蓝绿)。

WoW,又到下结论的时候,要不要~duang,且听下回分解

刷屏

……

哈哈哈,下回还有下回的重磅,撂了罢、今儿全撂了:

结论NO.1:

从“粉厚榜”可以看出,牧原、温氏是群雄中最老实的boy,当然,渣渣牧更老实些,减值项非常干净,完全不打粉;另外,营业外支出的细项也很干净;此外,熟悉猪圈的buddy都知道,“花式成本口径”下牧原的完全成本口径是最没有水分的存在;华中非瘟也是第一个站出来说自己成本因疫情上升(1月10日);月报的猪价也是老老实实地包含了淘汰母猪。

渣渣牧这么一个一点财技都不会的,天天被质疑、年年被发问询函,我都替它着急,请我啊,各种花式挪腾,PK 掉 PPW 妥妥的。

神农、巨星的粉底,打得也还算克制,后面4家嘛从这个角度算是出现了蟑螂。

结论NO.2:

最最重要的结论放在中间的位置!

按2022、2023头均利润划分,处于行业第二梯队的温氏、神农、巨星,这三位是可以偶尔触摸到行业均值的,可惜2023齐刷刷地陷入退步,行业均值犹如一道屏障般地喝退了这些规模企业中的佼佼者。

(别拿扩张说事了,农户模式的扩张影响没那么大,下篇我会讲,不扩才是完蛋)

个人也在思考这道无形的屏障到底是什么,返璞归真,说到底就是规模企业没啥优势嘛,那不就是“规模不经济魔咒”?

让我们再反过来思考一下为啥其它行业规模优势就很明显,典型如“规模更经济”的$格力电器(SZ000651)$ ,如果让它必须按农户模式那样出牌:

1、扩张不是靠建大型工厂、并在大到一定程度后围绕自己形成产业园区,而是必须到处去建一个个的小工厂;(哪怕是神农这种才150万出栏的,一个农户3000头算大农户了吧,尼玛也得500个场,要是格力搞500个小工厂,每个小工厂单独配流水线你还敢和我讲规模优势?)

2、无法靠规模起来后砸巨额销售费用 以 建立经销商体系及品牌价值,无法启动“经销体系强 带来 品牌更强,品牌更强 带来 更强大经销体系”的正向循环,从而就无法碾压小企业的生存空间;(你有看到猪企到处打广告么?猪贩子死心塌地只卖你的猪的?无品牌和经销商的行业,格力来一样药丸)

3、没有想过要拥有自己的核心工艺和技术,完全没有投研发的想法,从而研发催动产品力的规模优势也没特了;(纵观全行业,核心母猪群30年来如一日地靠从国外引种,猪舍等硬件设施交给农户自己去建,这已经不是投不投研发的问题,而是往哪儿投、研发出来有没有地儿用的问题,就像牧原研发的各种软硬件你农户场怎么安装,又怎么用得起?)

如果格力不具备以上3点,它的“规模经济性”也一样荡然无存,注定的规模不经济行业,至于活体养殖行业的人流、物流频繁会导致疫病风险增加等,都先不谈了。

“规模不经济的魔咒”带来的结果正如榜中所示,凡触碰行业均值者,“魔咒”必喝退之!

显然,牧原已以世界最大的规模将“魔咒”死死踩在脚下(超越所示均值180元/头),它最大程度地解决了1和3的问题(牧原600个场,温氏15000个场,谁的天花板远?),但2,品牌,我暂不敢信,却也不敢说不可能,需要投巨额营销费,暂搁置罢。

我经常也会想,如果中国养猪业没有牧原会怎样,那一个依赖国外种猪、规模不经济的烂赛道有什么意思,好在有一个偏要逆天改命,变“规模不经济”为“规模经济”的老秦,可能我这句话言重了,但这难道不是事实么?我这句话问题在哪儿?

大级别论点不改——认知逆转、估值翻转:

真理往往站在在少数人这边,现实并不是如大家所说的“牧原已无法进步,只能等待后来者不断缩小差距”,而是“后来者魔咒效应已显、无法进步,而牧原还在不断突入无人区”。

结论NO.3:

为啥我特么的结论也写成那么长,OMG,不行了,该结束了。

结论3就是,牧原领先行业180元/头,规模企业杰出代表温氏、巨星落后行业35元/头,but,这是2023年的静态差距,至于动态如何演变,可分析的维度还很多,大体可参考结论NO.2吧,你懂的。

尾声

还有一些小结论也可以从榜中得出,比如神农退步很大啊什么的,我就不一一写了,别影响人家操盘。

上篇一句 “基石之作,承上启下,值得转发” 骗来不少流量和粉丝,惭愧惭愧,其实吧,我觉得这篇也挺……哈哈哈,你肯定懂的^0^

一卷风云琅琊榜,遥看江北有秦郎,“群雄战力琅琊榜”系列就到此为止了,不知各位是否满意?基石已搭建在这儿,试着在此之上建立自己的小宇宙吧!

各位buddy,江湖再会。$养殖ETF(SZ159865)$