利益相关:银行从业15年,历经风险控制(巴塞尔协议),公司信贷评审(贷前审批)、信贷管理(编制银行报表及沟通银监)、不良资产处置(贷款重组、拍卖抵押物、引进接盘侠)等多个条线岗位,业务部门来说,除了信贷员都做过了。

要回答“银行报表是否可信”这个问题,需要分别回答两个问题:第一、银行业可以切分为哪些不同类型的机构?第二、银行报表是如何编制的?

第一个问题:

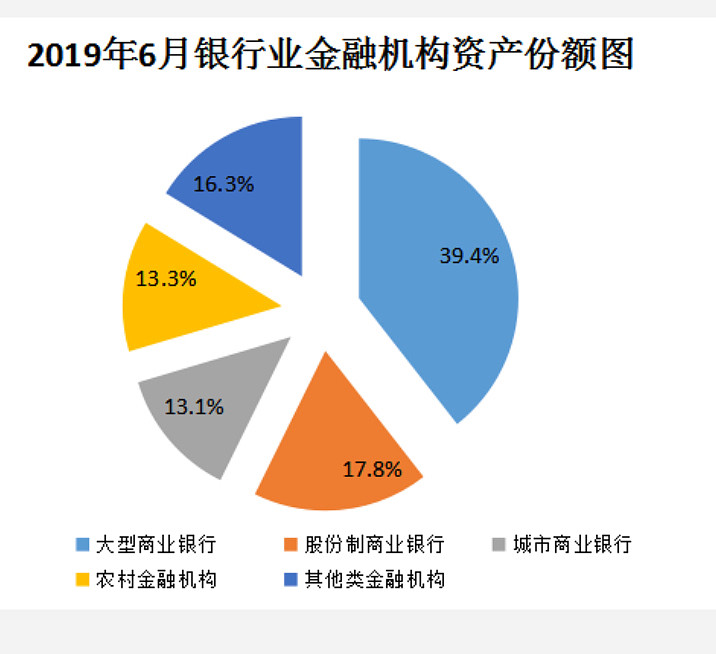

我国银行业规模已经突破250万亿,具体构成见下图(来自银监会网站)。5家大行+12家股份制,合计占比57%。以我个人的观点来说,这两类以外的银行都没有观察的价值。

中国的大型银行,通常分为三级机构:总行、省级分行、市级及以下分支行。

个人业务,除了达到私人银行标准的,通常是谁揽到的客户归谁,这些年私人银行业务也有从垂直管理调整成属地管理的趋势。所以撇除个人业务不谈,单说公司信贷业务。

由于我国发改委条线的固定资产建设项目审批及备案的逻辑,是三级管理的,所以事实上银行的审批权限也基本是三级管理,然后在各级基础上按照审批金额划分。

所以我们按照某省作为一个区域,来分类一下银行业务的来源:

首先解释一下什么叫好业务:在风险程度差不多的情况下,银行喜欢单笔审批金额大、审批环节简单、能快速放款、期限长的项目。

原因很好理解。

比方说一个机构,最初的任务目标是500亿,以后每年还要递增。如果都做流动资金贷款,意味着每年都要去找新的500亿甚至更多流贷来做。但是如果这当中固贷的占比高,期限长,就意味着每年的工作量大幅度减少。

另外一个方面,同样一个半死不活的客户,给他做流贷,你要带薪它一年之内还不出来怎么办?可是做成二十年固贷,中间没死就行了,半死不活没所谓的,反正每年的还本只有一点点。

基于以上的原因,最好的业务,就是国务院或者省级发改委立项的固定资产建设项目,比如说,省会城市的新机场(大兴机场)、省级高速公路、四横四纵干道高铁、央企或者大型行业龙头的新增产能(京东方10.5代线)

神华的新火电站等等。

这些项目由于业主方强势,通常是免担保或者业主的集团母公司担保,放款前不需要审核抵押物,只需要确认担保人的担保额度是否足够,可以实现快速放款。单笔业务通常十几亿甚至几十亿,客户自身管理规范,不提各种难以满足的算细账要求,大家都是‘正规单位’,企业文化类似,沟通方便。

最重要的是:这种业务,几乎不会发生逾期。

次好的业务:为上述大型项目做乙方的施工类贷款,或者是咨询方、设备供应方,简言之,最好业务的乙方贷款。出现乙方贷款的原因其实就是,业主过于强势,要求乙方带资建设。

我最喜欢的业务模式,就是甲乙双方同时做,首先我贷款给甲,超长期,直到项目本身现金流转正,但是我的款不是直接放给甲方的,而是按照付款节点放给各位乙方。同时,我也给乙方做带资建设的贷款。也就是说,第一笔贷款,就是第二笔贷款的还款来源。我的规模放大两倍,而甲乙双方的现金都在我的账户中,我对项目的施工情况非常了解。

第三档的业务:大型私营企业的新增产能(比如:银隆在格力帮助下的快速扩张)。私营企业通常处于充分竞争行业,有时候是资源性的,各种矿产,有时候是生产型的。大型企业通常处于强烈的扩张冲动之中,谁先扩张到位,谁就可以赢家通吃。

正是由于私营企业的扩张经常是在银行的撺掇(因为撺掇有效,说服老板一个人就够)之下,所以很容易出现银行扩张期,企业扩张太快,而在随之到来的银行紧缩期,现金流紧张的现象。相对的,上述立项需要经过国家或省级发改委的大型基础设施建设项目,论证过程复杂,审批条线复杂,通常都比较慎重。换言之,运营风险确实要少一些。

由于私营企业的扩张经不起太多考量(有的时候也确实是地板价抢到好资源,比如通威转型光伏的经典合肥收购),对慎重的银行来说,会要求可变现的担保品,通常是土地,次选是设备。

————————————————————

这样列下去没完了。

我想说的是,上述的银行,在同一个省份,其实是排队吃饭的。

最好的项目,四大行先上,股份制银行跟着做一点配套的流贷,城商行农商行连汤都喝不到。

次好的项目,四大行可做可不做,股份制做部分(修桥铺路类政策性银行,邮储做的多),城商行农商行汤都喝不到。

第三档的项目,四大行每个项目做一点,不追求做到最大,股份制是大头,城商行农商行汤都喝不到。

最后城商行农商行能做到什么呢?

以公司信贷来说,首先是本地房地产开发贷款,其次是市级、县级发改委觉得好的不得了,其实完全没啥搞头的项目(给茅台做纸箱配套,给皮鞋厂做皮革切割),贸易类贷款(贸易公司通常都没有什么硬资产可用于抵押),小型创业企业。

多说一句,目前经济不发达省份最流行的项目是啥?

几乎倒贴钱的招商引资一家央企来扩大产能,然后地方国资疯狂给这家企业做人才公寓配套(实际上是房地产)、做厂房设备配套(实际上是商业地产)、做道路景观配套(实际上是公共设施)。这种项目,不卖呢,三十年不回本,卖呢?只有城商行农商行敢违规做。

——————————————————————

以上这些贷款,有没有代表中国最好的生意?

当然没有,最好的生意不需要贷款。

阿里腾讯格力茅台华为这种企业,恨不得,要做供应链融资贷款给客户,他们已经有了成熟的商业模式,他们最大的问题是,主业积累的利润往哪里投能得到跟主业差不多的回报?

甚至于次好的生意都不需要贷款。因为发债的成本低得多,还有股市的非公开发行融资,也比贷款成本低,而且这两种融资方式其实都没有人盯着你钱到底花到哪里去了。但是银行的钱,不光银行自己要盯,银监也要盯,挪用的难度大的多。

需要银行的,本身就是,半死不活靠贷款维持的行业,或者是需要长期投入的基础建设性行业。

因为,银行拿到的是定息回报,根本不应该参与高风险高回报的初创阶段,或者说优势没有建立的阶段。

第一个问题回答完毕。

第二个问题:

下午说到了,在划分不良贷款,或者定义违约这方面,各家银行是有差异的。

那么,逾期90天这个指标,是不是就可以直接横向比较了呢?

仍然不是的。

同样的逾期90天,中国中铁旗下正在修且肯定会盈利的铁路线,逾期90天,和老板生死未卜,儿子女婿都不中用,二把手虎视眈眈要捣乱,抵押物是栋写字楼,结果盖起来半年交租金的只有开发区管委会招商引资特许资金,的逾期90天,能是一个意思吗?

真正地方上的大企业,比如攀钢这种,当它逾期的时候,省政府会拉着银监和各家债权行,苦口婆心的劝说,虽然逾期了,但是这种你不能给它划不良啊,你甚至不能公开说它逾期了啊,这涉及到几十万工人,涉及到好几个城市的民心啊~结果就是,各家银行的《不良贷款管理办法》其实都包括一条,不划不良的条件,或者不显示逾期的条件,叫做“地方银监担任债权人委员会主席,且要求各家银行统一行动,不暴露逾期”。

规范的操作是,在他逾期之前,协调各家行一起,做借新还旧或者还旧借新,或者别的什么。

综上,逾期90天,仍然是一个不完全客观的指标。

————————————————

那么银行的报表可不可信呢?

我编制过省分行的报表,我也汇总过全行的报表,出于个人兴趣,我还尽量收集同业的省分行及总行报表,希望找到’谁比较老实‘的证据。

外行会很僵化地以为:如果各级分支行都在撒谎,那么汇总数据就错的离谱。

其实不是这样的,

首先,银行的报表,个人以为,比生产型企业的报表要简单的多,因为资产的类型很简单,大部分是类现金,基本上都有公开市场价格。真正难以判断的,只有违约率,回收率这两件事。

相比较而言,生产型企业的存货和应收,那真是茫茫的一片深海,看也看不清楚。

其次,各级分支行出于奖金考虑,都有强烈的美化报表冲动,但是区域经济形势的变化不是突然出现的,比如省长被抓,会带来一系列白手套企业的经营困难。或者金融链条上一家出现问题,也会带来连锁反应。这些都是本地化的。

也就是说,省级银监层面,其实可以相对准确的判断,大行的省分行的报表,水分是否过分。也可以相对准确的判断,本地的小型城商行农商行是否过分。

一个很有趣的现象,同一个地方的城商行,上市的就是比非上市的报表漂亮,为什么呢?因为上市了有压力,美化的动力强一点。实际上真实的不良率,肯定是差不多的。因为两家行面对的客户是一致的。

也就是说,规模较大的省级分行的报表,基本是可信的。那么汇总到总行,也是可信的。

最后总结:

银行是一个庞大的行业,各类型机构差异巨大,在基本信任五大行报表的前提下,目前的股票估值(尤其是港股)确实非常低,低到我压了半仓的程度。

但低估并不表示可以马上赚钱。

另一方面,银行业正处于两个关键节点:1、大部分雇员都可以被机械及程序替代,那么这部分雇员如何干脆利落的甩掉?2、几百家不足千亿规模的机构,不良率太高(并不是腐败造成的,而是客户太差又必须硬着头皮造成的),谁替他们兜底?存款保险基金吗?包商是第一家,所以50万以上的个人存款也兜底了,理财也兜底了。下一家,还有这么多钱来兜吗?

第一个节点其实不太要紧,我国银行业的收入只有美国同业的二分之一,但是全部人力成本加起来,在总成本当中的占比也很低(啰嗦一个常识,银行的收入是息差*规模,运营成本说的不是融资成本),所以砍人,也不会降低很多成本,但是会招来巨大的舆论攻击。

第二个节点比较重要,只有拭目以待,我相信监管也是走一步看一步。存款保险制度在我入行那年已经讨论,为什么十几年后才推出呢?因为五大行觉得,我们不会出事的,凭什么也按照比例交,而小行说,你们占了一半,你们不交这个基金有什么承受力……

我总的立场是,该死的赶紧去死,出清市场。有很多企业不该得到的贷款,有很多个人不该去些神头鬼脑的地方存钱。

休假涂鸦,错误莫怪~