查理芒格说,股票的收益等大致等同于ROE。这其中的逻辑是什么呢?直觉来讲,估值不变的话,股价上涨应该是跟公司的业绩成长相关的,即净利润增长20% 股价就上涨20%。之前做了推导印证并扩展我的想法,结论说在前面:在不分红或者少分红的前提下,股票长期收益率大致等同于股票的ROE。用简单叠加的公式表述股票长期收益的组成成分就是,收益率=成长+估值变化+分红再投资回报率。

那么成长跟ROE的关系是什么呢?

1. 在不分红(或者少分红)的情况下,成长g≈ROE

在会计里,净利润会在年终计入净资产,使净资产升高,如果公司不分红的话,净资产升高值就是净利润,那么净资产收益率就是净资产的成长率。如果ROE可以一直保持不变的话,那么净利润成长率跟净资产成长又是一致的。我们做以下推演:

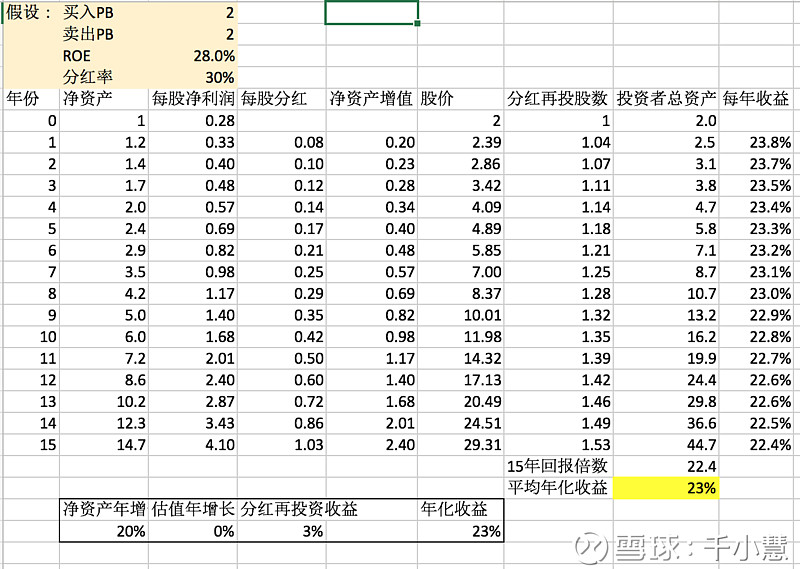

若一支股票,15年前PB=2,这15年来ROE=28%,平均分红率30% (属于少分红),假设分红全部再投资,且PB保持不变的前提下,股票收益率理论上如下图,是年化23%。

贵州茅台

这只股票就是贵州茅台,实际上过去15年贵州茅台涨了130倍,(后复权)年化38%。高于上述数值的原因在于贵州茅台市净率PB从2涨到了10,这就是估值的力量。那么我把最后一年的估值改成10倍PB,年化收益率就成了37%, 其中估值贡献的年增长就有11%,跟实际收益基本一致。

*注:公式:

股票长期回报率=(1+净资产年增长)x(1+估值年增长)x(1+分红回报率),

37%=(1+20%)x(1+11%)x(1+3%)-1

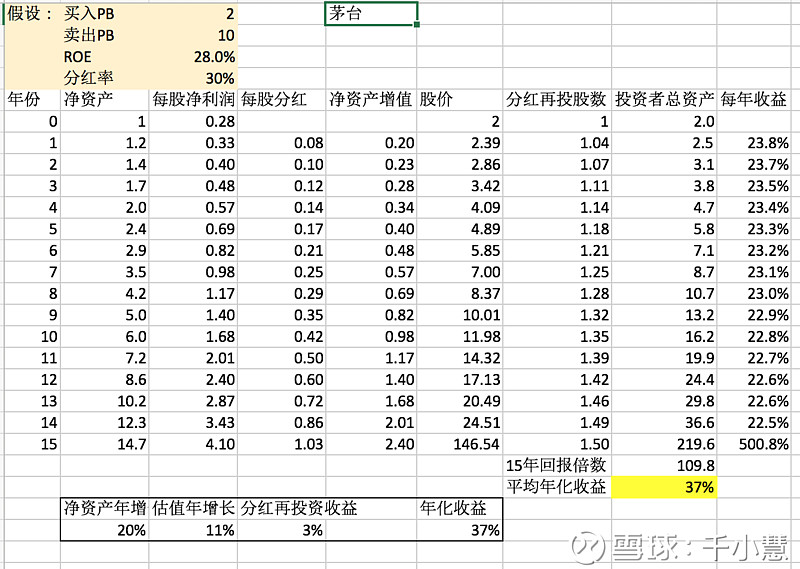

再举个例子,五粮液平均15年roe=20.8%,分红率22%,过去15年股票年化回报率为26%,与理论的25%收益率基本一致,其中净资产年增长贡献16%,估值贡献年增长6%,两项都比贵州茅台矮了一节。说到底是因为ROE不如茅台,增长不够快,估值上不去。这也解释了为什么五粮液最终成为白酒老二,回报率不如茅台的原因了。

五粮液

2. 分红比较多的情况下,成长g=ROEx(1-分红率)

企业没有利用或是没办法利用赚来的资金创造更高效益,于是选择分红。

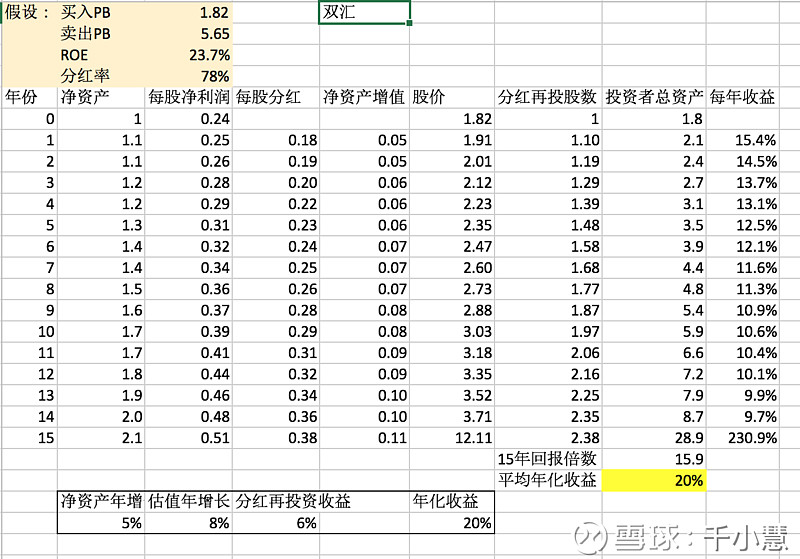

例如双汇发展,多年平均ROE=23%,分红率=78%,十五年前PB=1.82,17年底PB=5.65,理论计算出年化收益为20.2%,其中成长只贡献了23%x(1-78%)=5%,大部分贡献来自于估值上涨。

双汇发展

双汇发展在过去15年来股票实际年化收益率是22.5%,与理论值有所差异主要由于2012年的融资使净资产有所增长。虽然受分红的影响,双汇的成长只有5%不如ROE,但是估值的上涨的贡献使得实际收益与ROE相当

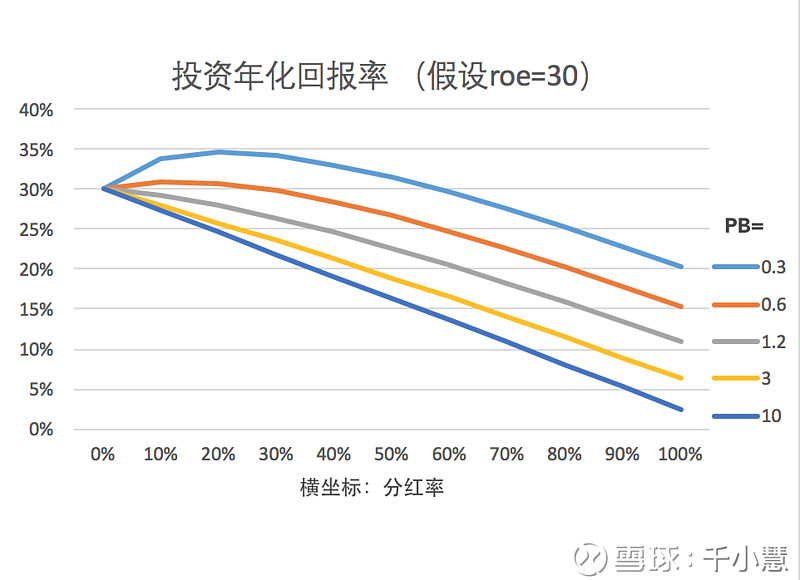

3. 讨论一下分红率和估值对收益水平的影响

结论:在用ROE选择好企业的同时,成长能力是不得不考虑的因素。虽然高ROE有潜力带动公司高增长,但不能忽略分红对于成长的负面影响。要想取得高收益,稳定可持续的高ROE,低分红,合理估值缺一不可。芒格所说的股票收益率等同于ROE的本质,是要以合理的价格买入伟大的企业,让分红率慢慢升高所带来的对成长的负面影响 用逐渐提高的估值来抵消。

详细的估值与成长关系分析文 请阅:巴菲特说:一鸟在手胜过双鸟在林 --探究估值与成长关系

$贵州茅台(SH600519)$ $五粮液(SZ000858)$ $双汇发展(SZ000895)$

作者:千小慧

链接:查理芒格说:股票回报率等同于ROE--探究ROE与回报关系

来源:雪球

著作权归作者所有,转载请注明出处。