最近都在研究美股的前沿创新药,但还没形成系统性认知结论,所以最近在雪球上聊得比较少。平时与林伟会就各种话题进行辩论探讨,后面也会看着摘录一些,代表我们对于某些问题的初步观点,欢迎探论和指正。

之前有提过我们当下阶段的进化方向,一个是构筑对创新的专业性把握,一个是提升辨时用势的能力。我们以前在投资判断过程中几乎是完全基于长逻辑的,经常会碰到一类情况:我们对某个行业或某个公司的判断最终在2-3年后被验证,但在被验证之前却经历了长时程大幅度的反向背离,要么因为不认同长逻辑而过早回避、错过了巨大幅度的阶段性中逻辑机会,要么因为认同长逻辑看好而过早参与、承受了大幅度的阶段性中逻辑压力。这是有明确痛点的,因为事实不只有起点和终点,事物发生的路径也是事实的关键组成。

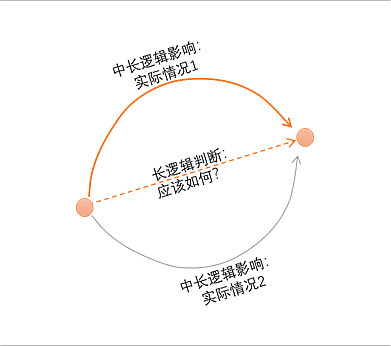

对于这个,我们理解的关键问题,出在没能很好地处理“应该怎么样的长逻辑”VS“事实怎么样的中逻辑”这对矛盾上。足够长期看,该发生的可能迟早要发生;但在这个“迟早会发生”之前,我们拥有足够的理由去认识当下的趋势、去理解中尺度上事实会发生的情况。

这也是我们提“中长逻辑共振”、提“辨时用势”的缘由所在:我们要想更好地坚持“应该怎么样”的必要前提,是我们也明白“事实怎么样”;我们要想更好地把握长逻辑的必要前提,是我们能理解中逻辑的形、势与必然。

---------

我们在讨论的时候画了一张这样的草图来示意。中逻辑和长逻辑之间不仅是一个时间长短的差异,它其实是一个视角的差异。比如说,一个行业或者公司,它的业务现在是在A点,基于我们的研究判断,假设它未来会进入到B点。长逻辑对我们来说就是最终结果是从A到B,就是这么一个结果。这是一个长逻辑,就是它是点与点之间的某种变化,它可能比如说自身价值花了3年时间抬上去了50%或 100%。这是一个点与点的势能差,但是是不是说它一定是以这种匀速的方式过去的,不是的。

真相或者现实的过程是:它可能是1曲线过去,也可能是2曲线过去。我们都经历过,代表了我们之前错过机会(从1曲线过去)和挨坑(从2曲线过去)的经历。

往上这条曲线,举个例子:一直以来我们有个观点待验证,就是CRO这个行业等到创新药的焦虑进入证伪期之后,未来这个行业景气度会有个剧烈的下滑。这个观点我们可以先放在这里,不是说某个公司不行,特别优秀的公司可以,但是作为行业本身来说,我们觉得它的景气度跟市场预期在未来某个时点会有个剧烈下滑的需求。

现在的国内的CRO是欧美比我们营收大好多倍的CRO公司,市值还高很多。那是不是说几年前的CRO是不是就不能参与了?几年前的CRO就比国外贵好多了,能不能参与?现在回过头去看还真不一定,因为它有可能有个阶段性的剧烈上升在里面,到一定程度之后再回归。

在这个过程中,它是阶段性的供求决定的。它就是阶段性需求特别旺盛导致一种供不应求,它景气度就是上去了。但也许这个上去最终会回来,因为行业的门槛也没那么巨大,最终供给会不断释放出来,把这个行业重新拉回到均衡。但这个过程中,我们是可以看得到,需求是30-40%的增长,但有效供给只有15-20%的增长,它就是可以阶段性的很景气。这种行业阶段性的供不应求,这个过程不能简单说它是一个泡沫,它就是一个实际发生的轨迹。

往下这条曲线,例子就更多了,一般代表了我们之前长期看好的东西,在中期受到压抑后挨坑的过程……虽然随着长时间的推移,观点被证实,但中间的过程是一言难尽的。

在经历痛点之后,进化调整的一个方向就是由之前单纯判断长逻辑、无视中逻辑转为寻找中长逻辑共振的机会。也就是在理解中逻辑的基础上去把握长逻辑。

长逻辑更多是点与点的位置差、势能差;中逻辑不是说按2个点之间的均匀走向,它是个实际发生的“过程”,是一条“事实”曲线,它可能先向上再向下,也可能先向下再向下。

长逻辑更接近于这个公司“应该”是怎么样,这个行业“应该”是怎么样,我们有一定前瞻判断,3年5年来看它应该是怎么样,(比如3年这个公司要翻倍,5年后这个行业应该会不好)这是一个“应该怎么样”的长逻辑问题。

中逻辑更接近于这个公司“事实”是咋样,这个行业“事实”是怎样。比如,我们判断某些行业未来3年后“应该”很好,但现在“事实”就很差,怎么办?我们觉得5年后某些行业会变差,但现在它就是很好,非常景气,怎么办?

我们的想法是要承认、理解并接纳这个事实。 不过度执着于“应该”怎么样,而是承认“事实”是怎么样,基于事实的真相,来做出自己的决策判断。

比如说,有人觉得美国人“不应该”选出特朗普这样的总统,但“事实”是美国选出了特朗普。比如说来了个股灾,股价“不应该”这么跌,科创板“应该”理性点,创业板“应该”理性点,这个公司不好你“应该”别炒,但“事实”是它就在炒。“事实”就是当市场不好的时候,大家就是羊群效应暴跌,好的时候大家就是羊群效应暴涨。

要做一个活在真相中的人,去区分应该是怎样和事实是怎样。

对于青侨阳光来说也是一样:首先是承认事实是怎样,然后去做我们觉的应该怎样的事情。这个和“一开始就觉得应该是这样,不能接受事实,一直跟事实拧着干”是不一样的。首先理解中逻辑,然后去把握长逻辑。