金地集团、保利地产、万科目前是我地产股的前三大持仓,如果算上港股的万科企业,这三家公司我的持股比例大致是3:3:2,A股除了这三家地产股外,我还看过绿地控股、荣盛发展、招商蛇口、华夏幸福等等,但这些标的都各自有一些软肋,相比保万金还是差点意思。

当然,金地、保利、万科也不是完美无缺的,他们也各有所长,各有所短,所以今天我就想用这三家公司的半年报来横向比较一下他们各方面的优劣。

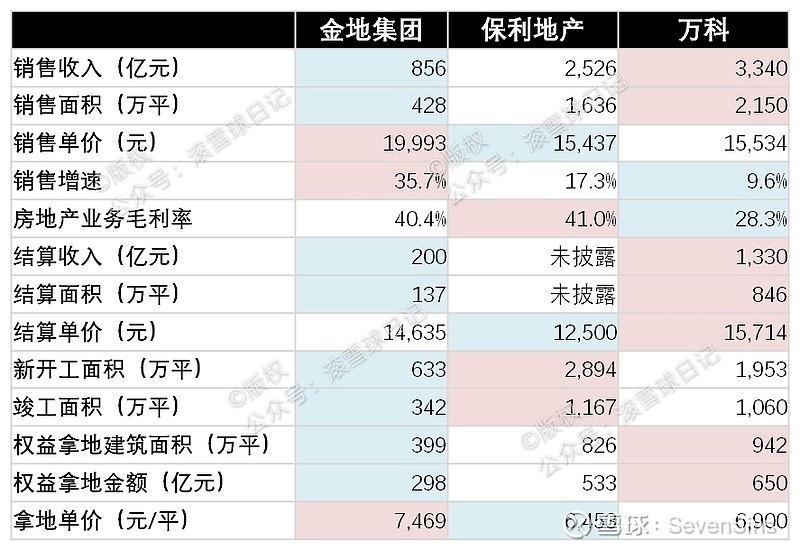

地产股专项数据

销售收入:万科尽显大哥风范,在三家公司中遥遥领先,但他今年的销售增速却是最低的,只有9.6%;相反,小弟金地的销售增速高达35.7%,这个增速放在TOP20房企中也是名列前茅。当然,这三家房企的销售增速都要远高于全国商品房的整体增速5.6%,显示出了他们高出同行的品牌优势和营销能力。

销售单价:这项数据金地独占鳌头,达到了近20,000元/平,同比去年的销售单价增长超过3,000元/平,比今年结算的单价高出5,300元/平。因为今年销售的楼盘将主要在明后年结算,这意味着未来几年金地的房地产业务毛利率将在今年40.4%的高基数上再上一个台阶。这一方面是由于金地在一二线城市销售的楼盘占比较高,他的拿地单价也是三家中最高的;另一方面金地为了满足客户的多样化需求,十分注重定制化精装修,产品附加值更高。

结算单价:万科是三家中唯一一家结算单价比销售单价高的公司,这预示着万科未来几年的毛利率将难有大的变化;保利由于中报未披露结算数据,所以12,500元/平的结算单价是我根据去年全年的结算单价和今年的毛利率推算出的估计值,这个价格也大幅低于今年的销售单价,未来毛利率上升可期。

拿地节奏:总体来说三家公司今年上半年的拿地节奏都有条不紊,没有大起大落。其中金地和万科的拿地金额分别同比增长9%和12%,保利拿地金额同比略有下降,三家公司新增的土地储备都主要集中在一二线城市,按权益投资金额计算,万科、保利、金地在一二线城市的投资占比分别达到88.2%、78.0%和77.0%。

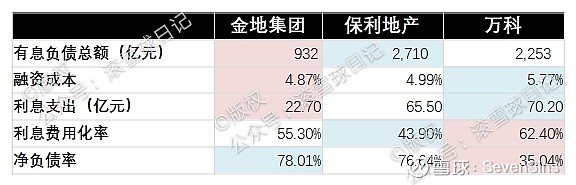

融资数据

融资成本:金地目前作为一家险资控股的地产公司,融资成本出乎意料地比央企保利和国企万科都要低,观察这三家公司的负债构成,可以发现金地的境外负债占比最低,由于境外负债的成本普遍高于境内负债且存在汇率风险,所以金地的融资成本和风险是最低的。而万科由于有较多的海外业务,境外负债占比达到35.2%,融资成本相应也就最高。

利息费用化率:利息费用化率越高,费用计提越前置,利润释放越后置,但长远来看对利润总额无影响,目前万科的利息费用化率最高,但这三家公司整体的费用化率都很高,普遍高于地产公司平均水平,体现了财报的谨慎性。

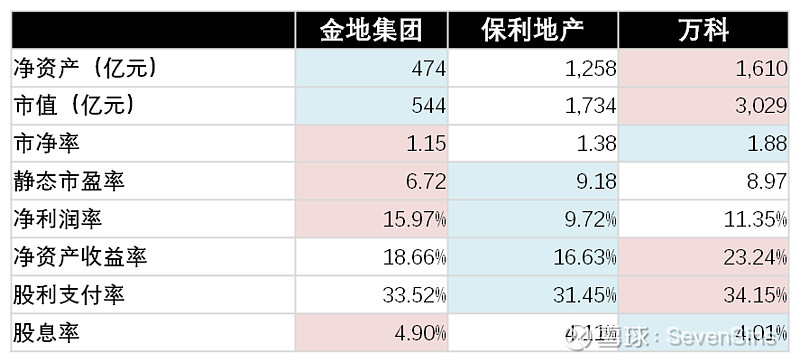

估值分析

市盈率:我在表格中用的都是依据18年净利润计算出的静态市盈率,考虑到今年这三家房企的净利润都能实现较高增长,现在的动态市盈率肯定更低。其中,金地的估值是最低的,我觉得主要原因是金地的股东中险资占比太高,持股比例超过50%,考虑到最近险资的各种减持案例,金地短期内难以吸引大资金介入。

净资产收益率:表格中采用的是18年的ROE,从上半年的表现来看,金地和保利今年全年的ROE都有望突破20%,而万科的ROE可能达到25%,ROE向来是外资最看中的一个指标,所以万科的深港通持股市值目前已达到114亿元,远超另外两家。

股息率:金地由于受到大股东险资迫切的偿付需求,股息率自然是最高的,18年达到4.9%,如果今年按照相同的股利支付率来分红,19年的股息率不出意外将会超过6%,甚至达到7%,另外两家也将有超过5%的股息率,这三家地产公司的股息率放眼整个A股也都是名列前茅的水平。

三家共同的优点

我投资股票最喜欢的就是那些始终专注在自己主业或是和主业高度相关领域的公司,不去跨界乱投资,进入一些和自己主业毫不相干的领域。而保万金这三家公司都是紧紧围绕房地产主业经营的公司,房地产业务占公司整体的营收都超过了95%,其他收入也主要是物业管理这类和主业高度相关的衍生产业。反观其他一些地产公司,纷纷进军了汽车、保险、食品饮料等和主业毫不相干的领域,这不但增加了公司运营的不确定性,也增加了研究此类地产股的难度。

三家共同的问题

我们都知道最近以大家保险为首的险资加快了套现的步伐,而这三家公司险资的持股比例普遍较高,尤其是金地和万科,光是前十大股东中的险资持股占总股本比例就超过了50%和20%,保利相对降低,主要是安邦已经在今年上半年完成了对保利的减持。面对这个问题我是这样看的:短期对二级市场投资者的信心肯定有影响,毕竟险资减持的金额不是一个小数目,通过换购基金变相完成减持其实已经对二级市场形成了较好的缓冲作用,就拿万科举例,大家保险用万科股权换购了由一揽子股票组成的基金,等到他赎回基金套现时,其实基金公司减持的是一揽子股票,比起直接在二级市场减持万科的影响要小很多。

但从长期来看,我们要弄清险资减持的原因,并不是因为他们不看好这些地产公司,而主要是由于他们几年前野蛮发展时卖了大量6~8%,甚至更高分红率的万能险,现如今在没有大量新增保费收入的情况下现金流肯定入不敷出,只能拆东墙补西墙,被迫卖出这些优质资产。既然如此,肯定会有有识之士接手这些优质资产,比如从7月1日至今短短50个交易日,外资已经借道深港通耗资超过40亿元净买入了1.52亿股万科,已经覆盖了大家保险这次换购金额的77%。

一句话总结

这三家地产股目前平均7倍的PE,5%+的股息率,20%+的净资产收益率,是金子总会有发光的一天,我们要保证的就是那天来临时我们还在场上。

声明:本文仅代表个人观点,不构成任何投资建议。