看上去报表很复杂,许多人看着这密密麻麻的数字就头痛。其实如果你以生活常识来看报表,就会觉得不过如此。还记得我写的《银行报表简易分析模型》、《保险报表简易分析模型》吗,是不是很简单。

先说说什么是好公司,不要跟我说护城河、竞争优势等形容词,我喜欢直观简单粗暴,就是有钱又会赚钱的公司就是好公司。公司存在的目的就是为了赚钱呀,这么简单的道理需要这么多的形容词吗?

那怎么知道一家公司是很有钱的呢?最直观的,就是看资产负债表的资产第一项货币资金。比如2015年有100元,2016年变为150元,这不就是钱变多了呀。当然你会说,如果这家公司资产是1000元,这150元并不多呀。你很聪明,挺会看问题的,是这个理。好公司应该是钱越多越好,最好是全部的资产都是钱。只不过世上没有这等好事,你需要付出才能得到。付出什么呢?付出的代价就是你得先造好赚钱的机器呀,这赚钱的机器就是固定资产。所以一家公司不得不配置一定的固定资产。

从另外的角度分析问题,你发现没有。虽然你2015年有100元,2016年有150元,这能说明这钱一定是你赚来的吗?也就是说,这钱的来路是什么?

我们知道,钱的来路无非有这么几条:1、股东投资的(或者是老祖宗留下的);2、向银行借来的;3、发债募集来的;4、经营赚来的;5、投资赚来了。

好像就这5条来路。

我把这5条来路分为三种不同的资金性质:

吸收投资的钱:1、股东投资的

借来的钱:2、向银行借来的;3、发债募集来的

经营赚来的钱:4、经营赚来的

投资赚来的钱:5、投资赚来了

那么在报表里怎么反映这三种资金的来路呢?现金流量表就是反映这钱的来路的。

怎么反映的?

经营现金流就是反映4、经营赚来的

投资现金流就是反映5、投资赚来了

筹资现金流就是反映1、股东投资的、2、向银行借来的;3、发债募集来的

以上面的例子演示一下:

2015年货币资金是100元,2016年货币资金是150元。这50元的钱的来路就得看现金流量表。

比如:

吸收投资的钱:1、股东投资的10元

借来的钱:2、向银行借来的5元

3、发债募集来的3元

经营赚来的钱:4、经营赚来的30元

投资赚来的钱:5、投资赚来了-2元

现金流量表就这样记账:

经营赚来的钱+30元

投资赚来的钱-3元

筹资来的钱 +10元(股东投资的)

筹资来的钱 +10元(向银行借来的)

筹资来的钱 +3元(发债募集来的)

----------------------

今年增加的钱+50

这增加的钱再加上去年年底留下的钱100元,正好是150元。这150元的钱就反映在资产负债表的货币资金项目。

你是不是发现,这现金流量表不就是资产负债表里的货币资金的明细账呀。非常正确。(利润表其实是资产负债表里的未分配利润的明细账)

所以三张报表其实可以看作是一张报表,即资产负债表,现金流量表只不过是资产负债表里的货币资金的明细账,利润表是资产负债表里的未分配利润的明细账。

聪明的你可能会问,既然货币资金有现金流量表这张明细账、未分配利润有利润表这张明细账,为什么存货、固定资产等等其他资产负债表里的项目没有明细账?

你这就说错了。存货、固定资产等都有明细账,只不过反映在报表的附注里面,而没有单独建立报表而已。为什么不独立建立类似像现金流量表或利润表这样的报表呢?可以建立但没必要。

因为重要性不如货币资金和未分配利润。

这话怎么说?

还是回到刚才的话题。公司存在的目的是什么,不就是赚钱吗?这赚钱重要吗,太重要了,所以必需要对赚钱的项目(资产负债表的货币资产)单独建立一张报表-----现金流量表,以看清这钱的来路。

我们购买一家公司的股票,就意味着我们成为了这家公司的股东。那么作为股东,我们有什么权益呢,翻译成大白话就是,我们有什么好处呢?这股东权益就直接反映在资产负债表里的净资产项目里。而净资产的构成=本金+赚得。本金=股本+资本公积,赚得=未分配利润+今年净利润。为了很好的反映我们的股东权益的增长情况,所以必须建立一张独立的报表————利润表。

当然,如果没有现金流量表和利润表可以不可以?完全可以,你可以通过资产负债表的期初期末数值推导出现金流量表和利润表。只是这种推导比较麻烦。

从三张报表我们可以得出一个重要的结论:

一家公司是不是有钱就看资产负债表

一家公司会不会赚钱就看现金流量表

一家好的公司应该是既有钱又会赚钱

那么怎么算是有钱呢?按生活常识分析,不就是今年的货币资金比去年多,越多越好,上不封顶;另外的考量标准是,货币资金占资产的比重越高越好,上不封顶。

那怎么算是会赚钱呢?按生活常识分析,从钱的5条来路看,当然是经营赚到的钱最好,其次是投资赚到的钱,至于筹资募集来的钱是最要不得的。虽说能圈钱也是一种本事,但圈来的钱总是要还的,无论是向银行借来的、发债募集来的钱必须要归还的,即使是股东投资的钱,虽不用归还,但股东是要来利润分成的。

现金流就如同人身上的血液,经营现金流就如同造血、投资现金流就如同用血、筹资现金流就如同输血,这样比喻你应该知道哪种现金流最重要了吧!企业没有利润仍然可以生存,但如果没有现金,就立刻就会死亡。

现金流如此之重要,唐朝为此专门写了一篇文章《企业的现金流肖像:告诉你什么样的企业值得投资》网页链接

这里需要指出:许多公司并不是把钱都放在货币资金这一资产项目上,有的会购买银行理财产品、债券、股票等金融资产,所以可能货币资金并不多,但其金融资产却不少。藏着这些金融资产的资产科目大致有:交易性金融资产、1年内到期的非流动资产、其他流动资产、可供出售金融资产、持有至到期投资、长期股权投资、投资性房地产。另外,应收票据里的银行承兑汇票也可以看做是现金。

现在知道怎么算有钱、怎么算会赚钱,那么就自然而然的知道,什么样的公司才算是好公司了吧!看报表的意义就是为我们找到好公司或者说是用来排雷的。

既然,一家公司是不是有钱就看资产负债表,一家公司会不会赚钱就看现金流量表,所以我看一家公司基本只看资产负债表和现金流量表。我一般是不关心利润表的。而三张报表里最重要的是资产负债表,这是一家公司的家底。

下面就进入怎么分析报表

先解决现金流量表和利润表。

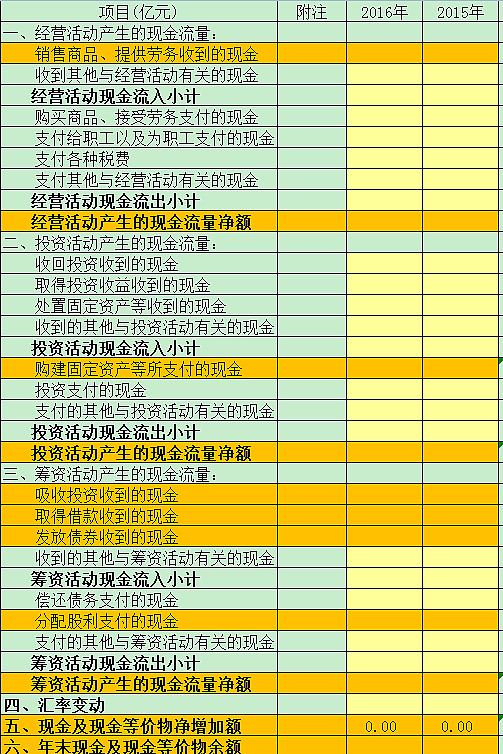

现金流量表就是长得下面这个样子:

经营赚来的钱就填在经营活动现金流净额里

投资赚来的钱就填在投资活动现金流净额里

筹资来的钱 (股东投资的)就填在筹资活动现金流里的吸收投资收到的现金

筹资来的钱(向银行借来的)就填在取得借款收到的现金

筹资来的钱 (发债募集来的)就填在发放债券收到的现金

你看,现金流量表是不是很简单,很容易看懂。

那利润表长的是怎么样子的呢?

要看懂利润表其实很简单,这些项目百度一下就知道是什么意思了。利润不是钱,它只是报表上的数字。在权责发生制的会计制度下,利润表是调节和造假的高发区域,其可信度是最差的。

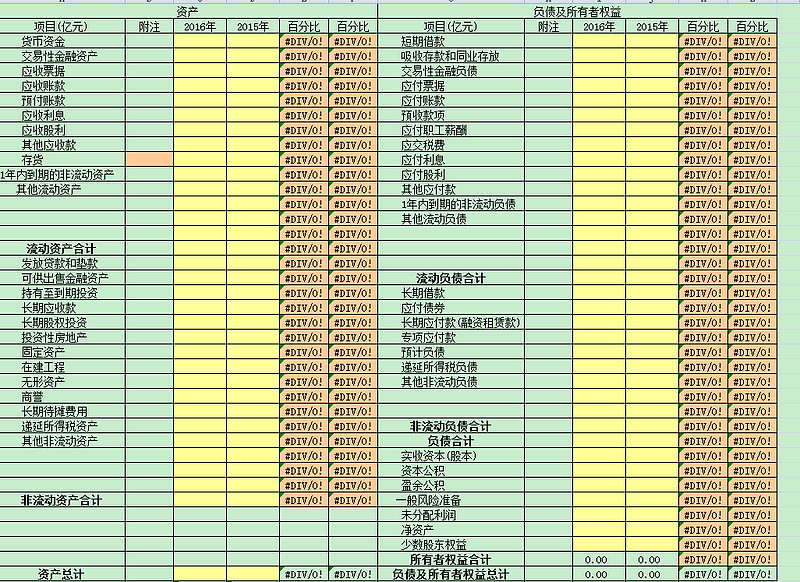

资产负债表长的是什么样子?

资产负债表最复杂了。

上面都是开场白,让你知道怎么分析一家公司是好公司。

下面开始正式进入主题,建立一般公司报表简易分析模型。

1、首先,肯定是我们先投资建厂,比如投资1000万,记账为:

资产 负债

现金1000万 净资产1000元

2、购买土地、厂房、机器共花去800万,记账为:

资产 负债

现金200万

固定资产800万 净资产1000万

………………

如果想自学,我建议可以看《看懂会计报表:从价值与信用入手》(鲁桂华著)

为什么推荐这本书呢?这本书的一大特色,就是通过企业的几十笔业务,来记账和填写报表,让你对三张报表是怎么一一对应起来的有非常清晰的认识,这是我看过几十本财务会计书唯一看到有这样描述的一本书。你看懂了三张报表是怎样一一对应起来的,你就看懂了一家公司是怎样经营,怎么赚钱。

许多财务会计书都是孤立的分析三张报表,让你只见树本不见森林。

如果你不想学会计,只想看懂年报,那么《明明白白看年报》(袁克成著)就是为你量身定做的。

延申阅读:

雪球公开课——分析技能讲座:构建报表,从零开始

网页链接

轻松看懂公司财报

网页链接

幸福会计学

网页链接

护城河上市公司财务分析系统

网页链接

会计借贷快速入门

网页链接

像生意人那样看年报

网页链接