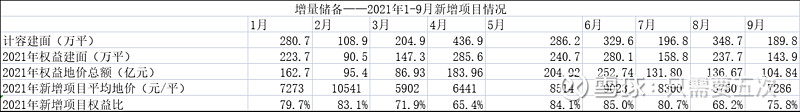

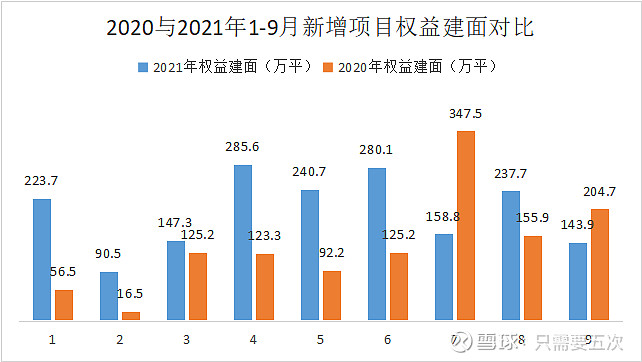

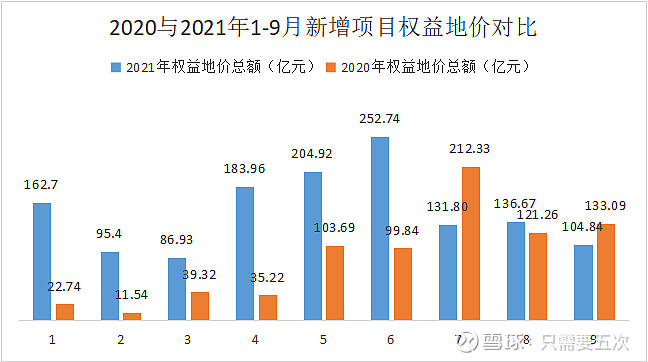

逐月来看,今年1-9月万科加大了拿地力度。

尤其是上半年表现出了不同以往的积极性和主动性:加大投资规模,提升权益比率。

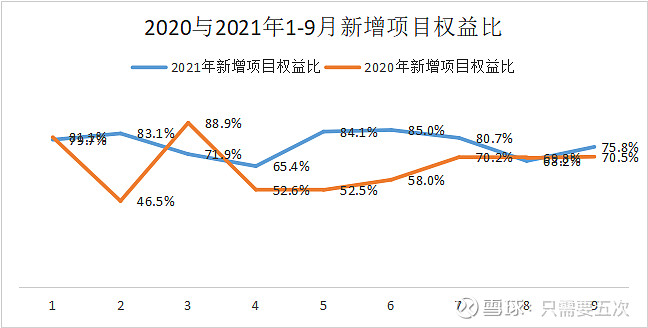

前9个月整体看下来,几乎每一个月的拿地权益比率都要高于去年同期。

继续看:

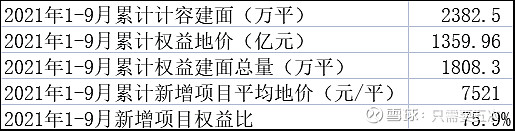

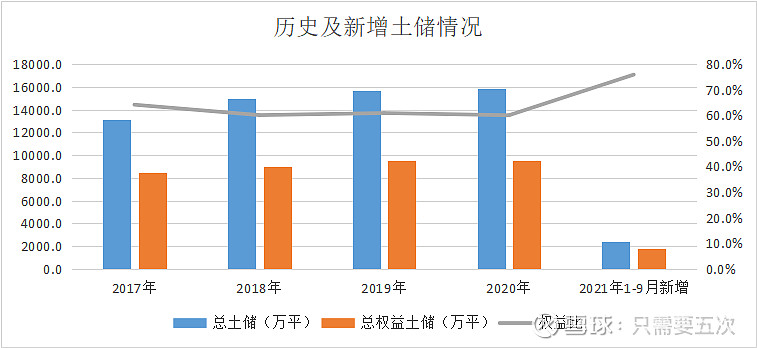

从近五年储备情况来看,土储规模保持稳定,权益比平稳。

但从今年累计数据来看,1-9月份累计计容建面2382.5万平米,累计权益建面1808.3万平米。新增土地储备权益比率75.9%,明显高于历史累计土储60%+的权益比率水平。

为什么这样?往下看:

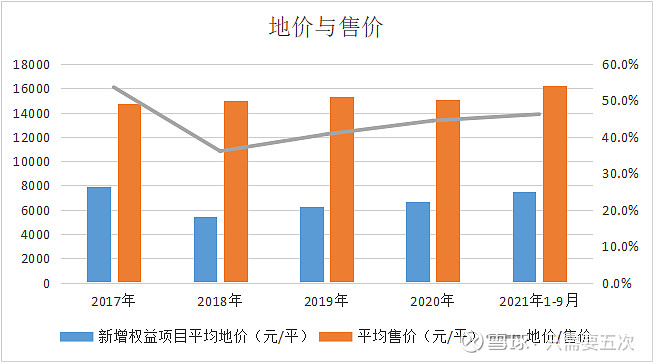

近五年万科土储地价走了一个小的波动周期。2017年是个高点,随后的18年是近五年最低。今年前九个月地价成本基本上又在延续上涨趋势。而在这五年当中,平均售价变化不大。

毫无疑问,按照2019年和2020年售价与地价的表现,这两年结算项目的毛利率还会承压。即使今年拿地力度加大,权益比率提高的背景下,“地价/售价”持续走高,只是斜率稍微有所放缓。

(新增项目地价成本与即期售价之间,在时间点上肯定不是即时对应的。但是二者的比例关系可以为未来毛利率趋势提供一定参考。就比方说从上图中看,2017年地价最贵,之后一到两年是近四年预售价最低,这就造成了2020年结算毛利率最低。由于2018年地价还算便宜,等到今年结算2018年项目的时候毛利率会明显转好。但也不能刻舟求剑。毕竟房地产项目的开工,销售,竣工,结算,在时间点上是可以适度调节的。尽量不让利润波动过大会是项目调节重点。)

那么问题就来了:土储规模平稳,权益比率平稳,毛利率下降,那以后业绩释放怎么办?

难不成以后大家都向管理和融资成本上要效率,去拼净利率?

看下面这张图。

为对冲毛利率下行的压力,万科不得不从权益规模上下手——以量补价。

我觉得这个应该是今年出现变化的主要原因。

接下来继续就万科谈一谈我对房地产股的一点看法:

1.今年年初不少房企都说去年是毛利率结算的一个低点,以后会好一些。至少从前面的图上来看是这么回事。但是从趋势上看,地价并没有停下来的意思。如果日后房价上涨的幅度抵不过地价,那么毛利率还是有问题;如果地价与房价能够在一个小的周期里面来回博弈,那么决定未来行业长期发展的就绝对是融资成本和管理效率。

2.“三条红线”是给行业降杠杆;“房住不炒”是让行业回归合理利润空间。

一个是朝负债去的;一个是向毛利率去的。

二者共同作用,就会影响企业的ROE。

活脱脱一个制造业行业。

以万科为例:

万科A当前2360亿市值;格力2308亿市值。二者几乎持平。

少数房地产龙头公司即使在“三条红线”和“房住不炒”的监管施力下,卸了杠杆,降了毛利率,变成一个制造业行业。也不至于连制造业的估值都给不上吧?

3.“内循环”是个非常重要的战略。房地产业高杠杆对应高负债的内卷模式,怎么看都觉得对健康的“内循环“是一个隐患。所以说不要指望未来管理层会在这一块让步多少。“保证购房者的合法权益”更多的是指向于项目能够顺利开工与交付。负债降下来之后再期望加上去“超车”基本不要指望了。

4.之前投地产看土储规模和土储成本的逻辑有必要适当修正。

实体从业的朋友都清楚,过高的存货容易占用流动资金;而过低的存货又可能面临材料价格波动的风险。

房地产也一样。

房地产比一般实体企业厉害的地方就是可以用很多方法,通过很多渠道,上比较大的杠杆。只要你认为地价长期来看总是上涨的,那么早买一定比晚买划算。以后开工建设的资金总会有。。。

但是现在不是这样了。

“三条红线”不达标,你的资金来源是会出问题的。资金出问题了,“现在”都没有了,何谈“未来”?因此,囤积大量超出自身现有消化能力的土地就不见得可取了。所以短时间内,加快销售,减小负债规模,降低融资成本,把现金流续上,还是首要任务。

5..我个人认为现在应该是行业基本面的一个“最低点”,继续加压的可能性不大。

为什么这么说?

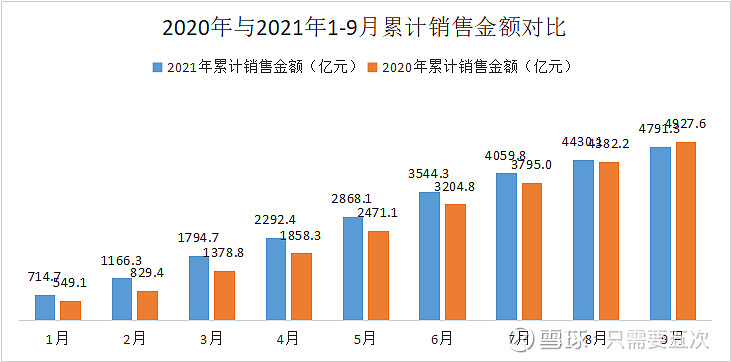

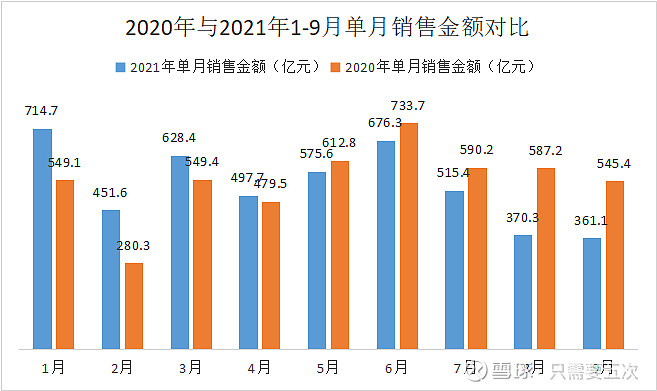

你看这两张万科今年1-9月与去年销售情况对比图:

虽说地产销售要看全年,但毕竟前三个季度的数据都已经出来了。

累计销售就勉强算同去年持平吧。但你逐月来看的话,8月和9月差的有点多了,所谓的“金九”根本不存在的(要知道,万科去年的表现在行业中是比较不错的,不存在基数低的问题)。除了按揭方面的因素之外,老百姓的“预期”挺重要的。毕竟现在是信息化时代。

如果销售不利,房企回款就会出问题;回款不利,房企降杠杆的目标就会有困难。

最后。

平时大家都热衷于讨论投哪个板块未来有可能获得好的收益?

其实好的收益这件事情取决于两个方面:

第一,成本要低;

第二,前景要好。

资金是最聪明的,两个方面同时具备的情况几乎不可能出现。

不过地产目前估值很便宜绝对是肯定的,至于“前景”怎么样,众说纷纭。

但我觉得“前景”尚且不论,当前地产板块的“钱景”你不妨好好考虑下:

17万亿的行业,持续提升的分红,仍具备一定规模扩张能力的龙头公司,放在哪个行业来看融资利率都不算高的少数企业。。。怎么看都不至于说没了“钱景”。