序:昨天我被拉到一个群,被提问关于地产PE的问题,我待了没多久就退了,退了之后在雪球被质疑说天立教育PE已经50倍,今天又看到大金链子在教云蒙关于PE的内涵,我也顺便凑个热闹,谈谈我理解的PE。

一、看山是山—持续40倍PE的腾讯控股

如果你回头看,没觉得过去的自己是傻X的话,那大概率你没什么成长。

2009年7月的某天,我和一群朝气蓬勃的全国选拔来的学生们,坐在深圳南山的飞亚达大厦,听Dowson(汤道生)给我们讲腾讯的发展史和愿景。

由于时间过去太久,他说的啥我全忘了,只记得他浓郁的香港口音,以及有关腾讯股票的2句话:

“我们腾讯的股票呢,一直都在40多倍PE左右,这代表着资本市场对我们一直高度认可。现在的股价是120块,未来能不能突破150块,突破200块,就靠大家一起努力了~~”

我之所以对这两句话记得那么清楚,是因为他说的,当时的我,完完全全不认同。

“40倍PE?这么贵?泡沫太大了,赶紧卖出啊!”

之所以有这个想法,起源于2008年的8月的某天,我看CCTV 2,说股市暴跌。当时懵懂的我像被电击了一样,想起了以前玩通关N遍的《大富翁4》,默念了一句,

“股市暴跌,不是应该买入吗?”

当天下午就去书店买了2本书,一本是股市入门书籍,全是基础知识,介绍涨停、跌停、ST这些概念,一本是类似于《左手巴菲特右手索罗斯》之类的书,名字我都忘了。

看完那两本书,我就下载了大智慧行情软件,然后看着满屏红红绿绿代码和K线,如痴如醉。那个暑假,我爸妈都很纳闷,为什么我不出去打篮球也不出去找女友了?

他们看我伏案阅读,以为我在读金瓶梅,结果我在读巴菲特的投资之道;

他们看我紧盯屏幕,以为我在看苍井空,结果我在翻獐子岛的财务数据。

暑假结束,女朋友跟我提出了分手,我很伤心,但很快这种难过就被每天红红绿绿跳动的K线挤走了,我找到了陪伴我更久的东西—股票。离家之前,我跟我爸说,“给我点钱,我想炒股票。” 那个夏天,便是后续所有故事的起点。

时间再拉回到2009年的9月,腾讯员工陆续从飞亚达大厦搬迁到新盖的办公大楼里,我也快返校了,当时腾讯的带岗人问我,

“啥时候回来正式报到啊?”

“我不打算回来报到了”。

“啊?为什么?”带岗人很惊诧。

“我还是更喜欢房地产。我每天坐班车路上,看到旁边的房子拔地而起,就想起以前看《创世纪》、玩《大富翁》。只有灯红酒绿的声色犬马、纵横捭阖的资本运作,才是我向往的生活。天天对着电脑玩开心农场,太无聊了。”

导师看我去意已决,也就没有留我。

之后的很多年,腾讯无论公司业务、股票涨势还是员工发展,都好到频频刷新头条。每每回忆起21岁时的那个懵懂少年,我都想穿越回去,抽他二十巴掌。当时对腾讯股票40倍PE的嗤之以鼻,以及没有留在腾讯寻求发展的做法,成为“只有觉得过往的自己是傻X,现在的你才有成长”的强力佐证。

嗯,太傻X了。

直到今天,我打开股票看了 $腾讯控股(00700)$ ,依旧是40多倍的PE。此刻,问题来了,上市以来一直40多倍PE的腾讯控股,到底值不值得买呢?

二、看山不是山—从2倍到5倍PE的融创中国

你赚钱了,但不一定代表你赚钱的逻辑是正确的。

从2008年8月入市开始,我其实很幸运的踩上了股市大周期的黄金节点。依稀记得,那年8月一直跌到11月,雷曼兄弟破产之后,股市就开始反弹了。有网友夸赞我过往几年赚了很多倍,其实,这是典型的幸存者偏差。

那些年,我对“价值投资”的认知,就等同于买低PE的股票,和现在的云蒙一样。所有PE高于30的,都是危险的,所有PE高于50的,都是炒作的。

当时还有个专门鼓吹价值投资的论坛,叫“凌通价值投资网”,后来因 $贵州茅台(SH600519)$ 而声名大噪的董宝珍,就是那个网站的创办人。当时那个论坛里,最火的几个股票,就是 $招商银行(SH600036)$ ,长江电力,大秦铁路之类的。

每当股票下跌的时候,我都会上这个网站寻求一些心灵慰藉,告诉自己“一直在正确的路上坚持”,“痛苦是男人的养料”,“守得云开见月明”,就跟现在高位买了地产股的投资者一样,需要不停的到大V那边寻找心灵慰藉。我经常纳闷,很多粉丝几万甚至十多万的人,从发帖内容来看,空洞无物,故弄玄虚,没啥水平,哪来那么多粉丝?慢慢的,我好像懂了。

后来随着自己对股票认知的完善,我发现至少还有2类股票,是不能按这个低PE的逻辑去买的。

一是周期股。驰宏锌锗是第一个给我带来涨停的股票,这类有色金属的周期股,PE低的时候,说明利润好。利润好的时候,反而是金属价格周期的高点,这时候看着他们PE低而买入,大概率是买在了行业景气度的顶点,是要吃亏的;

二是高成长股。记得2011年开始关注恒瑞医药的时候,就因为他PE高而下不去手,后来观察了很多年,发现由于业绩高成长,他每年的动态PE,在业绩发布后都会下调。由于业绩年年被验证,持续受追捧,PE维持高位很多年。如果你想等PE低的时候买,大概率会错过这个牛股。

其实我在2011年买如融创中国,一开始也是被极低的PE吸引的,具体买入的逻辑和持有过程,在两篇写地产的文章里(内房粉谈内房--不看好内房股的7个理由和融创中国陪我走过的那6年),都有详细记录,此处不再赘述。

回看2011年,融创的PE是2,今天是我看了下,融创的PE是5.76,涨了2.88倍。

这算是市场对融创的估值提升了,套用现在地产大V的一句话,就是“估值业绩戴维斯双击”中,赚到估值的钱了。

但我认为这个估值的提升,并非来自于地产行业的整体性PE提升,而是来自于融创的个体。2011年的融创,还是个偏安一隅的小公司,抗风险能力较弱,今天的融创,已经是Top4了,抗风险能力强的多,估值提升,理所应当。9年时间,PE从2到5.76,其实算下来也没多少。

而看看股价,当年我买入的时候,是1.6,现在是35.4,基本是22倍。

22/2.88=7.6,这7.6倍的差价从哪来的?

是靠孙宏斌那些年一步步的踩对节奏,一步步的纵横捭阖;是一个雄心勃勃的企业家,带领一个出生平平的企业,踏上风火轮,脚踩地板油,弯道全速超车,才登上舞台的中央。

同时期低PE的地产股那么多,为什么融创、恒大、碧桂园、新城是那几年涨幅最大的?

所以融创的PE提升,不是因为人们对于地产行业的看法发生了什么根本性的改变,而是这几个公司的本身质素,发生了大的变化。反观现在,地产行业大局已定,没有弯道超车的机会了,也就没有爆发性成长的机会了。低PE的公司,大概率会持续低PE。

我再来谈谈,为什么地产行业PE这么低,而且我认为会持续的保持这么低。

在国家“房住不炒”政策切实落定之后,已经给房子定性了。投射在地产公司上面,就是地产公司,再也赚不到土地升值的钱了。现在政府批复开盘价格,都是根据你的拿地价算一下,你拿地早的,给你批的价格便宜,即使一街之隔的二手房,比批复价高50%,也不准你涨价卖。所以,地产公司越来越像一个“加工厂”,你从zf买地,然后盖房子,卖房子。用于生产的原材料价格,是zf定的,你的产品的价格,也是zf定的。

加工厂如果维持现在的规模不扩张,这个加工厂就只值这么多钱。如果扩大规模,多建厂房,市值就能提升一点。但是最大的加工厂的市值(万科、碧桂园、中国恒大),已经在那摆着了,那已经是天花板了。你看看手里的这个加工厂,能值多少钱?

所以,现在还看地产粉在那扳着手指头算“动态PE”、“前瞻利润”然后一起高呼“价值只会迟到,不会缺席”的时候,我仿佛看到了2010年凌通价值论坛里,那些抱着大秦铁路,一个劲的算分红,浑身正义感的“夹头”们。

回过头来看,我以为在融创上,赚的是低估的钱,但本质上,我切切实实的赚的是成长的钱。起初买入是因为低PE,后来的爆发性增长,着实是因为企业的高成长。恰如喜欢上一个人,往往始于颜值,但是爱上一个人,大多数时候是陷入才华。

当企业处在高成长阶段时,PE的动态判断,是需要一些张力的。把时间拉回到2017年,融创的业务版图和股价,都摧枯拉朽般上涨。当时融创的动态PE,应该是超过10的,比现的5.88高不少,如果刻舟求剑,低PE买,高PE卖,那基本上一年10倍的涨幅,你就错过了。

PE看起来是个静态指标,实际上他代表的内在含义,完完全全是动态的啊。行业发展在什么阶段,企业积累了什么势能,公司运作如何,市场情绪如何,太多干扰因素了。如果在你心中,PE仅仅代表股价/每股收益,那可能连投资的门都没摸到。

摸不到门也别灰心,这是常态。投资这行最大的bug是,即使我告诉你路径,告诉你方法,你按图索骥,还是不一定能找到标准答案,原因有二:一是每个人对事物本质的认知能力不同,二是每个人的运气不同。

所以我们想在股市长久的赚钱,要么就不断打磨自己的认知体系,要么就每天烧钱拜佛。我是个无神论者,只能每天多读书多思考了。

说了这么多,问题又来了,前瞻利润已经“肉在锅里”,动态PE才2、3倍的地产股,值不值得买呢?

三、看山还是山—50PE的天立教育

商业模式、行业空间、竞争格局、企业文化,这些动态的、难以量化的指标,远比PE、PB这些静态指标重要的多。

2018年10月,我开始买入天立教育,差不多是在15倍PE左右。从绝对值来看,这个PE远高于之前买入的地产行业。但是相比2018年8月刚上市时大约40倍的PE来看,已经是“变态低估”了。为什么会出现如此腰斩,投资教育股的朋友,都知道那个叫“民办教育促进法”的东西。

关于民促法的干扰,我之前在很多场合表达过,在此简述。我认为最坏的时候已经过去了,不会再有政策一杆子把民办教育打死的可能性。只要不是一杆子打死,那么所有的限制政策,都是利好龙头公司的,就像高考试卷难了,更能帮好学生拉开分数。

那我为什么敢重仓买呢?

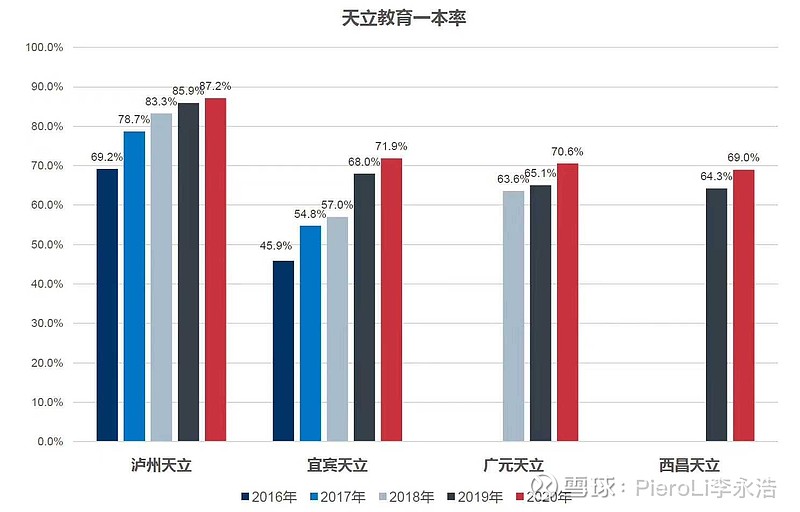

1:市场需求:人民群众对于优质教育的需求是永恒不变的,甚至说供不应求的。天立的高考成绩逐年提升,在国内,这就是“硬实力”;

2:竞争格局:天立主攻三四五六线城市,用已有的成功经验去开拓这些市场,完全降维打击;

3:商业模式:商业模式说起来太大了,简单来说,看看资金怎么流转的。运营方面,学生先交钱,全是预付款,没有坏账。整体投资方面,由于办学效益好,新建学校去掉zf补贴和银行贷款,自有资金的投入基本小于40%,真实ROE超过15%;

4:可复制性:目前已经在四川多个城市取得成功,业务版图也扩大到河南、安徽、贵州、陕西等多个省份;

5:正向循环:一旦高考成绩出来后,好口碑吸引更多的好学生,好学生成就更多的好老师,然后互相成就出更好的成绩。典型的增强回路,正向循环;

6:价格便宜:当时PE只有15左右,对于这样一个现金流如此好的行业,不算贵。

(限于篇幅,以上说的过于简单了,重仓买入之前做的功课远不止于此。关于我如何去调研,如何去判断创始人的能力和人品,如何去检验管理制度,以后开个帖子详细说。)

所以你看,我买入决策前考虑的这些因素,PE最多只占了10%。

现在持仓快2年了,中途经历了一次开盘30%的暴跌,经历了一次一天内从涨8%到跌25%的闷棍。好在我一直都在,一直拿到了今天的50倍PE。那问题又来了,50倍的PE,高估了吗?

高不高,没有标准答案,海底捞从上市就100倍PE呢。我认为对于绝对的优质资产,高估并不是卖出的理由,严重高估,才是卖出的理由。我甚至认为,在没有“黑天鹅”的干扰下,在天立教育9月份进入港股通之后,会像恒瑞医药一样,持续多年保持高PE。

所以,现阶段我是不会卖的。当然我也旗帜鲜明的说,我不推荐你买。你赚了不分给我,亏了肯定骂我黑心吹票,我为什么要推荐?在此只是谈我的思考逻辑,谈谈对PE这个指标的看法。

既然说到教育股,现在问题又来了,天立教育50倍PE了,而隔壁的枫叶教育,才10倍PE?该买谁呢?这可以算一个思考题了,可以跟帖留下你的答案。

四、登高望远,一览众山小

管中窥豹,易一叶障目,登高望远,方能一览众山。

从高PE的腾讯,到低PE的地产,再到高PE的教育,是对是错,都只能留给时间去检验。

现在再买股票,你问我看不看PE,当然看,你问我PE有多重要,我也不知道。做久了之后,越来越觉得,投资是技术,也是艺术,要算法,也要心法。

我们都要不停的跳脱出来,不停的审视、质疑自己的持仓,不停的把身子探到“能力圈”外去看一看,不一定非要立刻买,至少看看外面的世界,看看别人的持有逻辑,回头再审视一遍自己的持仓。如果一直待在自己的舒适圈内,就难免陷入“信息茧房”。

你喜欢地产股,就不停的被推送别人吹嘘地产股;你喜欢银行股,云蒙的发帖就始终在你页面的第一条。

PE是个固定的数字,但是看待PE的视角以及PE背后隐藏的广阔天地,需要我们不停打磨认知体系,提升商业悟性,才能看的更丰富、更准确。投资路漫漫,吾将上下而求索。

所以,PE,到底算多大的P啊?各位看官,您赚得多,您说的算。