我是在8月26日以4.73的价格买入了1%仓位的中国铝业,铝行业还是比较有意思的,电解铝是一个耗电和排碳的大户,而铝作为仅次于钢铁的金属用品需求端还在慢慢扩张。

那么碳中和下,被卡死产能的电解铝市场能不能有长期的格局改善,我觉得是可以慢慢研究的一件事。

本文也是沿用之前的分析框架,我会分3-4篇来写,主要是纪录一些心得体会,不构成投资建议。

今天是第一篇,铝行业的格局以及供需关系。

一、前言

最近翻看挺多研报,发现有很多问题,首先是数据的准确性。世界大宗看中国,中国大宗看地产,在地产低迷的情况下,下游都不好过,铝也是其中之一。

我想看的就是汽车用铝和光伏用铝这两个较大增量能不能弥补建筑用铝的下滑,结果很多研报要么就写个粗糙的结论,要么就直接用19、20年的用铝线性外推,对于研究一点帮助都没有,所以我尽量对数据能做到溯源,但是准确性,我也没办法保证。

其次是业绩预测非常敷衍,一类研报是不想预测利润,所以就按照一个固定值推演;还有一类真的是认真算了利润,但是预期和结果差距深远,基本不具有参考意义。

我也是刚刚开始看铝行业,很多不多的地方,望铝大佬们指正。

二、铝行业格局以及供需情况

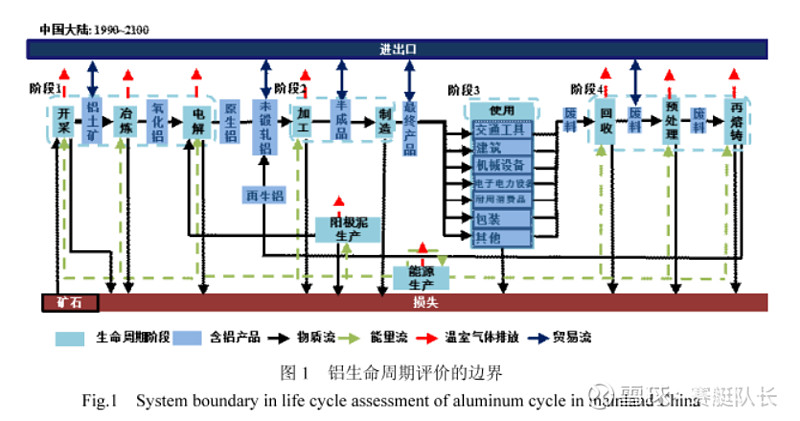

图片来源:中国铝生命周期能耗与碳排放的情景分析及减排对策

我们先从铝的生命周期来看,主要分为四个阶段:开采和冶炼、加工制造、使用和再回收。

氧化铝是电解铝的原材料,所以中国铝业收购云铝可以实现云铝氧化铝需求的自给自足。

我们主要研究阶段二的需求+阶段三的需求 能否长期大于 阶段一的供给+阶段四的供给

先来看供给:

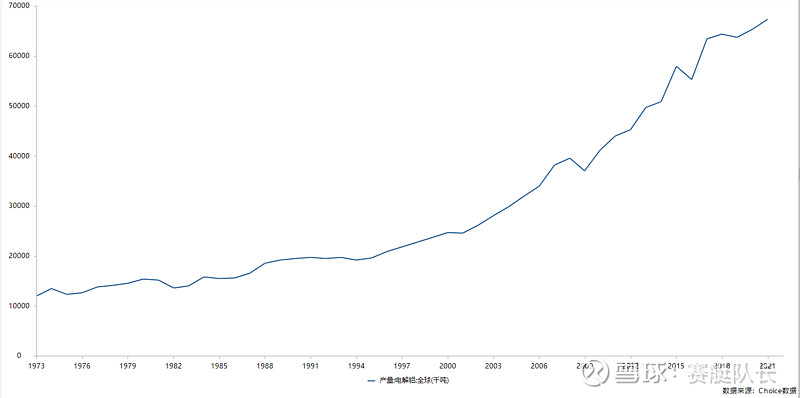

数据来源:choice(由于增效降本的影响,我的wind被换成chiose了,不过影响不大)

全球电解铝的产量截止2021年是6734万吨,从增速来看从2018年开始增速放缓,主要是中国供给侧改革,关停了落后产能,在碳中和背景下设置了4500万吨的产能天花板。

今年以来复产到了理论值4200万吨,预计在未来3年逐步接近天花板,而新设产能已经2年没有新批了。

数据来源:chiose,从1973年到2021年电解铝产能

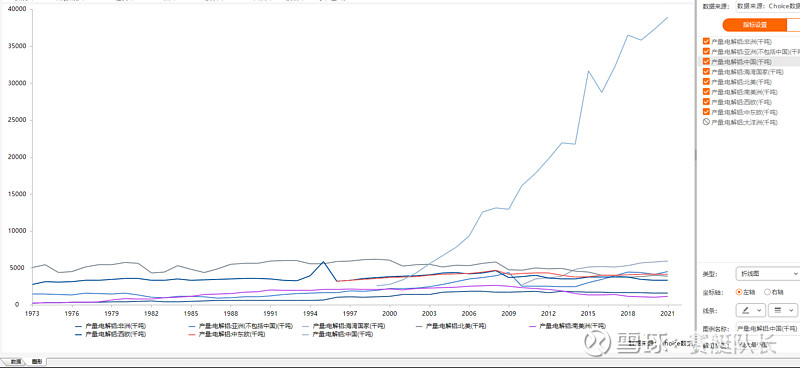

具体我们看一下分布,最上面是中国,2021年占了全球产能的57%,今年产能增加后能占到60%,欧洲和俄罗斯占了12%,海湾地区占了9%,其余地区产能都很低。

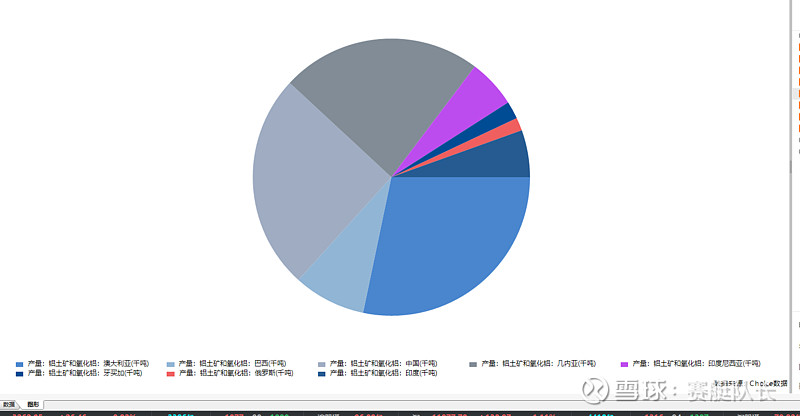

从铝土矿和氧化铝的产能来看:

主要集中在中国、几内亚和澳大利亚。

真正释放这几年释放产能,并且一骑绝尘的就是中国,从1973年至今的数据来看,其他地区虽然有产能逐步提高的,但是和中国比都差的太远,中间经历了太多次铝价的波动,所以结论就是全球电解铝产能增量看中国,当然需求也是看中国。

“十四五”规划中,多部门明确和强调电解铝4500万吨的天花板,然而能不能达到4500万吨天花板要打个问号,一般情况我们都会提前规划产能,打出提前量,不会上限是4500万吨,我就一定卡死4500万吨产,可能常态4200-4300万吨比较舒服。

这就是供给的整体格局,接下来我们看需求。

根据世界金属统计局(WBMS)的数据:

2021年原铝需求为6,906万吨,当年供给6734万吨。

2020年为6405万吨,当年供给6510万吨。

2019年是6227万吨,当年供给6320万吨。

2018年是6085万吨,当年供给6000万吨。

2017年是5986万吨,当年供给5940万吨。

2016年是5874万吨 ,当年供给5890万吨。

2015年是5771万吨,当年供给5750万吨。

由于没钱去订阅WBMS的数据库,所以没有图表,都是摘录的数据,后面供给是我写上,方便对比。

结合上面的数据,可以看出中国的供给弥补了全球市场的增量需求,有需求就增加供给,时而过剩一些,时而短缺一些,但是整体上是供需平衡的。

然而2021年我国由于限电等事件,一下产能从20年4000万吨下滑到3700万吨,导致的全球缺口近200万吨,铝的价格也是一飞冲天,超过10年新高。

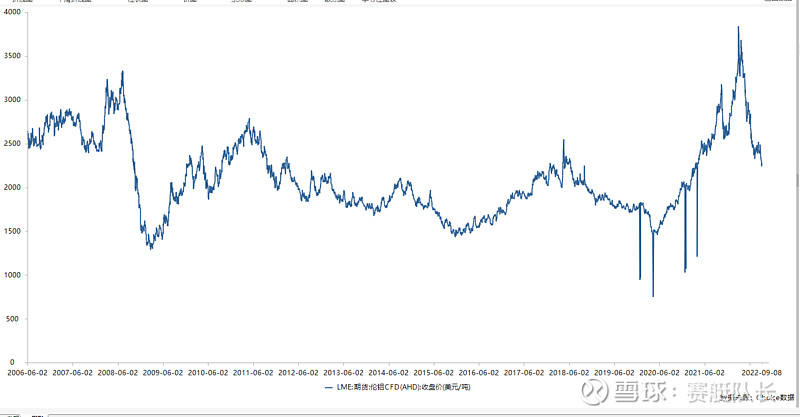

上面是伦铝期货的走势图,大家对比上面供需的数据,是不是就很清晰了。

三、汽车用铝和光伏用铝

上面一段,我们看出电解铝整体产能在未来2-3年内就会达到天花板,而需求能不能持续增加这点很关键,长期如果实现供需的错配,对于铝行业整体利润中枢的抬高是非常有利的。

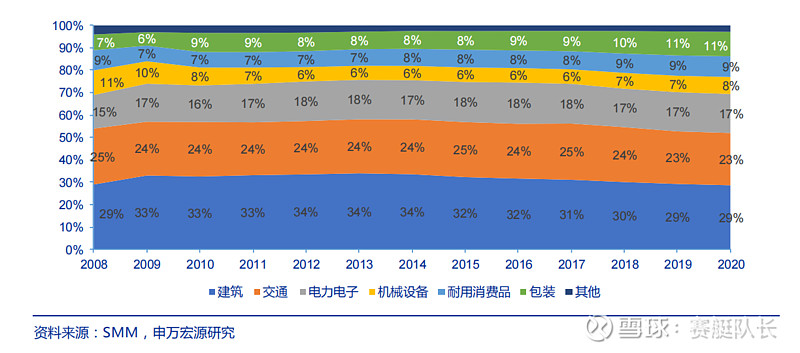

数据来源:SMM,制图申万宏源。

通过数据可以看出,我国电解铝主要需求行业分别是建筑。交通和电力电子。其中建筑从2014年的34%持续回落到2020年的29%,未来随着房地产景气度还会进一步下滑。

而机械设备从14年的6%上升至8%,耐用品和包装也在大幅提升。

传统用铝需求下滑是确定的,地产什么时候能复苏,这个很难说准。

看点还是新增需求(新能源和光伏)对于全行业的一个增量

1、新能源车用铝

首先汽车用铝的增加主要来源于两大块:轻量化和电动化。

轻量化是新能源车提升续航的关键一点,在工信部等参与编制的《节能与新能源汽车技术线路图2.0》中对汽车轻量化也做了规划:“整车轻量系数”、“载质量利用系数”、“挂牵比”等作为衡量整车轻量化水平的依据。到2035年,预计燃油乘用车整车轻量化系数降低25%,纯电动乘用车整车轻量化系数降低35%。

同时提出了我国汽车轻量化单车用铝目标:2025年和2030年分别实现250kg/辆和350kg/辆。而我国现在电动车的单车用铝辆是170kg左右。

《2021-2022年中国汽车动力电池及氢燃料电池产业发展年度报告》预测,2022年中国新能源汽车产业规模将继续保持增长态势,产量规模预测合计将达到562.7万辆,同比增长约71.7%。

也就是说在产量不变的情况下,达到2025年单车用铝的标准,每年铝的需求就会增加80kg*562万=45万吨,如果算上新能源产能的增量,这个数据应该是40-100万吨每年。

电动化主要是提高新能源车的渗透率,因为新能源车比燃油车多了三电系统:电动机、动力电池和电控系统。

从而对于电池铝箔和电池托盘用铝带来的较大的增量。

传统车单车用铝是140kg/辆,新能源渗透率提升下,每增加100万辆新能源车就会增加铝用量11万吨。

全球乘用车产量是8000万辆,这里就不算了。

2、光伏

光伏用铝主要是集中在光伏边框和光伏支架里,每兆瓦装机需要铝量在2.5万吨(引用的数据,这个我无法求证准确性).

根据光伏协会数据,2022年我国光伏新增装机容量是70GW左右,比2021年增加15GW,增加用铝40万吨左右。

根据全球能源署数据2022年全球光伏装机容量达190GW,增加25%,新增用铝大概100万吨。

还有其他的风电、特高压等等新增的需求,整体下来应该是可以抵消地产带来的负面,并实现用铝需求的增长。

四、我的操作计划

我主要买的就是中国铝业,因为我比较偏稳健,所以不寻求太大的波动。如果未来整体铝业都有一个不错的利润,那么选择产能大的就不会太差。

预期配置的仓位也不会特别大,所以也没很多精力研究那么多公司,这样性价比不高,所以盘子最大的中铝是我的首选,其他朋友可以选择其他的,比如这次的龙头天山铝业,布局高端领域的南山铝业等等。

对于中铝,我现在有1%的仓位,未来股价无非是三种走势:上涨、下跌和震荡。

我会以5元为一个中枢价值点(不考虑分红、除权的影响)

上涨:以5元为点,每上涨5%,买入1%仓位,最多再买4次,配5%仓位。我习惯左侧交易,所以右侧我就会降低仓位总量。

下跌:以5元为点,金字塔加仓,第一次下跌达5%,加2%,第二次下跌达5%,加3%,以此类推。大概买到4块钱左右吧,配置15%-20%仓位。

震荡:如果股价一直窄幅震荡,那么以时间维度,每月第一个交易日,买入1%仓位,连续买一年,就是12次,也就是12%仓位。

以上都是个人想法,不构成任何投资建议,再说一遍。

这篇相对比较基础,后面两篇我会再去深入研究研究中国铝行业的情况,还有俄乌战争导致俄铝出口变化,伦铝和沪铝走势差距拉大等问题,以及中国铝业这家公司的情况。

我们下期见。