众所周知,港股通里的AH股,一直存在着无法忽视的溢价问题。到底溢价率应该是多少才合理?也成了很多投资者关心的话题。目前来看,港股通里AH股最大的差别,其实是分红税的标准不同。A股对投资者比较友好,只要持股超过1年,分红税就是0%。H股则对投资者不太友好,无论持股的时间长短,分红税都高达20%。有鉴于此,便可从分红角度来研究A/H股的合理溢价率。

举例来说,假设你有100元,X是A股股价,分红税是0%。Y是H股股价,分红税是20%。无论是A股还是H股,每股分红都是1元钱。如果投资者收到的分红必须相等,那么X与Y的比值应该是多少?在这里,可以列出一个简单的二元一次方程式:

(100/X)*1=(100/Y)*0.8

100/X=80/Y

X/Y=100/80

X/Y=1.25

通过简单计算便可知道,如果投资者收到的分红必须相等,那么A/H股溢价率必须达到25%才行。所以仅从分红角度来研究,A/H股的合理溢价率应该是25%。如果再考虑流动性和打新收益,A/H股的合理溢价率则应该在25%以上才对。不过话又说回来,市场当中也有特例,那就是长年低折价的招商银行H和中国平安H。最客观的解释就是,H股投资者更看好上述两只股票,以至于完全无视理论上应有的25%合理溢价率。

另外要说的是,A/H股溢价率还有一个“心理价位”值得关注,那就是H股的股价数值追平A股之时。虽然前者是港币计价,后者是人民币计价。但是由于直观明了,所以非常容易被察觉。按照最新的汇率来看,1人民币=1.2港元附近。也就是说,当A/H股溢价率小于20%之时,就会非常引人关注。

接下来,再把时间推回到3天前,李录重仓买入邮储银行H的新闻曝出之后。很多A股的投资者惊奇的发现,H股的股价数值已经在不知不觉中追平了A股。所以也就知耻后勇,邮储银行A在短短3天便上涨了12%,邮储H在这3天里却“只”上涨了不到9%。

那么,李录为何会看上邮储银行呢?

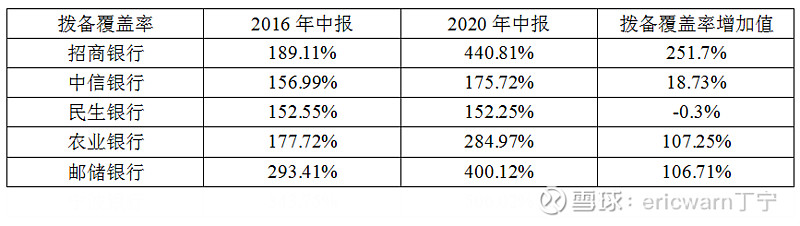

第1点:拨备覆盖率足够优秀,也就是未来业绩改善空间更大。主流的低估值银行当中,邮储银行的拨备覆盖率仅逊于招商银行。再以2020年中报相比2016年中报来说,拨备增加值也仅逊于招商银行,与农业银行同处第二档。

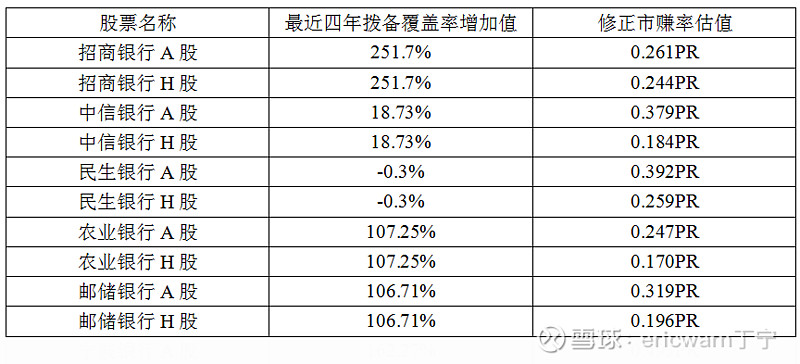

第2点:就是估值足够低。笔者在去年10月中旬抄底邮储银行H之时,曾进行过详细测算。如果把2016年-2020年增加的不良贷款拨备覆盖率简单粗暴的平均分成八份(时间刚好横跨四年),并把其中的一份加回到2020年的半年报利润当中(只追求模糊的正确所以不考虑税收),就会发现中信银行H、农业银行H、邮储银行H的“市赚率”估值均低于0.2PR。至于招商银行H的估值,由于拨备覆盖率的增加值也足够优秀,所以“市赚率”估值也是非常低估的0.25PR以内。

看到这里,很多读者也许会问,“市赚率”是什么鬼?这其实是笔者为了研究内在价值和巴菲特,发明的一个估值参数。其公式为:市赚率=市盈率/净资产收益率(PR=PE/ROE)。当“市赚率”小于1PR时,即为低估值。当“市赚率”等于1PR时,即为合理估值。当“市赚率”大于1PR时,即为高估值。并且巴菲特除了差价套利和业绩反转之外的股票投资,至少有80%符合“市赚率”投资体系。考虑到很多投资者都说银行赚的有一半都是“假钱”,所以银行业的市赚率合理目标估值也可降低为0.5PR。不过即便是如此,10月中旬的邮储银行H和招商银行H,也仍然存在着至少1倍的上涨空间。

最后吹个牛,笔者是在去年10月中旬抄底邮储银行H,比李录更早,成本也更低。这也意味着只要是足够努力,市场先生最终还是会奖励你的。

题外话:邮储银行的安全边际窗口正在逐步关闭,因为大股东的定增价格是5.55元,所以低于这个价格都有一定的安全边际。考虑到大股东更了解企业内部,所以即将到来的年报也许还会有惊喜。港股因为有比价效应,所以5.55港元以内都算有安全边际。不建议追涨,安全边际越大越好!