昨天由 @非完全进化体 发的一个关于私募提成的讨论,有两个兄弟 @风雨无阻80712 @年轻飞扬的背影 的留言引发了自己的思考,自己已经投资了私募,但对于费前费后收益差别、提取频次对收益影响这块没仔细算过。

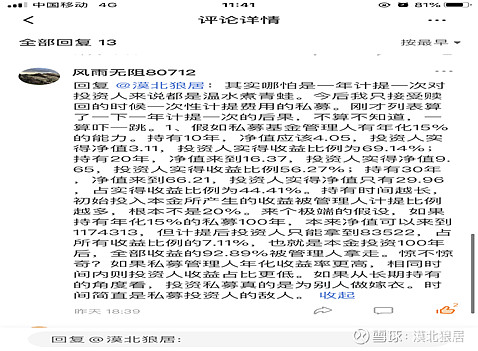

两位留言如下:

第一位说的结论大致是私募投资钱大多让投资经理赚去了,所以不应该投私募,第二位是测算了提取频次,一年四次会拉低费后净值,但是净值差异不大。下面我自己算了下,给出两个问题的答案,也让迷茫的自己清醒认识下。

一、一年提一次的情况下,费后年化收益率=费前年化收益率*(1-提成比例)

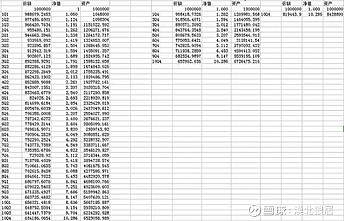

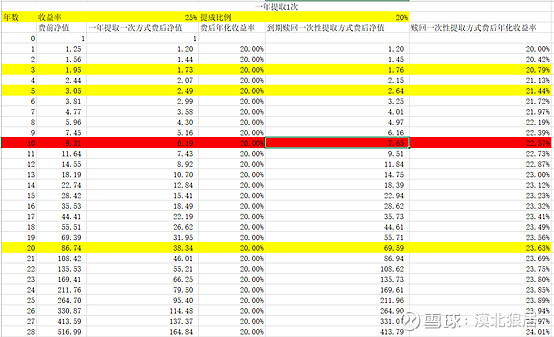

以一只费前年化25%、一年提取一次(个人高水位法),也就是只有个人赚钱了才提取的。20%的提取比例,忽略管理费的情况下。结果如下。

结论如下:

1.费后年化收益率就是费前收益率线性的80%,当然这个就是在稳定复利增长,年末提取一次,提成为20%的情况下,无论时间多久,投资者的费后年化收益率不随着时间增长而减少。所以从投资者自身而言,只要你能选到长期优秀的私募,你是能赚大钱的。

2.第一位老兄风雨无阻说的数据本身是没问题的,就是假设投资经理提成后继续投入资金复利,时间越长,其在总收益中获得的收益占比越高。比如10年费前净值9.31,投资人获得6.19,到第20年费前净值86.74,投资人是38.34,投资经理获得48.4,占比超过投资人。时间越久,投资经理获得的占比越高。 @归隐林地 有个帖子测算过巴菲特和客户的收益占比,归隐林地帖子,说的也是这个事。数据都是没问题的。

这位老兄阐述的这个角度,确实给我整懵了,很震惊,现在想明白了,数据本身是对的,这其实是阐述了不同收益率下长期复利最后的差异,也就是25%年化和20%年化的巨大差异。并不是代表着投资人把客户的钱都赚走了。这其实是一个分析角度问题。

对此, @linjia510 总的评价我认为是最到位的:“要以做生意的方式计算自己的投资,产品出厂定价时候,只会把成本加自己的想要的毛利润定价,至于批发零售赚多少钱,那是别人的本事。投资也一样,只需要计算自己本金加费后复合利润就行”,后面林佳老师举了自己投资私募五年高收益的例子。

当然上面那位老兄的比例测算也侧面说明了提成对客户复利的不利影响哈,所以林佳总说过不投资提成大于20%的私募。

但是,优秀的投资经理是绝对值得拿20%提成这块收益的,原因很简单,你自己投资可能年化10%都达不到,十年年化10%,雪球上有多少人认为自己能达到呢,长期复利是很难的。

所以说客户的游艇在投资经理那里这个说法是不成立的,当然对于一些猛提成,提完业绩一蹶不振的来说这个说法成立。

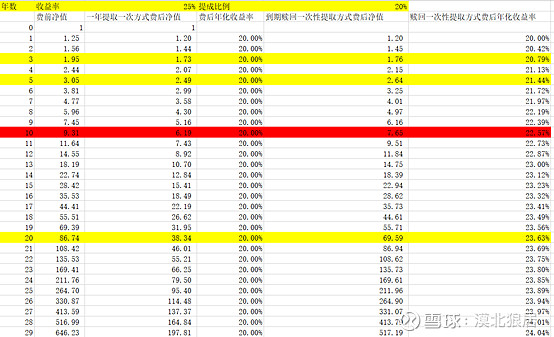

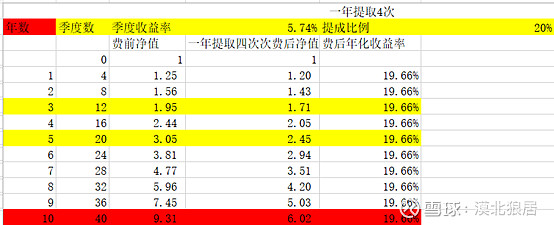

二、提取频次增加在最理想情况下对费后投资收益率的拉低不显著。

下面还是按照25%费前,提成20%,一年一次、一年两次,一年四次提成情况下,分别按照年度、半年度、季度提取,看看费后收益情况。

对比一下,十年后费前净值9.31,提取1次、2次、4次费净值分别是6.19、6.08、6.02。费后年化分别为20%、19.78%和19.66%。

确实如第二位兄弟留言那样,从数据上看起来差别没那么大。但是林佳总说过不买提取频次超过一年一次的产品,为什么呢,原因我猜,就是咱们这个测算表格是按照均匀复利、均匀提取。现实里就是最好的私募也一定是爆发增长一段,大幅回撤一段,好家伙要是狂涨的时候给你猛提,对复利影响肯定大的多了,更何况很多狂涨猛提以后就一蹶不振了。。。。

所以仅仅是理想状态差异不大,其实是要特别注意的,跟高频提成的私募还是拜拜吧,除非他长期收益极度优秀。

三、赎回时一次性提成的私募条款极度友好,费后年化收益率>费前收益率(1-提成比例),持有越长,差异越大。

现在有部分私募如 @青侨阳光 、 @吉普赛007 @张小丰 采用的条款是赎回时一次性提成,这个简直是对投资人太友好了,对投资经理是很不友好的。

看上面表,我在最后两列计算了这种赎回一次性提成的费后年化,表里是分别持有一年到N年的净值和费后年化收益率。咱们还是以持有十年为例:费前收益率25%,十年净值9.31,一年提一次费后净值6.19,而赎回一次性计提方式费后净值能达到7.65,费后达到22.57%,超过20%。而且时间越长这个效果会越好,绝对是私募投资者们时间的朋友。

而且从投资人和投资经理占比看,投资者占的比重极其之高,特别长时间后。其实道理很简单,增长的利润部分都在为投资者复利。

所以如果觉得这样的基金经理也确实有水平,自己打算长持,这样的条款简直不要太好。

四、关于私募与公募的比较

大致比较后,能看出私募提成前后收益率差别很大,进而会问为什么不买公募呢,我自己也有这个疑惑,因为买了私募,未买公募,现在也没完全解除这个困惑。查阅资料后,资料里的总结理由大体如下:

1.私募经理稳定,公募经常跑路

2.私募每周公布净值,流动性差,拿得住,能发财,公募分分钟追涨杀跌(这点我是不是可以克服?)

3.私募相对而言可以通过控制仓位来控制回撤,回撤控制的比股票型公募好(听说熊市也一样大幅回撤)

这个问题,我后续还是会继续研究思考。欢迎大家指导。

总体而言,觉得无论股票、公募、私募,一定是要能重仓、拿得住的才能发财。