看了 @正奇 的转帖,知名私募基金产品的净值表现,很好奇,手工算了一下年化收益率。更感叹,投资知易行难,前行如履薄冰。

年数较短的可能说不明了问题,但经历过几个熊牛周期下来,依然业绩惨淡的,一定是知行合一上出了点小问题吧。

证券投资是件很奇妙的事情,不同于其他学科。譬如,医学,建筑学,法学等等专业,一定是学过的比没学过的人要精通,看病一定是找医生靠谱,而不会找个没学过医术的。投资就不同了,学过投资的,职业搞投资的,成绩并非一定可以超越常人。,这对普通大众来说,也算是美事一桩,投资不是秘不可测的东西,只要你找到适合自己的方法,完全有机会战胜专家,超越市场平均水平。

以前在《彼得林奇的成功投资》里看到说大多数基金经理都无法跑赢指数,今年看来的确有不少知名的曾令本人崇拜的投资家不幸躺枪。

春风起来了,暖意撒向人间。我说,春风十里不如你,投资的安全感是你自己给自己的,与他人无关。

不要盲信权威,保持一份独立思考的耐性,用常识做投资。

几个常识

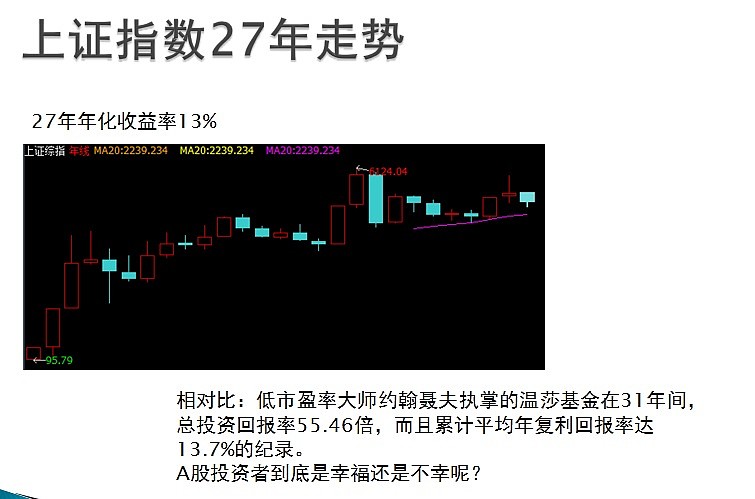

1、世界上几乎所有股票市场都是长期螺旋向上的。

对策:不轻易做空,不加杠杆,长线看多的眼光

2、经济有冷热,股市有熊牛。熊牛交替,周而复始。

对策:在熊市贪婪,在牛市警惕。相信估值总是高低往复的。

3、股价=市盈率*利润=市净率*净资产

对策:买入PE、PB低,公司利润和净资产有望增长的企业。戴维斯双升。

4、巴菲特长期年化收益率:25%左右。 其中95%的钱是60岁以后赚的。

对策:保持合理的投资预期,保持耐心。跑得快不如活得长。放弃发快财的想法。

5、长期业绩优秀的好公司总有优秀的道理。

对策:与其期待坏学生变好,不如期待好学生继续优秀。

6、历史数据显示消费类行业更易出现牛股

对策:消费类股票,食品饮料、医疗健康。

通过排除,发现自己的投资策略

1、我们不是股神,年化15%的预期收益率已经很棒

2、我们不是韭菜,应该在熊市逢低买入,牛市逢高卖出。千万别搞反。

3、我们不具慧眼,应该分散持股,规避黑天鹅。

4、我们不是先知,应该更注重现在的价值,未来的成长性更多的要期盼好运。

5、我们不是棋子,市场先生喜怒无常,我们笑纳,利用而已。

6、我们不是天使,从不雪中送炭,只投资优秀的赚钱的企业。

7、我们不羡慕他人,别人的收益水平与你无关,走自己的路就行了。

8、我们不加杠杆,无论你赢了500%、1000%还是10000%,输一个100%就没了。

这些年来,越来越觉得,投资这件事儿,人的格局很重要。

需要做一个大格局乐观,小格局悲观的人。

大格局,要信国运,不能老是担心自己的国家要崩溃,内心要有一份正能量的世界观,认可指数长期看是螺旋向上的。危机,是“危”中带着“机”。相信未来美好的事物,终将发生。

小格局,自己操作的时候,要谨小慎微,找股票,条件要苛刻,找买点,要预留足够的安全边际,不要盲目乐观,下单前,多想想这次投资可能会损失多少,而不是计算能赢多少。然后就寄希望于好的运气吧。

我很喜欢《伟大的博弈》中前言所说的一句话:“运气往往是所有伟大事物必不可少的标志”。

$上证指数(SH000001)$

$深证成指(SZ399001)$

@闲来一坐s话投资

@林奇法则

@恭自厚

@逍遥股海

@糊糊糯糯

@邓普顿的投资

@被解放的mogwai

@江涛

@今日话题