有行情,买券商!

【A股行情风向标】券商ETF(512000)7月10日核心数据资讯:

基金规模:最新基金份额124.91亿份,最新基金规模158.09亿元!

场内成交额:最新单日场内成交额达19.81亿元,最近一周日均成交额达29.20亿元!

融资买入额:最新融资买入额1.82亿元,单周累计买入额达17.7亿元!

融资余额:最新融资余额达14.14亿元,单周增长3.28亿元!

一、7.10最新基金规模达158.09亿元!

截至7月10日收盘,沪指跌1.95%,收于3383.32点;深证成指跌0.61%,收于13671.24点;创业板指涨0.75%,收于2778.46点。当日沪深两市成交额达1.6万亿元,连续第五个交易日超1.5万亿元。

据上海证券交易所7月10日公布的最新数据,A股行情风向标——券商ETF(512000)当日最新基金份额达124.91亿份。按券商ET7月10日的最新基金净值1.2656元计算,券商ETF当日最新估算规模达158.09亿元,在沪深两市所有行业ETF规模排名中高居第二!

二、7. 10单日场内成交额高达19.81亿元!

7月10日,券商ETF场内成交额高达19.81亿元,其最近一周累计成交额达145.98亿元,最近一周其日均成交额高达29.20亿元;其最近1个月累计成交额达285.69亿元,最近1个月其日均成交额高达15.04亿元,为同期沪深两市流动性第二大的行业ETF!券商ETF自2020年以来日均成交额高达8.20亿元,在同期沪深两市所有行业ETF成交额排名中亦高居第二!

三、7. 10最新融资买入1.82亿元,最新融资余额达14.14亿元!

券商ETF已纳入融资融券标的范围。7月10日,券商ETF最新单日融资买入额达1.82亿元,当日券商ETF最新融资余额高达14.14亿元。券商ETF6月10日的融资余额为9.07亿元,其融资余额最近一个月增长达5.07亿元!

券商ETF及其联接基金(A份额代码006098/C份额代码007531),跟踪中证全指证券公司指数,指数代码399975,该指数覆盖了市场上所有上市半年以上的券商股,共计45只,其中6成仓位集中于十大龙头券商,分享大券商强者恒强的长期价值,余下4成仓位兼顾中小券商的业绩高弹性,为投资者提供了一键买卖45只券商A股的高效投资工具。无场内证券账户的投资者可在网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

【主流ETF特别提示:券商ETF(512000)|A股行情风向标】

【券商板块享有五重催化剂共振,结合长期趋势日益明确】

1. 事件催化:证监会拟对试点商业银行发放券商牌照和中信证券与中信建投的合并传闻及辟谣不断提升券商行业的关注度。

2. 估值切换:今年非银金融整个估值相对较低,阶段性的风格轮动,资金从高估值的板块流向低估值,带动了本轮券商股的上涨。

3. 政策利好:创业板、科创板、新三板、再融资、并购重组、债券发行等多个方面的政策将持续落地,有利于券商本身业务开展。

4. 业绩支撑:35家上市券商6月合计实现营收、净利润分别为327亿、128亿,环比增长108%、141%,同比增长41%、73%;上半年累计营收、净利润分别为1496亿、599亿,同比增长19%、22%(剔除可比公司分红影响)。

5、市场成交火爆:6月以来,两市日均成交额超过7000亿,已连续7个交易日成交破万亿,将显著刺激券商经纪、两融、自营等业务收入增长。

【机构看好券商后市机会】

天风证券:6月主要股指上涨,市场活跃度提升,股权融资规模扩大,券商单月业绩环比大涨133%。加快发展资本市场是金融政策的重点,“增强市场活跃度”、“鼓励中长期资金入市”或是后续政策的两大方向。当前市场交易量、两融余额等关键指标已得到大幅提升,且券商具有“自我加速强化”的特征,看好券商后续估值提升。

中信建投:券商利润正反馈开启,阶段行情仍在途中。

(1)国内资本市场做大做强已成为大势所趋。

(2)证券业受益于资本市场政策的改革,未来将承担更重要的责任。

(3)当前申万证券II指数市净率为2.05X,在“资本市场改革+流动性宽松”的驱动下,若下半年牛市真的来临,券商板块市净率有望向2015年5.01倍的峰值发起冲锋,股价向上空间仍然广阔。

(4)券商个股行情分化,受益于“商业银行持有券商牌照”和“航母级头部券商兼并”传闻的个股股价弹性十足,头部券商的估值仍然便宜。

兴业证券:利好政策值得期待。在创业板注册制改革下,券商投行市场迎来进一步扩容,股票交易、融券机制优化也将利好经纪及两融业务。除横向铺开改革范围外,监管层进一步推动改革深入,如考虑在科创板引入T+0交易、将科创板股票纳入沪股通标的,引入做市商制度等,行业利好政策值得期待。

【券商ETF多项数据屡创历史新高】(以下数据截至2020.7.9)

基金规模:最新基金份额128.55亿份,最新基金规模166.99亿元,创上市以来新高!

场内成交额:最新单日场内成交额达28.28亿元,最近5个交易日日均成交额达30.65亿元!

融资买入额:最新融资买入额3.1亿元!

融资余额:最新融资余额达14.98亿元!

【高贝塔特性凸显】

截至7月8日的7个交易日,券商ETF涨幅39.48%,而同期上证指数上涨14.92%,券商ETF的涨幅是大盘的2.6倍;6月初以来至7月8日,券商ETF涨50.64%,同期上证综指涨19.32%,涨幅同样为2.6倍,尽显高贝塔特征!

券商作为跟市场最紧密相关的品种,具有高弹性特征,即在大盘涨的时候券商股涨得更多更猛。且即使A股市场出现板块轮动和风格轮动,但只要市场整体成交量增长,券商基本面和业绩均能持续受益!

【高效便捷!仓位平衡大券商及潜力小市值券商股】通过ETF轻松实现了一键买入一篮子券商股,券商ETF跟踪中证全指证券公司指数,覆盖了市场上所有上市半年以上的券商股,共45只,其中6成仓位集中于十大券商,分享大券商强者恒强的长期价值,另外4成仓位兼顾中小券商的业绩高弹性,是一只集中布局头部券商、同时兼顾中小券商的高效率投资工具。

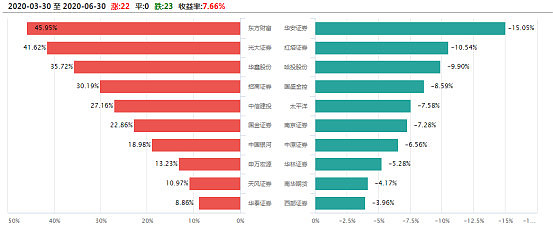

【规避板块分化,借道ETF投资3年胜率达74%】ETF投资较好的解决了个股分化和黑天鹅事件烦恼。截至2020年6月30日,在中证全指证券公司指数的45只成份股中,最近3个月涨幅最大的东方财富(45.95%)和最末尾的华安证券(-15.05%)差距超过60个百分点。而过去3年中证全指证券公司指数跑赢了超过62%的成份股(剔除同期上市新股胜率高达74%),借道券商ETF很好地解决了个股选择问题,投资更高效便捷,同时券商ETF卖出交易免收高达千分之一的印花税,仅有少量交易佣金(一般不超过万3),极大的节约交易成本。

数据来源:Wind,2020.3.30-2020.6.30

【资金持续加仓,份额连创新高】据上海证券交易所7月9日公布的最新数据,A股行情风向标——券商ETF(512000)当日最新基金份额达128.55亿份。按券商ET7月9日的最新基金净值1.2990元计算,券商ETF当日最新估算规模达166.99亿元,在沪深两市所有行业ETF规模排名中高居第二!

【券商ETF联接基金:券商股投资互联网直通车】

券商ETF设有联接基金(A份额代码006098/C份额代码007531),同样跟踪中证全指证券公司指数(指数代码399975),为互联网上的投资者提供了一键买卖45只券商A股的高效投资工具。无场内证券账户的投资者可在互联网上代销平台7*24申赎券商ETF联接基金的A类份额和C类份额,最低10元即可买入,便捷高效。

券商ETF联接基金的直接投向是它的目标ETF也就是券商ETF。有投资者反馈互联网上券商ETF联接基金的持仓页面里看不到持有重仓股的问题,这是因为联接基金是指将其绝大部分基金财产投资于跟踪同一标的指数的ETF(即目标ETF),密切跟踪标的指数表现,追求跟踪偏离度和跟踪误差最小化,采用开放式运作方式的基金。也就是说,券商ETF联接基金是投资持有券商ETF的基金份额,而不是直接持有中证全指证券公司指数成份股个股,但相当于持有中证全指证券公司指数成份股个股,即投资券商ETF联接基金,和买券商ETF,实际上均是投资中证全指证券公司指数!

券商ETF联接基金申赎费率如下图所示(但各大互联网代销平台往往提供低至一折的申购费率优惠):

【重要提示】

1. 投资人既可在场内直接投资券商ETF(512000),也可在场外投资券商ETF联接A(006098)和券商ETF联接C(007531),其跟踪标的指数均是中证全指证券公司指数。

2. 券商ETF联接A收取申购费和赎回费,但不收取销售服务费。券商ETF联接C申购费和赎回费为0,但收取销售服务费。

3. 据测算比较,建议持有时间少于319天的场外投资人优先选择投资券商ETF联接C,将较投资券商ETF联接A的综合费用成本更低。

4. 据测算比较,建议持有时间多于319天的场外投资人优先选择投资券商ETF联接A,将较投资券商ETF联接C的综合费用成本更低。

附上近期精华帖如下:

【金牌首席聊券商】关于“T+0”,关于券商股成长性、关于券商未来盈利能力….

荀玉根最新演讲实录:券商跟科技是一个硬币的两面,最根本还是看盈利趋势

【对话大咖】招商证券丨刘雨辰:券商是疫情背景下全市场一季度业绩超预期的稀缺品种

重点提示:左持券商,右持科技,A股行情双龙头;守正银行,出奇医疗,财富作战胜负手;拳打波动,脚踢回撤,调整防御靠债基!

丨科技ETF(515000)/ 券商ETF(512000)/ 银行ETF(512800)/ 医疗ETF(512170)/ 消费龙头LOF(501090)A股龙头五雄争霸

丨 科技ETF联接A(007873)/ 券商ETF联接A(006098)低费率人气长线定投工具

丨 科技ETF联接C(007874)/ 券商ETF联接C(007531)持有7日享零交易费率短线交易工具

丨银行ETF联接A(240019)低费率人气长线定投工具 / 银行ETF联接C(006697)持有30日享零交易费率短线交易工具

丨医疗ETF(512170)沪深两市唯一医疗行业ETF / 华宝中证医疗(162412)低费率人气长线定投工具

丨消费龙头LOF(501090)消费复苏,指选龙头!一基投资50只消费龙头A股

丨五星长牛债基华宝宝康债A(240003),连续7年正收益 / 短债超新星华宝中短债A(006947),近6月回报3.1%,专攻债券,不投股票

丨短期安营扎“债”认准C,华宝宝康债C(007964)/ 华宝中短债C(006948),免申购费+赎回费(7天/30天以上),进出更自如

【风险提示】本文内容和意见仅作为客户服务信息,并非为投资者提供对市场走势、个股和基金进行投资决策的参考。我公司对这些信息的完整性和准确性不作任何保证,也不保证有关观点或分析判断不发生变化或更新,不代表我公司或者其他关联机构的正式观点。文中观点、分析及预测不构成对阅读者的投资建议,如涉及个股内容不作为投资建议。我公司及雇员不就本内容对任何投资作出任何形式的风险承诺和收益担保,不对因使用内容所引发的直接或间接损失而负任何责任。基金过往业绩不预示其未来表现,基金投资需谨慎。