社会进化的方向,是让人类拥有更大的移动半径和更多选择。

木心在诗里吟唱:从前的日色变得慢,车、马、邮件都慢,一生只够爱一人。

随着汽车、火车、高铁、飞机的发明,人类的活动半径急剧放大,每个人的一天、一年、一生都拥有了更多选择。

一个当代白领,可能需要在中午一小时内准备好视频会议材料,同时解决吃饭问题,这时候最佳解决方案是叫一份外卖,还要确保准时准点送达;一次北京到上海的公务出差,如有必要,当天就能往返。

十几个小时的时间内,一个现代人可能需要密集解决一日三餐,去往火车站/机场,面对网约车、地铁,处理合同文件、保密协议,往返1000多公里的旅程,这可能是一个古人一个月甚至一年才能度过的行程。

相对应地,不确定性也呈几何倍数增加。

某种程度上,人类社会的发展史,也是一个不确定性逐渐递增的历史。

在一个充满不确定性的世界,高确定性的服务将是长期刚需,且越发凸显其价值,那些能够提供高确定性服务,且不断提升服务确定性的公司,将是这股历史趋势的长期受益者。

更具体一点来说,正是社会效率的提升,人的生活半径扩大,移动更加频繁,生活节奏更快,对时间更敏感,基于地理位置的服务——确定地点、确定时间、确定品质——才显得如此重要。

商业的本质,是解决社会问题。

美团存在的意义,就是为这个充满不确定性的世界,提供一种高确定性的服务,一种诗意的生活。

3月22日,美团发布了它的2023年Q4暨全年财报,业绩数据之外,我们也想试着探讨一下:

什么是美团的护城河;

美团这份财报业绩如何;

各项业务的进展和预期;

如何看待美团的“复利”思维;

以及最后一点感想。

无法接受长文阅读的朋友,建议直接翻到最后的“感想”部分,不仅因为这里谈论了美团2024年的宏观和微观展望,还因为它更多是定性的一些分析。

美团,一家为不确定性提供综合解决方案的公司

在外卖诞生以前,美团是一家团购公司,团购需要解决的问题包括:确保低价、确保信息准确、确保服务真实,因为购买团购套餐,只是消费的开始,后面的履约需要消费者亲自前往目的地核销,有任何价格猫腻、信息失误、以次充好,损失更大的不是金钱,而是时间,这就要求美团必须提供高确定性服务。

一个浅显的事例是这样的:地图软件里也有很多餐厅的Poi信息,但是通常没有服务时间,或者不准确,如果你在晚上9点想去目的地,它是打烊状态,还是仍在服务,美团的信息——无论团购还是外卖页面——都要准确得多。

魔鬼都藏在细节里,微小的差异就构成了用户体验的本质区别,而这些体验是由美团日积月累的学习、投入得来的,是数十万地推铁军一家门店一家门店趟出来的,今天这些当然已经接近成为了基础设施,但是线下零售业门店汰换率如此之高,无论价格、信息还是服务品质,都需要持续跟进和维护,这就是为什么当行业发展到新的阶段,美团宁可牺牲一定的利润率,也要推进城市代理转直营,因为这符合它不断提高确定性服务的禀赋。

从餐饮团购,拓展到综合服务团购,再到酒店旅游,美团每年诞生的新服务品类就数以百计,它涵盖的本地生活服务品种包罗万象,这种复杂性和丰富性,本身就要求美团必须提供高确定性服务,且不断提升确定性。

外卖则将确定性的要求提升到了新的高度,它不仅要求前述价格、信息、服务品质的高度确定,还需要时间的高度确定,非特殊情况下,30分钟内使命必达,也正是因为这样高度确定性的服务,奠定了美团在生活服务行业的基础。

从外卖到即时零售,则是这种高确定性服务价值的自然延伸。从外卖到万物30分钟到家,本就是今天消费者的需求大势,美团提供高确定性服务,只是顺应和推动了这股趋势。

单车,是1-3公里内公交不便、地铁不通、打车太贵时最具确定性的方案;充电宝,是出门在外手机即将断电时最具确定性的选择;小象超市,是下班回家路上,想要下班就收到新鲜食杂,给一家人做顿好饭的绝佳伴侣。

我们常听到一种说法,外卖是美团的护城河,其实不是,外卖并不能确保到店酒旅业务稳健发展,也无法推进小象、快驴、充电宝、单车等新业务向前一步,真正构成美团护城河的,是它提供高确定性服务的能力,外卖只是这种能力的场景之一,当然可以算得上最佳场景。

高确定性的A面是稳健

美团给人最大的直观感受,是稳,这份财报也能进一步佐证这种观点。

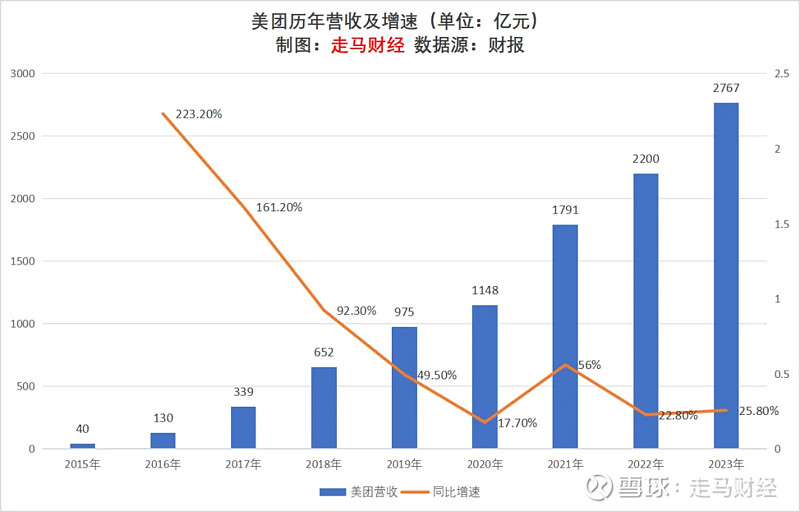

2015年至2023年,美团营收增长了68倍,8年CAGR达到70%,即便外部环境充满不确定性,除了2020年那样特殊的年份,美团的营收增长没有一年低于20%,经过2020年的历练和洗礼,2022年实际上环境更不确定,但美团的营收增速反而达到了22.8%。2023年,叠加宏观因素、消费者回归线下、行业竞争激烈等诸多影响,美团营收增速仍然达到了25.8%,全年营收2767亿,不只是过去稳,我们预期美团未来5年内仍然有稳健的发展,这跟它始终提供高确定性服务,长期受益于人类社会发展后不确定性增加的大背景,是分不开的。

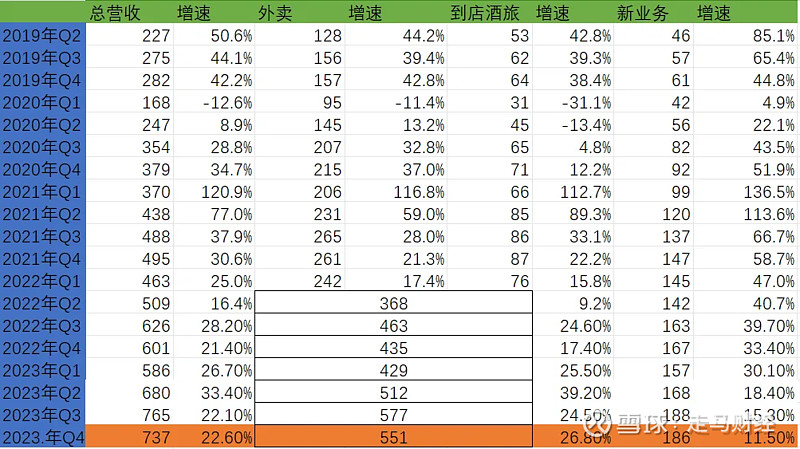

按季度看,23年Q4营收737亿元,同比增长22.6%,超越了彭博一致预期(727亿),虽然没有超越我个人的预期,但仍是一个稳定的表现。其中新业务季度营收186亿,同比增长11.5%,比市场预期略高,核心本地商业季度营收551亿,同比增长26.8%。

总营收、本地商业和新业务环比都有一定程度下滑,分别下滑3.7%、4.5%、1.1%,原因主要都是季节性因素,三季度是本地生活旺季,暑期家庭围绕孩子增加大量消费预算。

核心本地商业2019-2022四个年度的Q4营收,环比分别+1.4%、+5.1%、-4.9%、-6.1%。2019年Q4是因为业务仍处于高速成长期,抵消了季节性因素影响;2020年则有疫情扰动,那一年业务是逐季修复的;2022年则因为疫情开放影响,跌幅更大,真正具有参考意义的是2021年Q4,相比之下23年的环比跌幅是稳健的表现。

具体来说,2023年Q4核心本地商业有闪购单量超预期增长助力,部分被外卖、闪购客单价下滑抵消,同时到店酒旅竞争激烈,美团降低了订阅费门槛、增加了用户补贴,都会抵消一部分闪购超预期的正面影响。

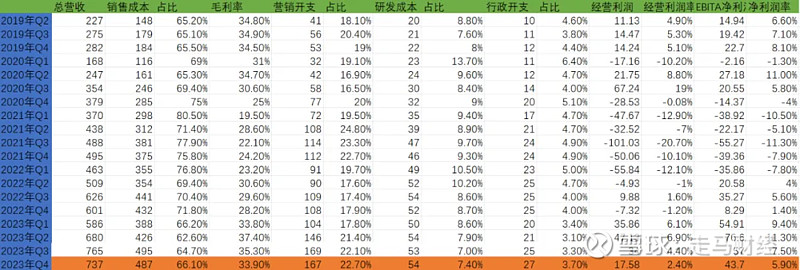

核心本地商业季度经营利润80.2亿,利润率14.5%,环比同样受季节性以及上述影响营收的综合因素干扰,同比小幅下滑,则叠加了一部分税务补贴因素——2022年Q4有财政税务补贴。新业务经营亏损48亿,环比减亏3亿,同比减亏近16亿,亏损率从38%下降到了26%,是新业务开始走出阴霾步入稳健阶段的表现。

如果我们进一步看2024年Q1的预期,会对此更多一份信心,2024年新业务大幅减亏是概率较大的。

四季度整体经营利润17.6亿,2022年Q4为亏损7.3亿;四季度经调整净利润43.7亿,同比增长427.6%,全年经营性现金流405亿,表明美团正在迅速调整失血状态,回归稳健经营,而2024年,随着新业务亏损继续缩窄,核心本地商业利润稳定成长,全年利润有望出现修复性反弹。

四季度毛利率环比略微下滑,同样受季节性因素影响,另一方面,即时零售业务占比提升、本地生活业务高速发展下双向补贴增加和竞争情况都部分影响了毛利率,但相比22年Q4,毛利率则大幅提升了5.7个百分点,充分表明美团业务重回高质量增长趋势。营销支出同比增长54.6%,这里面有一部分被动成分,比如市场竞争;有一部分主动为之,比如到店酒旅行业疫后快速反弹,公司需要捕捉来之不易的机会,且闪购业务高速成长,公司需要积极的品牌投放培育市场,总体上可以接受,但仍希望未来公司能提升营销支出ROI,这也是未来潜在的利润释放空间之一。

研发、行政开支都属于自主性的投入,而且完全在可控范围。

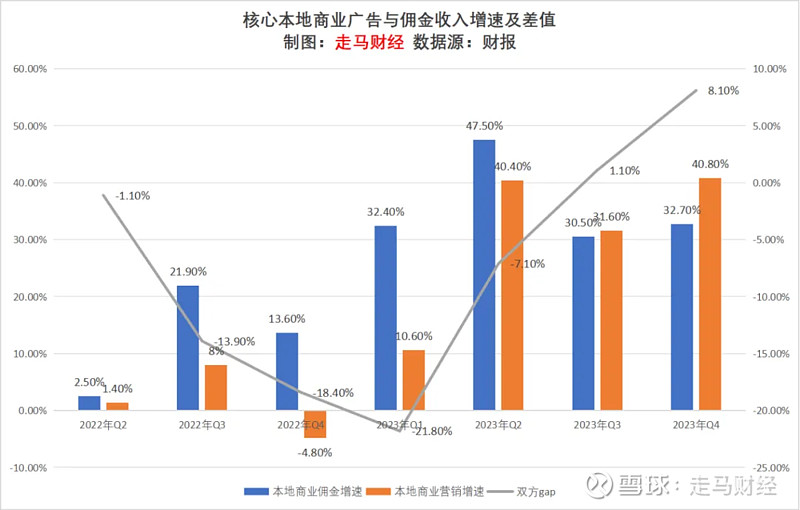

回看过去7个季度,美团佣金业务增速和营销服务收入增速的比较,22年Q2开始,营销服务增速开始落后于佣金增速,双方GAP持续扩大,2023年Q1达到21.8%的峰值,一方面反映了疫情期间商户在主动消费方面的审慎,另一方面也反映了行业竞争带来的影响。

2023年Q2开始,两者的GAP开始逐渐缩窄,23年Q3开始回正,Q4营销服务增速超过佣金增速8.1个百分点。

一方面这受到了疫情开放后商户提升营销预算营收的影响,同时叠加了闪购品牌投放的热情;另一方面也反映出,美团到店酒旅业务营销服务收入增速受到的干扰变小了,进一步体现出回稳趋势。

高确定性的B面是长期主义

当你需要持续提供高确定性服务时,它的代价是投入时间够长、成本够高,高确定性的B面是长期主义。

要让餐厅即时更新营业时间到店铺页,要让消费者能在30分钟内准时收到餐食、食杂零售商品,要让餐饮商家如期收到预订的食材,这些都需要长时间高成本的投入,有时需要超出市场平均预期的投入,比如别人用代理,你需要用直营BD;别人春节给骑手放假,你需要花双倍乃至更多的价钱把骑手请回来;别人以年为单位计算投资回报,你需要以10年为周期。

美团从2010年三月开始团购业务,到2018年上市,彼时实际上是到店酒旅业务进入全面盈利周期,美团凿通第一条主航道用了8年。

2013年底美团外卖启动,如果从2014年开始计算,外卖进入规模化全年盈利,实际上也用了8年左右。

2015-2016年,美团先后开启快驴和餐厅管理系统业务,在去年实现了盈利/正现金流,同样用时约8年。

2018年美团启动零售业务,先后开展平台模式的闪购和自营模式的小象超市——彼时叫美团买菜,进一步延伸到2020年启动的美团优选。

如果按照过往历史,美团每一条主航道的投资周期都以10年为刻度,零售业务全面盈利可能需要到2027年左右。

而今天,在外卖领域,美团仍然面临长期的竞争和一些传闻扰动,实际上美团几乎所有业务长期以来一直面临激烈的竞争,从千团大战到酒旅大战,从外卖三国杀到前置仓激战,竞争没什么可怕的,而且是好事。

重点是要回到美团自身的护城河建设:高确定性服务。

针对消费者的价格敏感性需求,美团外卖推出了拼好饭,并且发展迅猛;针对商家的爆款打造需求,美团推出了神枪手等节庆日活动,和直播、短视频等内容玩法;针对时间敏感型消费者的需求,美团尝试过15分钟极速达;针对品质敏感型用户,美团推出了必点榜,我们也看到外卖、闪购为主体的即时零售业务,继续取得了稳健的增长。

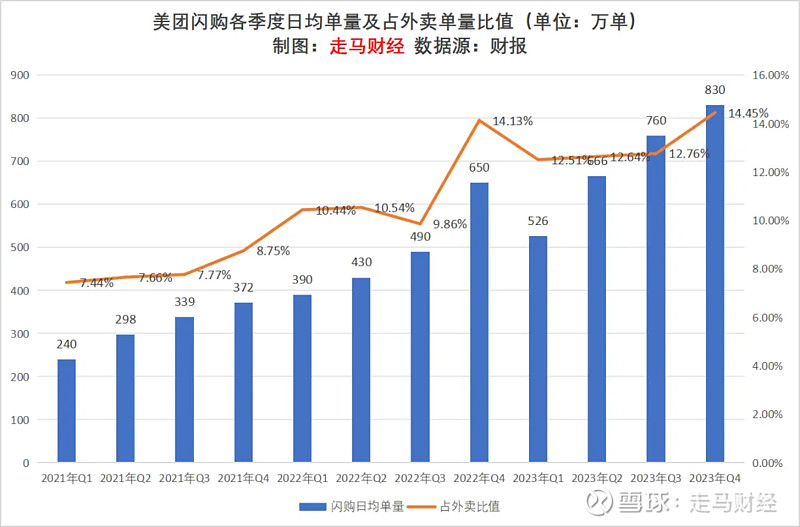

即时零售四季度日均单量6572万单,同比增速25.2%,超预期。

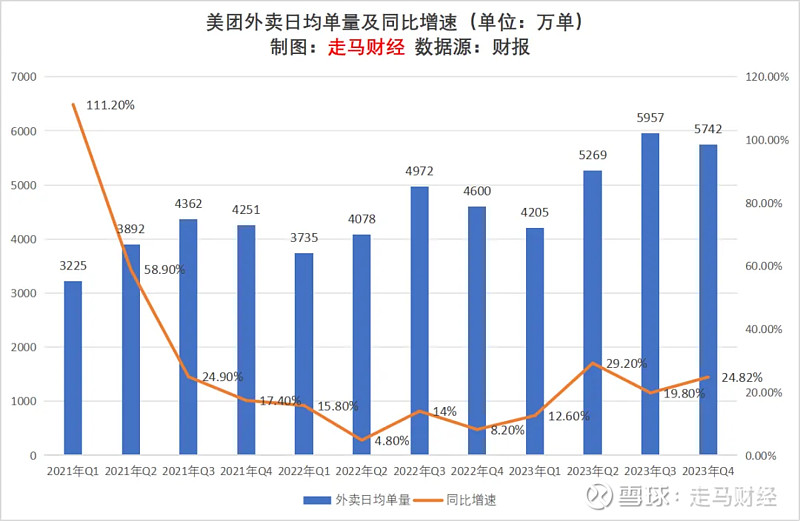

外卖日均单量5742万单,同比增速24.8%,稳健增长,当然22年Q4有疫情影响基数略低(单价较高),24年全年外卖单量同比增速预计会在20%下方。

美团闪购持续超预期,四季度日均单量830万单,占外卖单量的比重已经上升到历史峰值的14.45%,我们此前预估过,闪购最终的UE保守可达到外卖的1.5倍,因为显著更高的客单价——有家电数码产品推动,叠加新的超级零售增量渠道,更容易获取品牌营销支出份额,且商品零售的广告空间本就大于外卖,我们对闪购业务的价值可以进一步看高一线。

只要美团在高确定性服务这条护城河上持续投资,不断深挖,相信这是一条足够深邃且漫长的道路,无需过度关注竞争对手。

用户消费行为变化趋势也能证实这一点,美团闪购的年轻用户占比显著高于外卖和到店酒旅等业务,说明原生于移动互联网的Z世代消费者,对于高确定性服务的需求度更高,为什么年轻人是未来,不仅仅因为他们更具消费潜力,更因为它们代表着新的消费趋势。

在AI时代,人机交互可能进一步进化到语音输入、机器人交流,这种模式对于服务确定性的要求只会更高。

到店酒旅业务的竞争很有趣。市场一直对此有担忧,甚至过分担忧。但是回头看看2023年这一年,美团到店酒旅GTV同比增长超过了100%,虽然利润率下降了10个点左右,但对于一个渗透率尚不到20%的行业来说,市场规模显然是重要得多的因素。

抖音确实取得了比较好的成绩,但是美团实际上也显著受益于此,短视频公司加入后迅速提升行业线上化率,从竞争的战略层面来看,美团的反应可以说是完全正确的:

美团推出了特价团购业务,紧盯重点商家和商品的价格,加深低价心智;同时推出直播打法,协同节假日,利用官方直播模式,牢牢把控低价的确定性,同时满足消费者逛的需求、冲动式消费的需求和商家爆品营销的需求。

在年底,美团到店酒旅团队进一步加码,大量三四线城市代理转直营,志在进一步提升服务和低价的高确定性。

2024年初,美团继续加码,调整组织架构,到店到家深度协同,资源共享,不同品类流量藩篱将被打破。

到店与到家业务新的负责人上任后,相比营收和GTV的增长,美团更关注核销后GTV和核销后GTV的利润率变化:这里面营收代表自我,我得到了多少;核销后GTV代表价值,你为行业、商家创造了多少真正的订单。

美团似乎正在放下自我,回归用户、商户,矢志不渝提供高确定性服务,相信美好的事情终将发生。

小象和优选等零售业务同样如此,放在10年维度的投资周期来看,今天的故事只是长河中的几朵浪花,小象会有漫长而稳定的增长空间,2024年进入盈利阶段,优选则进入调整阶段,且已经取得了意外的好效果:同比环比均有较明显减亏。闪购则处于战略投入期,且亏损较小完全可控。

出海如此,无人机、自动配送车等投入同样如此。23年5月启动的香港外卖业务KeeTa,半年多取得了非常不错的成绩,在2023年底单量就已经稳居香港市场第二,市占率接近40%。

消费习惯从传统餐饮向外卖转移,从低确定性的万货商店向高确定性的30分钟万物到家迁移,是全球性的趋势,正如我们开篇所说,世界越向前,不确定性越高,越需要高确定性的服务,美团有足够丰富的经验提供高确定性服务,若机器人技术在AI加持下加速普及,美团有可能将高确定性的服务和商品零售普及到全世界。

投资高确定性本质上是一种复利思维

做好一件事情最好的时间是十年前,其次是现在。

高确定性服务是获取用户信任的最好方式,金杯银杯不如用户的口碑。用户的信任是复利,因为他们不仅会留下来帮你赚更多钱,而且会传递他们对你的信任,这项投资就像滚雪球。

从另一个角度来说,投资要投那些10年后仍然不变的事情,高确定性服务就是这样不变的需求,如果一定要说它会有什么变化的话,那也是变得更重要。

显而易见的,技术会越来越先进,AGI已经显露曙光,无人驾驶的梦想可能在10年后照进现实,人类的移动半径只会越来越大,未来的人类,旅行可能是一种常态。

对于500年前的人类来说,今天我们大多数人每天都在旅行,从北京通州去一趟海淀,从苏州花桥去一趟上海徐家汇,不过是当代白领的通勤日常,对于古人来说可不就是一趟旅行么。

谁又能知道,20年后从北京去一趟西雅图,不是一次普通的通勤呢。

我们移动范围越大,越需要高确定性服务。

投资高确定性服务,投入时间更久,成本更高,但也是活的更久的确定方式,跟人生不一样,投资而言,赚的更久比赚的更多要重要得多。

一些感想:2024展望

回望2023年,美联储处于加息周期,港股资金流动性欠佳,行业竞争过于激烈,新业务亏损难见明显好转,叠加外卖行业传闻扰动,美团的外部环境和市场表现一言难尽。

2024年中,美联储可能迎来第一次降息,当然,即便不是年中,也可能是下一次,港股的流动性会有所好转,尤其是美团这类追求成长的标的。

2024年3月,港府全面撤辣,这对香港的资金流动性也会有所助益。

24年Q1新业务减亏有了较好的迹象,年内大概率延续这一趋势。

到店酒旅行业竞争有了略微缓和的预期,外卖行业传闻多次发酵后,市场也已经逐渐免疫。

所以总体上,美团2024年的外部环境是有所好转的。

但更重要的是内部。

从管理层对新业务的表态,对到店酒旅竞争的态度,我们都看到一些好的迹象:更关注用户、商户和自身,而不是竞争。

而从公司对出海、科技等新业务的展望来看,美团还是那个美团,着眼于长期,不纠结于一城一地的得失。

美团上市后的3年,股价表现跟公司的气质一样,一直比较稳健。但最近两年则颇不寻常,2022年还可以说正常回落,2023年则有点出乎所料。

前路崎岖,筚路蓝缕,通往鲜花的道路,是由磨砺铺就的。

2023年可能算得上是美团在资本市场的成人礼。好的公司,经历淬炼会越发精进沉稳,经历2020年的磨练后,美团在2022年更大的挑战面前,就表现得更加游刃有余。相信经历2023年的资本市场洗礼,美团也会完成一次凤凰涅槃。

24年初,我还只是猜测,美团或已到了右侧阶段,现在,这种迹象应该更明确了一些。$美团-W(03690)$