【从白酒看价值投资常见误区系列】

摘要:

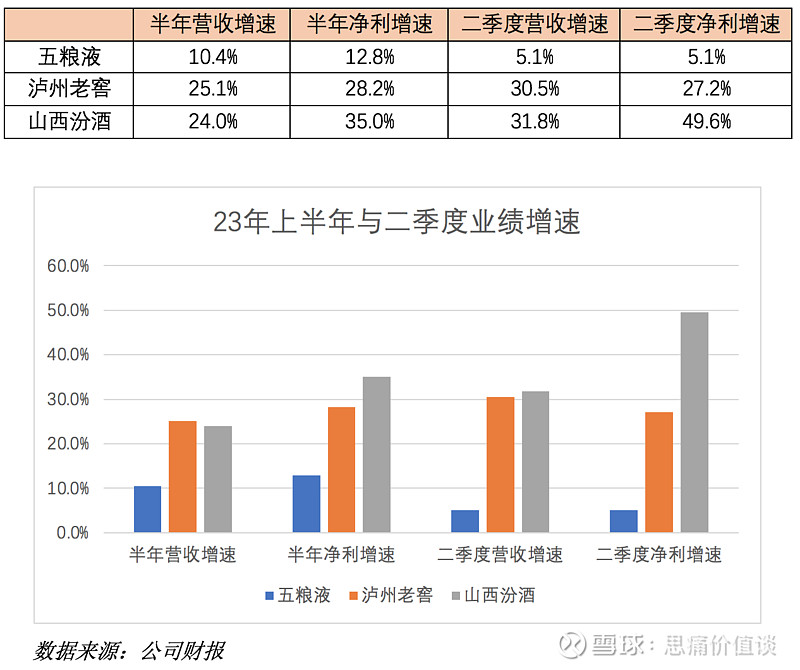

1. 看营收和归母净利增速,汾酒和老窖均显著高于五粮液,似乎很容易做选择;

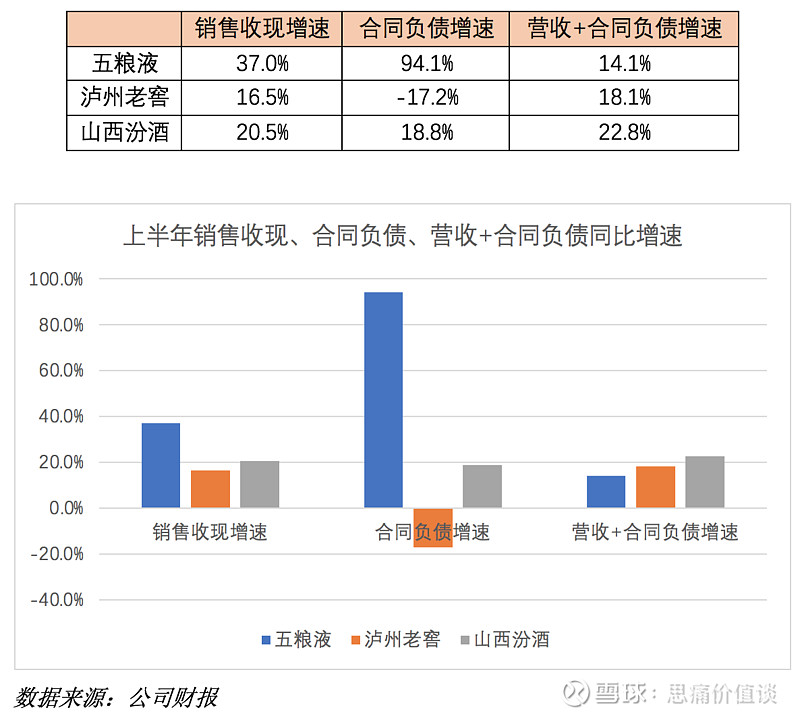

2. 看经销商打款意愿,上半年销售收现和合同负债增速五粮液均最高。营收+合同负债合并统计,五粮液14.1%、老窖18.1%、汾酒22.8%,五粮液与前两者增速差距大幅缩小;

3. 看量价贡献,期间老窖和汾酒均有提价,提价能促进经销商提前打款进货。但高度国窖出厂价980元已高于批发价85元,显著倒挂。在三家品牌批发价近半年均未有提升下,老窖和汾酒近期进一步提价空间有限;

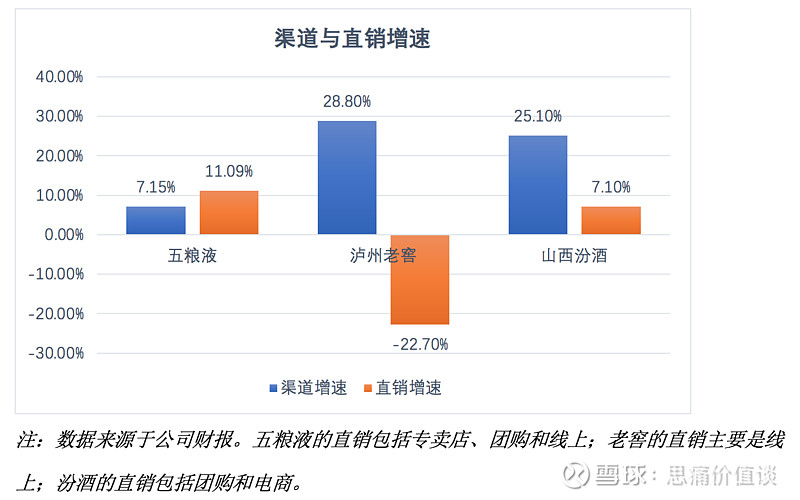

4. 直销数据可能代表了真实消费需求:五粮液增长11%、汾酒增长7.1%,老窖负增长22.7%。老窖和汾酒的渠道高增长,与华致酒行等渠道商们自身的营收增速数据差距有点大;

5. 渠道招商,三家的招商红利都不大了;

6. 很多经销商自身资金周转都有困难,老窖和汾酒为什么还能压动货呢?部分原因是老窖和汾酒都在给经销商提供贷款,老窖是通过集团的小贷公司,汾酒是通过合作银行;

7. 误区与启发:即使是好公司,业绩也不会一路向北,一定会有阶段性的业绩波动。如果能看透短期数据迷雾,看到企业长期的竞争力和业绩,以合理估值为锚,选择不难,心也会安,正如巴菲特买农场的故事。

五粮液、泸州老窖(以下简称老窖)和山西汾酒(以下简称汾酒)在思痛此前的文章里都做过分析,看过的朋友对他们的基本面相信都有了解。现在三家的中报出来,上半年尤其是二季度业绩相差较大。手里有五粮液的朋友有的拿不住了,忍不住问:五粮液业绩这么拉胯,要不要把五粮液换为老窖或汾酒啊?而且左右为难:换吧,担心两边打脸;不换吧,又担心强者恒强,老窖和汾酒青云直上,自己拿的五粮液一蹶不振,一条道走到黑就惨了。

熟悉企业经营的都知道,公司经营波动不可避免,我们不能因为短期一两个季度的业绩波动,就改变对公司的定性,需要仔细分析这里面的关键因素,看是否有质的变化。这篇文章,就试图看看这三家备受瞩目的白酒公司,上半年的基本面是否有大的变化,以及目前估值是否有投资价值。

一、看营收和归母净利增速,汾酒和老窖均显著高于五粮液

看这几个数字,五粮液简直弱爆了,尤其二季度,对比之下简直惨不忍睹,哪有点白酒行业老二的样子?这组数字,无疑汾酒是冠军。

客观来看,上半年尤其是二季度经济弱复苏,房地产部分头部企业暴雷,商务宴请需求较弱,这是大家普遍感知的现实。因此五粮液说内需不足,一些企业经营困难,重点领域风险隐患较多;消费温而不暖应该说的是大实话。五粮液的消费场景既有商务宴请,又有宴席、聚饮和礼赠,据云酒头条,五粮液上半年持续开展39度五粮液、五粮液1618“开瓶扫码”活动,拉动终端消费。数据显示,2023年上半年五粮液宴席开展场次同比2022年增长20%,宴席销售动销同比2022年增长63%。在宴席高增长的情形下,五粮液营收整体增速还这么低,可见商务消费之弱。

按说国窖1573(含高度和低度)商务宴请占比更高,老窖二季度业绩增速怎么能高出这么多呢?难道商务宴请的很多人都弃五粮液换国窖了,短期内这么大变化,有点说不通。

二、看经销商打款意愿,上半年销售收现和合同负债增速五粮液均最高。营收+合同负债合并统计,五粮液14.1%、老窖18.1%、汾酒22.8%,五粮液与前两者增速差距大幅缩小。

我们再看看销售收现、合同负债以及营收+合同负债的指标来看看,前两者可以看出经销商的打款意愿,而白酒公司把合同负债里的多少完成发货确认,也有主动调控的行为,把营收+合同负债合并来看,有助于看清一线销售动态和厂商意图。

看这组指标,五粮液和老窖基本就掉了个儿,销售收现和合同负债两个指标,五粮液都大幅优于老窖和汾酒,汾酒又优于老窖。22年的疫情封控,导致消费场景缺乏,五粮液业绩殊为艰难,形成22年同期基数较低,今年则同比受益。

看营收+合同负债数据,排序上,汾酒领先老窖,老窖仍然领先五粮液。但差距与第一组数据大幅缩小,是不是就没有那么触目惊心了?

把营收+合同负债合并数据与营收增速对比,五粮液合并数据高于营收增速4个百分点,可以看出五粮液放缓了发货节奏和业绩确认,可能是为了帮助经销商去库存和减少价格压力;老窖则低于营收增速7个百分点,体现了“能跑多快跑多快”的指导方针;汾酒只低于营收增速1.2个百分点,偏中性。

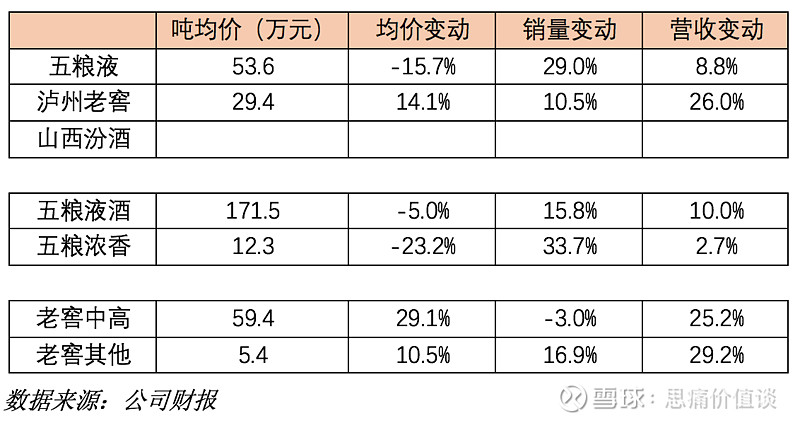

三、看量价贡献,期间老窖和汾酒均有提价,提价会促进经销商提前打款进货。但高度国窖出厂价980元已高于批发价85元,显著倒挂。在三家品牌批发价近半年均未有提升下,老窖和汾酒近期进一步提价空间有限。

我们从量价、经销与直销、渠道招商、金融支持几个变量来看下增长动力来源和可持续性。先看下量价,汾酒中报未提供销量数据,在此只比较五粮液和老窖。

整体看,五粮液均价降了15.7%,销量增加了29%;老窖均价涨了14.1%,销量增加了10.5%。

分项看:

五粮液酒均价降了5%,销量增加了15.8%,高端商务需求不振,五粮液加大了低度酒的扫码红包激励,低度酒销量占比提高导致均价降低,在当下环境下可以理解。

而老窖中高档酒均价涨了29.1%,销量则萎缩了3%。在商务消费如此之弱的情形下,老窖的中高档酒均价居然可以提升这么多!尤其是高度国窖经销商结算价提高20元至980元后,出厂价和一批价895元(据今日酒价价格)已经倒挂85元,高度国窖还能快速增长,销售占比还能快速提高?真有点匪夷所思了。当然,高价产品能卖给经销商,也是一种能力。正常情况下经销商会把压力转化为动力去加大力度销售,但如果压力太大压折了就会反噬厂商,白酒行业这种情况并不少见。

五粮浓香系列酒均价降低了23.2%,销量则提升33.7%;老窖其他酒类均价提升10.5%,销量也增长了16.9%。分析可能是五粮浓香的低价位产品尖庄放量,大幅拉低了五粮浓香的均价,与老窖的其他酒类量价双升相比确实落后不少。五粮浓香没有太能打的单品,此前公司加大力度推广的五粮春似乎还没发挥太大作用,这也是五粮液管理层比较受批评的地方。

汾酒说青花系列占比已达45%,去年同期是40%,推测青花汾系列收入同比增速达40%,大幅超过整体营收增速24%,是汾酒营收增长的主要驱动力。这点表现不错,不过青花20所在的400元价格区间竞争激烈,优势品牌众多,随着汾酒空白区域的减少,后续的竞争压力也会更大。

和老窖相似的是,汾酒也在通过提价催促经销商打款,市场消息指出,汾酒将于6月20日上调主要产品出厂价:其中玻汾高低度各上调1元/瓶;53度青花20上调20元/瓶,42度青花20上调18元/瓶;青花30复兴版预计上调70-80元/瓶。

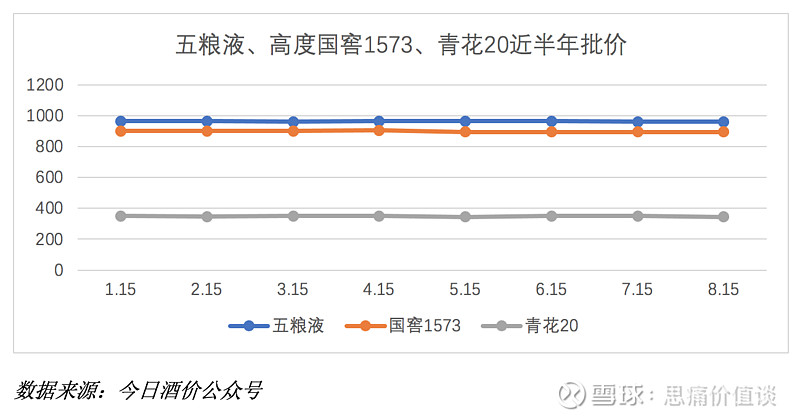

提出厂价当然能带动一波渠道提前打款进货,有助于上市公司报表好看。但有疑问的是,在当下终端市场弱势的环境下,批发价与出厂价都已倒挂,提出厂价是个可持续的好策略吗?

看下这三家的批发价变动,会更有体会:

根据今日酒价数据,今年上半年,普五批发价在965~960之间震荡,高度国窖在905~895之间震荡,青花20在345~350之间震荡,都没有上行迹象,老窖和汾酒提出厂价的底气来自哪里呢?

在并不遥远的2012年,因白酒塑化剂和八项规定,导致公务消费和商务消费大幅减少,白酒行业销量快速下降。国窖1573出厂价每瓶硬从619元逆势上调到889元,2013年又上调到999元,超过了飞天茅台和普五。

以泸州老窖的品牌力显然撑不起这个价位,市场反应非常诚实,国窖1573的收入从2012年的75.6亿元断崖式下滑到2014年的8.98亿元,跌幅近90%。此次销售崩盘,还导致整个公司销售和价格体系混乱,使全系列产品的销售受阻。

后来到2014年,泸州老窖不得已对国窖1573进行了三次降价,从999元/瓶降到680元/瓶,再降到580元/瓶,最终降至550元/瓶,价格近乎腰斩。

历史殷鉴不远,但人类的记性显然不怎么样,老窖董事长刘淼今年多次公开表示:“能跑多快跑多快。”公司管理层在年度股东大会上也再次强调:“现在属于泸州老窖进攻的时刻已经到了。”而做企业和做投资都非常成功的段永平则说“我投资和做很多事情的一个基本哲学,就是“欲速不达”,太快了就等于慢。这是我做企业也好,做投资也好的一个基本逻辑,就是做事情要耐心,要坚持,不要去老想着走捷径的办法,否则往往走的都是远路。”

在环境逆风的时候,稳住阵型,积蓄力量,等到环境转好时加速跑,可能是比较明智的策略。房地产的皮带哥,就是判断错了形势,也不听任泽平等专业学者的意见,逆势加杠杆,目的就是要跑得快,现在看崩的最快的就是他。万科早早喊出来活下去最重要,现在看活得好的地产企业里就有他。

四、直销数据,可能代表了真实消费需求:五粮液增长11%、汾酒增长7.1%,老窖负增长22.7%。老窖和汾酒的渠道高增长,与华致酒行等渠道商们自身的营收增速数据差距有点大。

上图可以看出,看渠道增速,老窖一马领先,高于汾酒,两者都大大高于五粮液。

但看直销数据,老窖负增长22.7%,与其渠道增速相差50个百分点,甚是扎眼扎心。

五粮液直销增速最高,而且领先渠道增速近4个百分点。

汾酒直销增速低于渠道增速18个百分点。

直销直接面向终端客户,大概率更能代表真实需求。大家的酒,到底是流向了终端客户,还是压在了经销商仓库里,这个数据应有一定代表性。

再结合部分渠道商的上半年业绩数据,可能更能看清楚:

华致酒行:营收58.67亿,增长9.15%;

名品世家:营收6.34亿,增长4.44%;

酒便利:营收8.67亿,增长66.4%。

除了酒便利因22年同期负增长7.9%基数较低,今年高增长66.4%外,另外两家上半年营收都是个位数增长。老窖和汾酒的报表营收高增长,与这些渠道商的营收增速数据差距有点大。

五、渠道招商,三家的招商红利都不大了

可以看出:

与去年同期比,三家经销商均有增加,老窖增加11.5%最多。

但与去年底环比看,五粮液减少了30家,减少1%;老窖只略少2家;汾酒环比也增加了138家至3.8%。

另外,在思痛此前的文章里也分析过,老窖21、22已连续两年经销商数量减少,汾酒22年经销商数量增长也降速到只有3.2%。

可以说,三家的招商红利都不大了。

六、如果老窖和汾酒有渠道压货,很多经销商自身资金都有困难,为什么还能压动呢?部分原因是老窖和汾酒都在给经销商提供贷款,老窖是通过集团的小贷公司,汾酒是通过合作银行。

根据中国酒业协会在发布的《2023中国白酒市场中期研究报告》中指出,按照往年惯例,春节后经销商会进行一次补货,但今年却没有延续。同时,五一期间酒水市场只有宴席用酒市场表现良好,商务和团购都偏弱。

受此前疫情影响,白酒消费场景缺失,渠道商在2022年压得货并未在23年春节期间消化完成。根据《2022年度酒商现状及发展报告》显示,约39.7%酒商库存在5个月以上,33.6%酒商库存在3-5个月。

如果上述报告的情况属实,现在大多数经销商都库存高企,那老窖和汾酒的经销商为什么还能这么高增速的进货呢?

在思痛此前的文章《五粮液与泸州老窖:高端双雄大不同(下)》中,分析了老窖在账上有大额177亿现金的同时,又大举有息负债120亿元的意图所在。泸州老窖旗下龙马兴达小额贷款股份有限公司正式推出产业链金融服务平台。平台同步上线三款贷款产品——“酒商贷”“酒企贷”“酒人贷”,分别面向泸州老窖产业链下游经销商、上游供应商和优质个人客户,以“标准化+个性化”的综合信贷方案,满足客户全链条融资需求。这一“借我的钱,买我的酒”,可以支持老窖当下不错的业绩和现金流。

无独有偶,汾酒其实也有类似的操作,只是形式不一样,来看:

根据吕梁新闻网 2019.03.01日消息,近日,建行吕梁分行首创推出 “汾酒e贷”,并正式发放首笔贷款。

创新产品模式,实现三方共赢。“汾酒e贷”是建行针对酒类行业供应链客户探索创新的首款快贷产品,通过与核心企业共享信息,以大数据为基础,依托快贷平台,充分满足山西杏花村汾酒股份全国一级代理经销商经营周转融资需求,推动汾酒全国化布局,助推普惠金融个贷业务发展,实现银、企、商三方共赢。

2018年11月下旬,建行吕梁分行与汾酒公司正式签署汾酒e贷合作协议后,及时响应客户需求,仅用时一个多月,便完成了系统对接、功能测试、正式上线等工作,体现了建设银行金融科技优势。

还有一则,根据城市金融网 2023.05.18日消息,工商银行山西省分行:巧用供应链融资 支持经济高质量发展,工商银行山西省分行根据山西杏花村汾酒厂股份有限公司经营模式和结算方式,结合企业上下游实际金融需求,为汾酒股份全产业链量身定制四条供应链场景服务方案,其中上游二级供应商融资链和下游经销商货押融资链便是“补链”的重要体现,让汾酒股份的供应链直接向上穿透至上游农户等,向下辐射到所有经销商。

下游经销商汾酒e贷链:根据下游小规模经销商与汾酒股份近两年的销售流水,建立大数据模型,生成循环贷款额度,为汾酒经销商提供随借随还的信用贷款。业务自开办以来,累计为28户汾酒经销商发放融资2.8亿元。

下游经销商货押融资链:对于大中型经销商因大批量进货而产生的资金需求,工行与汾酒销售公司、物流仓储公司合作,通过金融科技手段将信息流、物流、资金流线上化,为汾酒经销商提供融资向汾酒进货。拟为100户大中型经销商提供融资20多亿元。

看来,汾酒给经销商贷款进货的合作银行还不止一家。

压货的背后,都是贷款给经销商买酒!只不过汾酒是通过合作银行,老窖是通过集团的小贷公司。

汾酒早期是赊账给外地经销商,所以应收款项融资19、20、21年快速增长,但22年年报和23年中报此项数据显著降低了。是汾酒经销商在弱市环境下都赚钱了,愿意真金白银打款进货了吗?还是通过贷款解决了现金打款的问题,具体情况如何,外界尚不得而知。

在库存高企、终端消费疲弱的环境下,这种给经销商加杠杆进货的方式,能持续多久呢?经销商们如果酒没卖动,又要还贷款时,只能把存货大举抛向市场,现在的价格体系还能守住吗?现在的高增速还能再现吗?有行业人士就认为,很多白酒上市公司都有自己的业绩考核压力,可通过自己强势的市场支配地位向渠道压货,这是二季度一些白酒企业实现增长很重要的原因。而今年下半年,才是白酒行业考验动销去库存的关键时刻。

回到文章标题,要不要将现在的五粮液换为老窖或者汾酒?

关键是对未来几年各家的业绩增长做何判断。个人认为,在提振经济的各项政策陆续落地、经济企稳之后,凭借千元高端酒良好的竞争格局和提价能力,五粮液大概率可以维持15%左右归母净利增速,加上2%的股息率,长期持有应可以获得我期望的回报。

至于老窖和汾酒的增速,近期可能要看其渠道库存消化进展。如果看未来三到五年,老窖先有不用百年窖池酿国窖的打脸操作,又急于进行业前三而激进操作,容易动作变形;汾酒则全国化招商红利接近尾声,突破高端更是道阻且长,两家公司的增速是一定会放缓的。

结合现在估值,可以说现在五粮液不贵,老窖和汾酒不便宜。

当然,这篇文章仅是这三家企业做比较,如果放在全体白酒企业对比,结论会不一样。且白酒之外,当下也有很多公司质优不贵。

七、误区与启发:即使是好公司,也一定会有阶段性的业绩波动。如果能看透短期数据迷雾,看到企业长期的竞争力和业绩,以合理估值为锚,与能让你安心的企业作伴,选择不难。

正如巴菲特买农场的故事:1986年,巴菲特花28万美元买下一块400英亩的农地。巴菲特自己对农业一窍不通,只是从喜欢农业的大儿子口中,知道了玉米和大豆的产量,还有对应的运营成本。根据这些数据,巴菲特大致估算出28万美元买下农场,年净收益率约有10%。同时,未来产量还可能提高,农作物的价格还会有一定幅度的上涨。

巴菲特解释说:我并不需要有特别的知识,来判断此时是不是农地价格的底部。可以肯定的是,未来一定会遇到糟糕的年份,农作物的价格或者产量都可能偶尔令我失望,但那又怎样呢?一样会遇到一些好得异常的年份,并且我又不用迫于压力出售农地。现在,28年过去了,农地年利润翻了3倍,农地价格是我当初买价的5倍。

$五粮液(SZ000858)$ $泸州老窖(SZ000568)$ $山西汾酒(SH600809)$

#利率下调!消费股集体走强# #楼市重磅!首付比例、存量房贷利率双降# #聪明资金涌入国证2000ETF! #

VX思痛价值谈