一、前言

格力电器半年报出来,确实火了一把。

三季报出来,同比还是正的,主要还是半年报的基础不错,环比数据是下降。

二、财务数据分析

三季度营收1483.44亿,同期增长6.3%,半年报同期增长4.13%;三季度环比下降12.83%,同期三季度环比下降18.73%。

扣非净利185.67亿,同期增长25.78%,半年报同期增长32.2%;三季度环比下降11.13%,同期三季度环比上涨8.68%。

从三季度的营收来看,优于同期,扣非净利相比要逊色于同期。

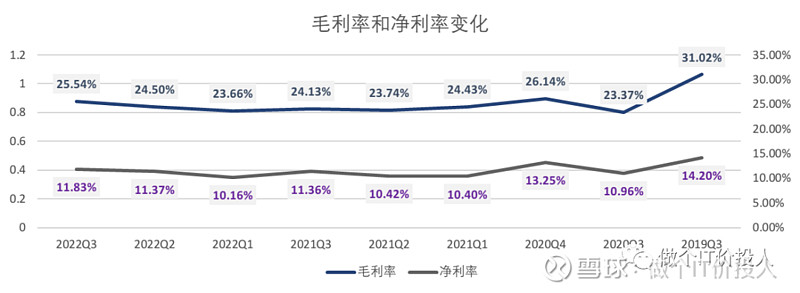

图1 格力的毛利率与净利率

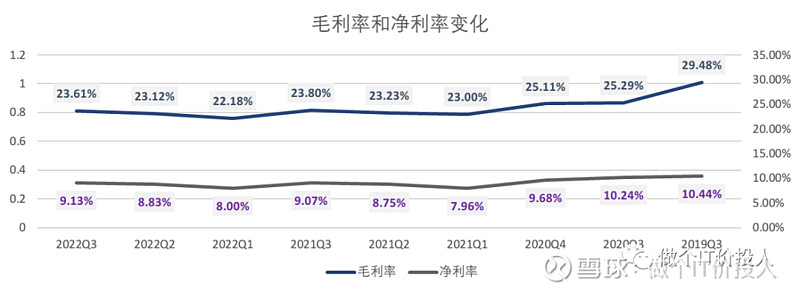

图2 美的毛利率与净利率

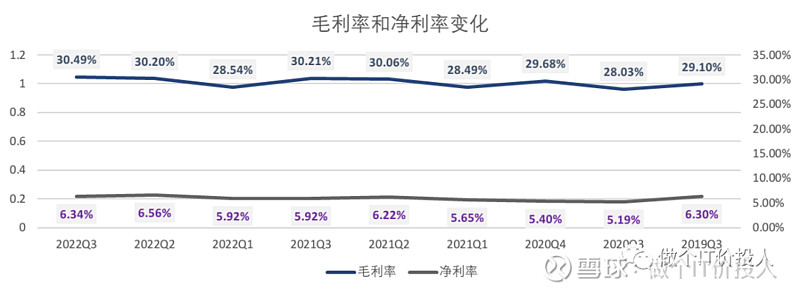

图3 海尔的毛利率和净利率

三家公司对比,海尔最近3年的毛利率保持相对稳定,相比其他两家公司,明显高出不少。格力排第二,美的次之。三季度毛利率上升趋势,格力优于美的。

美的净利率与毛利率保持同步改善趋势,格力净利率增长恢复程度弱于毛利率。

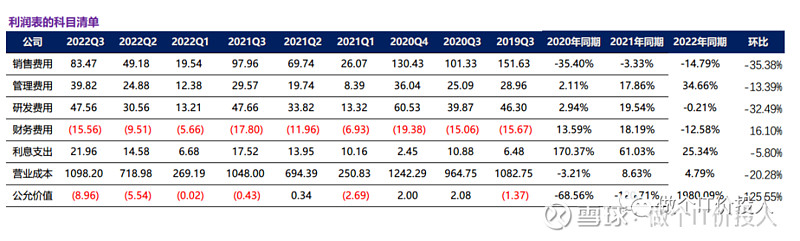

图4 利润表

管理费用同期出现了大幅的增长,销售费用大幅减少。整体上来看管理与销售费用合计同期还是下降。

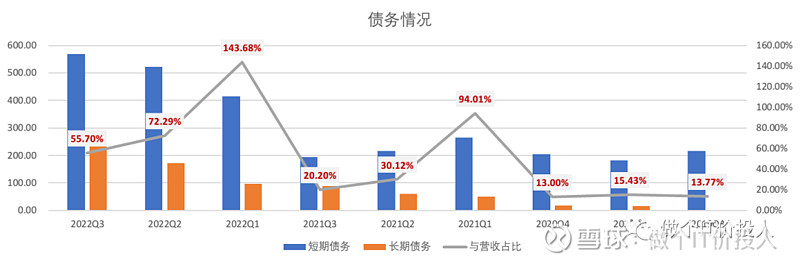

由于长短期债务同比增长,格力的利息支出同比增长了25.34%。

三季报公允价值 相比同期减值8.53亿。

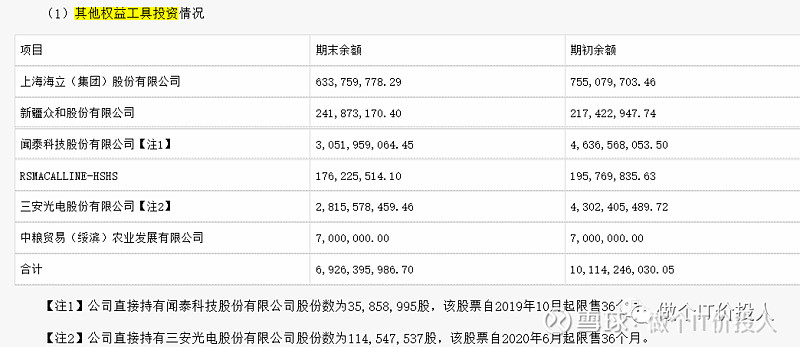

我查了资产负债表,主要是其他权益工具投资中的公允价值变动,里面有多家上市公司的股票。

图5 其他权益工具投资

三季度,这些相关公司的股票(闻泰科技、三安光电)一直下跌,公允价值减值也是正常。

图6 格力的债务情况

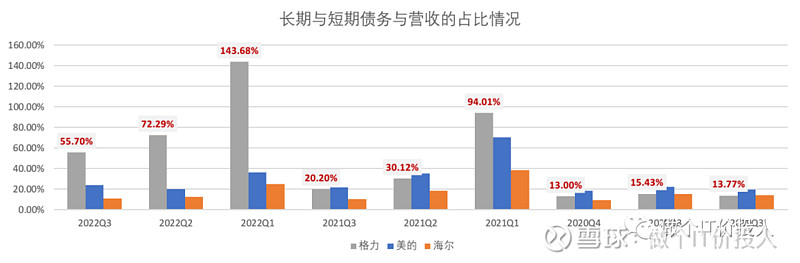

图7 三家公司(长期和短期债务与营收的占比)

2021年开始,格力明显加大了长短期债务比例,相比其他两家公司,格力的债务情况显得更为明显。格外明显就是格力是长短期债务都在提高,相比之下,美的是提高长期债务降低短期债务;海尔是提高短期债务降低长期债务。两家公司目的不一样,但整体上还是控制债务比例。

三家公司相比较来看,海尔的债务占比相对更小。

格力的应收款同期增长了34.11%,半年报同期增长49.55%,三季度环比有所下降。

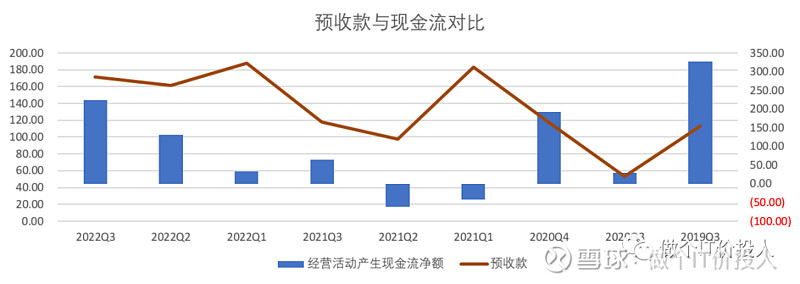

图8 预收款与经营活动产生的现金流净额

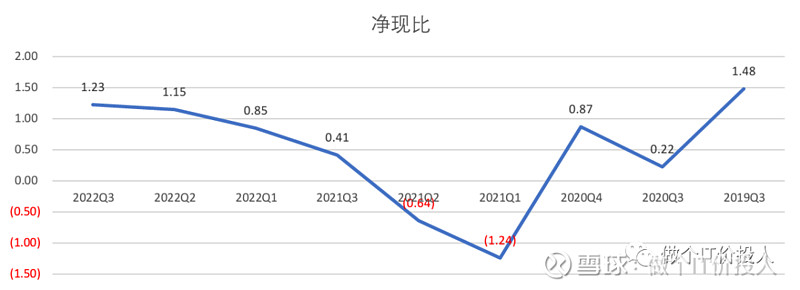

格力的预收款同期增长了45.85%,现金流情况明显得到了改善,这个从净现比也可以看出。如图9

图9 净现比

存货同期增长2.2%,环比有所下降。

三、总结

1、三季度相比半年报来看,现金流、应收款、存货、预收款都出现了改善,这是好的兆头。

2、格力的长短债务比例相比其他两家偏高,后期要持续跟踪债务情况。观察明年是否存在降低负债的可能性?

3、从分红角度来说,格力最为慷慨,股价是跌得最惨。相比之下,海尔的跌幅相对较小,分红确实不如格力和海尔。

各家公司有各家的难处和长处,大家都在努力在做改善。

PPI持续下降,增速转负,对于三家公司产品的毛利率提高是有比较大的帮助。未来四季度和明年一季度毛利率如果持续得到改善,需求端释放,利润空间将会被打开。

#格力电器# #雪球星计划# #海尔智家#

《格力电器2022年半年报解读-债务快速增长》

《格力任到而重远-电器2021半年报解读》

《美的集团与格力对比解读》

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。