今天是中秋节、教师节,祝大家双节快乐!

让我思考为什么巴菲特持有14年比亚迪,选择在这个时点抛?宁德明明一大堆利好,业绩也爆表,为啥还大跌?

我想肯定不是经济学家任泽平说的:他这次减持比亚迪错了!任泽平认为,新能源汽车正在进入大众快速普及阶段,市场渗透率还有3-5倍空间,这是最好的赛道,真正赚大钱的投资核心是占赛道、选人和长期战略性持有。外行点评身经百战的股神错了,只能贻笑大方了。先不说比亚迪未来会不会下跌,现在巴菲特已经赚了30倍卖出,已经赢了。但是任泽平的前面说的新能源车处于快速普及阶段,未来3-5倍空间,也是没错的,但是持有股票能不能赚大钱,就要打个大大的问号了?!

是的,未来3-5倍空间,意味着现在电动车的渗透率已经30%!这个渗透率是非常危险的信号。

30%-40%的市场渗透率是一个规律,极限50%,也是科技类成长股的“渗透率魔咒”。

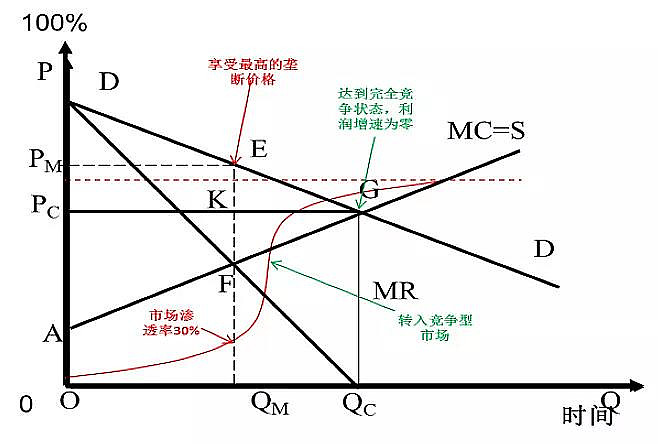

超过30%-40%以后的市场已经进入竞争型市场,垄断者无法再享受高额垄断价格带来的利润。而该点位下的市场渗透率极易成为公司股价的最高位,因为其利润增速达到最大的。当产品的市场渗透率达到30%-40%,龙头公司的利润增速达到顶峰,估值也相应地达到最高;之后随着寡头垄断向竞争市场的转移,产品的社会总产量提高、价格下降,龙头公司的利润增速下滑,而估值此时则会下降地更快!

其实从简单的数学上也很容易理解,超过30%之后,加速度会很快下来,增速无法保持。而股市又是提前反应预期的,故股价不会等到成熟期才落幕,在成长期就已经开始下跌了。

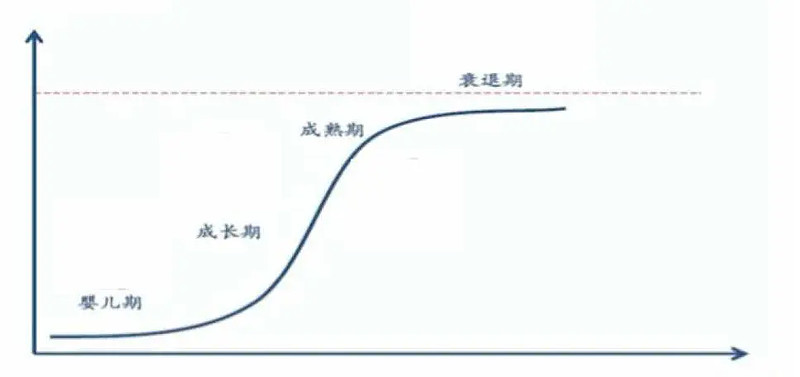

新兴产业的渗透率成长曲线通常是种族增长的 S 型曲线:就是从1-100的过程。

可简单分为婴儿期、成长期、成熟期、衰退期,也有分成导入期、加速期、减速期、成熟期,都是一个意思。

从渗透率0-100几个数值谈一下我们应该在哪个时期投资比较好?

一、胚胎期, 0-1阶段,这阶段成功率不高,一旦失败就归零,或者股价从哪来到哪里去。典型的就是贾跃亭的PPT,现在很多公司要投资光伏也是画个PPT改变主营,动辄投资百亿,市值才几十亿,这种风险还是比较大的。当然一旦成功,也是极其暴利的。这种不参与或者少参与。我们更多的讲的是从1-100的阶段。

二、导入期, 渗透率1-5%

这一阶段已经过了容易死亡的胚胎期,一旦确定了高速成长性,股价可能很快涨幅几倍,把导入期的预期打满。

从1-5,可能就是5倍的空间。

电动车2020年之前就是5%以下渗透率,2018 年前动力电池在续航及安全性技术瓶颈尚未突破,且内外政策尚不明晰,电动车渗透率在 0%-5%区间徘徊,市场将其视为主题投资。

比亚迪2012-2015年牛市正好处于这个时期,涨了6倍,后面熊市几乎跌去了全部涨幅,巴菲特一直持有没有卖!

三、加速期, 渗透率5-50%

这里把加速期分为两个阶段,虽然都是加速,实际较高安全边际,或者极具投资价值的是第一个5-30%阶段。

1、5-30%

这个阶段,各方面开始全面发力,以电动车来说,动力电池技术突破叠加全球碳中 和政策共振,产业趋势明朗化。国外有特斯拉领头羊,国内有比亚迪、宁德时代,这时候产业链中游相关公司业绩开始爆发,带着股价上升。作为上游的资源,下游的整车,传导需要时间,业绩可能还没体现,但是预期已经让股价飞!所以你去年会看到100-200pe的比亚迪,宁德时代。

5-30%渗透率,意味着龙头票已经上涨30倍了比亚迪,行业里面会有大批的10倍股宁德时代!特斯拉更是夸张。

股价基本体现价值。

2、30-50%

一旦到了30%渗透率,意味着离全部换成新能源车渗透率100%最多还有3倍的涨幅,暂时不现实。如果最后新能源车渗透率能到70%,意味着只有1倍的空间了。那么告诉你最多只有1倍的空间,你是大资金你会怎么做?不赚最后一个铜板,所以巴菲特选择卖出……这也是为什么30-50%渗透率魔咒的原因。

此阶段业绩增速持续保 持稳定较高水平,但加速度已经在回落,数据上看销量还在增加,业绩还在加速,但是股价已经不涨了,开始震荡了,市场不会等到减速期才傻傻卖出。

宁德时代2022-2024年业绩11元,17.7元,23.71元,对应40pe、27pe,20pe

比亚迪2022-2024年业绩3.4元,6.2元、9元,对应80pe,40pe,30pe

意味着2年后渗透率到了减速期,业绩增速开始放缓下滑,现价对应的20pe估值合理。

当然,并非看空宁德时代、比亚迪有多大的下跌空间,毕竟现阶段业绩高增长。更多看横盘整理,用业绩来消化估值。这里可以参考贵州茅台,虽然不是从渗透率的角度看茅台,可以从高确定性的基本面、但是因为较高估值,茅台横盘3年了,就是不跌,用时间来消化估值。

茅台2021年最高75pe,现在股价回到2020年,估值依然有35pe,明年1500元,pe25,就变得合理了。好东西难大跌,横盘主基调。

个人看宁德、比亚迪未来可能复制茅台的走势。主观臆测,不要当真。

优秀的业绩会让宁德横盘震荡消化估值,越接近前低,越容易触发反弹。

比亚迪同理。

四、减速期, 渗透率50-75%

这个阶段是最容易大跌的,可能面临业绩、估值双杀。这里就不展开了。

突然想到一个数据,据说CXO板块在国内渗透率40-50%了……心头一紧,不知道这个数据准确么?如果准确,这很好的解释了为啥这个板块大跌。

五、成熟期, 渗透率75-100%

这个阶段要么走出了公用事业股,收息的票。

另外这个阶段市场稳定后,也容易再次走牛的阶段:

比亚迪如果在国内把特斯拉,或者新造车势力的市场份额吃掉,也会有新增长曲线。

2、寻找第二增长曲线,比如当年腾讯qq渗透率到顶,后面有了微信。

比亚迪,如果出海成功,占领全球市场,也是开辟了第二增长曲线……

小结:最好的投资阶段是导入期和加速期1-30%渗透率阶段;超过30%渗透率要非常小心了,股价可能已经开始震荡消化估值了;最差的是衰退期;最后看成熟期有没有第二增长曲线,或者蚕食竞争对手的市场,增加利润。

目前有哪些处于渗透率1-30%阶段的板块?

1、储能,渗透率5%。时间上来看,去年开始2年时间,还有时间演绎。鹏辉能源、科士达等。

按照渗透率来计算,到渗透率魔咒30%的时候,龙头票会有30倍以上的涨幅,会有一批10倍的储能票,目前储能票最多8倍,多数票3-5倍涨幅。意味着板块还有相对确定较大上涨空间。

2、略

3、略

更多内容,欢迎关注同名号!