流动性是港股市场中非常重要的交易因素。

它不像流水,有永远遵循的物理定律;它更像风,经常四处散去,有时又突然四面而来。

影响流动性变化的因素很多,但从更宏观的角度捕捉,我们会将流动性的变化归于无风险利率水平变化、企业利润增长变化、市场风险偏好变化。

01

市场观点

回顾近期市场表现,在短期基本面并未出现显著波动的情况下,资金面活跃度改善是刺激本轮港股上涨的主要原因。

另外有两个重要的政策预期改善,我认为在近半年来支撑港股的表现优于A股,一是去年12月对游戏行业新规的及时掉头,并在政策上避免收缩性政策的出台;二是4月政治局会议之后,房地产政策的持续出台,让资金看到了国家提振经济的信心。

过往几年,港股每年都出现过反弹行情,但随着行情告一段落后市场总是继续下行,比如2022年11月到2023年1月的这轮记忆犹新的跨年行情,以及去年年中出现的反弹。这让不少投资港股的投资者十分困扰,我也经常接到提问,港股短期反弹这么多,虽然亏损但是不是应该先跑?

市场近期也在逐渐表现出分歧的姿态,短期是肯定有调整需求的。但有一点我仍希望与大家分享,去年港股高开低走对应的是强预期多次在弱现实中下修,包括对美联储降息预期过于乐观;而今年港股是过度悲观定价在政策支持下持续修复,包括对美联储今年是否降息市场已逐渐降低关注度。

尽管美联储还暂无降息的想法,欧洲央行却已经蠢蠢欲动,近期上海打响一线城市楼市松绑第一枪,未来压制港股的两座大山(国内基本面、美国联邦利率水平)终会反向而行,短期港股大幅走高后可能会出现一定的分歧和震荡。但随着中国在经济、政策领域不确定性的降低,海外流动性环境逐渐转向对港股市场更有利的方向,港股市场仍是重要的配置一环。

02

港股之殇

回顾近3年来接触到和观察到的港股投资者,绝大部分被中概互联网痛击过,在可选宽基中,中概互联网,恒生科技、恒生指数过去3年跌幅和波动也早已击穿绝大多数投资者的心理预期。

同时由于能力圈的限制以及对港股成长股价值理解的偏差,导致绝大多数港股通主动管理基金和QDII基金在配置上长期偏配港股科技和港股成长,导致他们的业绩长期难言及格。

该情况近一年有所扭转,一是QDII基金2023年增配美股科技获得了不错的收益回报,但仍难以抵消港股本地成长股的回撤;二是QDII基金也开始增配红利资产,这是今年个别QDII港股基金表现出色的主要原因。

从规模观察同样可以发现,内地投资者持有中概、恒生科技、恒生指数等宽基的基金份额远大于港股中能源、银行、高股息等价值红利类资产;一是基金数量上的绝对倾斜,仅恒生科技ETF就有10只,还不算联接基金;中证海外互联网ETF一只产品上市份额就超过350亿份;而跟踪港股通高股息精选指数的ETF只有一只,该产品在2023年年报中,份额仅有2.11亿份,一季报增长到5.30亿份,近期增长至10.77亿份。可见过去投资者在港股非成长资产的严重欠配。

但也并非说港股成长宽基没有投资价值,下文,我从持有人的角度来测评8只港股基金。

03

简析8只港股基金

本次带来8只港股基金的测评,实际上长期以来作为港股基金的持有人,我从去年开始就写过不少价值型的港股通基金测评,一来是近两年风格出现了变化,二来是内地企业特别是央国企,外资不感冒,过去外资外流的过程中不受影响,且内资持续流入带来了溢价修复。

拿到测评名单后,我发现这些基金几乎都在我之前分享的港股基金名单中,只有有些基金与我的定位不同,而且这份名单本身就是一个不错的投资组合。

我们一个个来看。

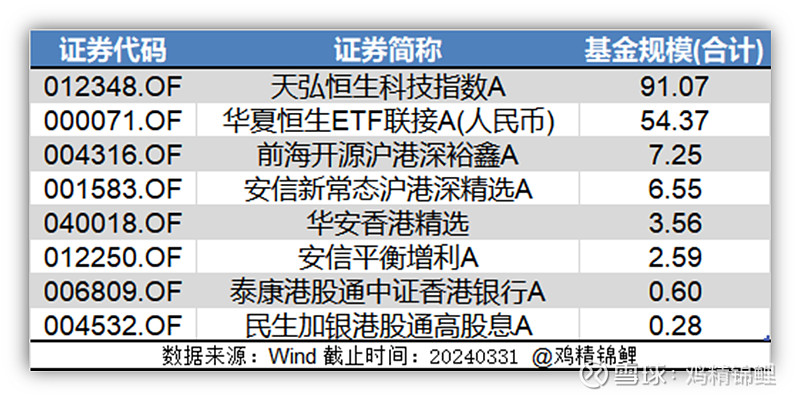

港股仓位

8只基金中,有4只为被动指数型基金,分别是泰康港股通中证香港银行A、民生加银港股通高股息A、华夏恒生ETF联接A、天弘恒生科技指数A。

另外4只为主动管理基金,其中华安香港精选为QDII基金,过去一年华安香港精选在配置上,也配置了港股市场没有的先进制程企业如TSM(台积电),目前仍是该基金第一重仓股。

从仓位上看,安信新常态沪港深精选A和安信平衡增利并不能归于港股基金的分类,因为这两个基金绝对仓位在A股,而且这两只基金在合同上也约束了港股的投资上限。

安信新常态沪港深精选是我的重要持仓,配置港股主要是基金经理从价值比较的角度出发,相同企业中H股可能折价更多(过去安信平衡增利A有所体现),港股也有些价值资产被过度低估(安信新常态的持仓更明显),所以会配置一部分港股仓位。但不是持有不变,港股这部分价值资产贵了,依然会有被卖掉的情况。

不过安信平衡增利的股票仓位并不高,合同规定股票仓位15%-65%,其中港股仓位不能超过股票仓位的50%,所以看到张翼飞总之前的仓位基本都是顶着上限去配,去年表现受地产产业链标的的拖累,但今年翼飞总在结构上做了微调,今年的业绩贡献中,港股仓位功不可没。

另外在配置上,与他其他产品不同的是,在安信平衡增利中,张翼飞用转债替代了纯债,股票投资策略则是一贯的,自下而上选择大盘价值的股票。

安信新常态沪港深

关于袁玮,和安信新常态沪港深精选,我去年也撰文分享过。有兴趣详细了解的朋友麻烦传送一下。

轻轻一点马上跳转:解开大家对袁玮的偏见-安信新常态股票

目前行业配置上,继续保持均衡,并在一些行业上继续灵活交易,家电、港股红利资产和央国企背景的地产股对今年的业绩均有不错的贡献。

在分享另外两只港股主动基金之前,我想先展示一下这8只基金过去的业绩表现。

近2年回报和近3年回报,前海开源沪港深裕鑫排在了8只基金第一位。

不仅如此,我筛选了2023年年报港股仓位大于60%,2023年半年报港股仓位大于60%的基金,一共筛选出249只基金中(包含A/C份额)。

前海开源沪港深裕鑫今年回报以20.31%排在第21位,近3年回报以19.34%排在第一位。同期恒生指数的涨跌幅为-35.38%。249只基金中近3年回报最差的那只主题型基金为-63.66%,最差的主动型基金为62.75%。

前海开源沪港深裕鑫在2020年3季度经过改造,2020年4季度开始以投资港股市场为主,目前以优选央国企业为投资标的,整体投资策略与鲍无可的景顺长城国企价值类似;我在去年分享的文章中,对王霞的产品思路变化和投资框架作了大篇幅的介绍,目前王霞仍以该策略为主。所有有兴趣的可以进行阅读:

轻轻一点马上跳转:港股并不只有高成长,聊聊擅长把握核心资产的王霞

目前该基金是我投资港股的底仓型基金,长期高仓位,波动适中。

王霞的超额收益主要来自于自上而下的行业配置,在控制风险的前提下才会去选择弹性较大的个股来提高业绩弹性,同时在面对较大风险的时候,敢于果断下降仓位规避风险。

王霞在选股的时候把控制风险放在了第一位,首先是公司治理是否健全,其次是公司过往经营的稳定性,再次是考虑财务的安全性,最后才是公司运营成长的前景。

另外一个很有意思的迹象,就是王霞的持仓是等权分配的,选出最好的30只标的,等权分配,有点类似沪港深价值30策略的感觉。

华安香港精选是一只非常老牌的基金,这只产品在港股2021年2月见顶之前的反弹中取得了非常优秀的成绩,目前产品投资策略以哑铃策略为主,近一年来加大了对高股息资产的配置,在今年取得还算不错的投资表现。

目前持仓上,一季报披露股票仓位为91.82%,其中87.83%港股、6.98中国台湾和5.19%美股。其中中国台湾和美股都是与AI相关的成长资产,前十大重仓股主要以上游资源品和公共事业两个价值板块为主。

该基金的管理主要以苏圻涵总为主,但是过去在成长端有所侧重,导致去年的业绩不太理想,2023年回报率为-15.90%,主要受科网股和创新药的拖累。今年的调整和方向还是比较成功,尽管一季度还有所承压,但2季度以来表现较好。

苏圻涵投资框架自上而下和自下而上相结合,自上而下基于对全球宏观的判断,自下而上采用Garp策略,以合理估值买成长股;在过往的管理经历中有多次成功的行业和资产选择案例。目前感觉是迫于现实情况偏配红利,基金在长期运作中会有轮动。

指数基金

4只指数基金,呈现出了截然相反的投资结果。宽基恒生指数和恒生科技指数仍在坑中,中证港股通高股息精选指数和中证香港银行投资指数今年持续走强,后者挂钩的唯一单品泰康港股通中证香港银行A近期创出了产品成立以来历史新高,但产品规模仅有0.60亿(2024-03-31),再次呼应了上文提到的。

过去投资者在高股息资产这块的指数是严重低配的。

指数基金的配置在专业上对投资者的要求会更高,如果择时错误,被套住的时间可能会非常长。

但还是可以通过一些方法去参与,比如,在经历较大跌幅之后定投参与,在经历较大涨幅之后小仓位逐渐离场,亦或是在达到投资目标之后,逐步止盈。

如在今年年初恒生指数和恒生科技虽然与A股同步下跌,但表现更强,且没有跌破2022年的大底部,我在4月的调仓中,增配了小部分天弘恒生科技指数A,在这波反弹中获得不错收益。但我仓位仍然较低,理由如前文所述,右侧的条件还没有出现,但在哑铃配置上,可以逐渐调整,但需要提醒一句的是,就目前看到的数据,动作切莫过大。

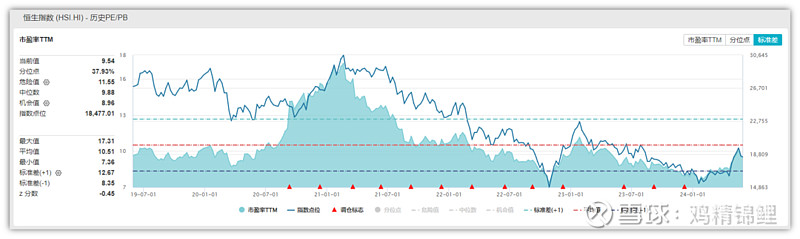

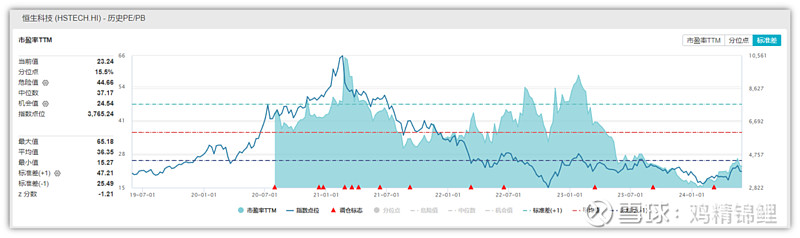

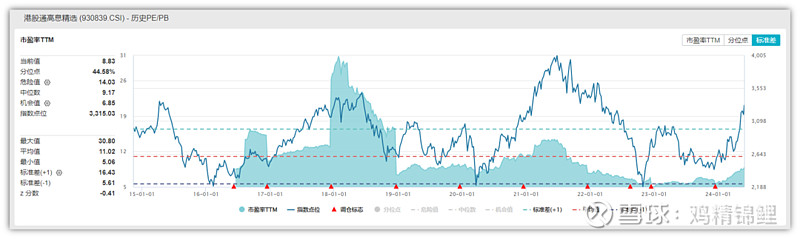

另外可以从估值分位数去判断是否可以逐渐买入,胜率和赔率高不高。

恒生指数近5年市盈率分位数:37.93%,处于平均数以下。

数据来源:wind 截止时间:2024年5月28日

恒生科技指数近5年市盈率分位数:15.5%,处于-1倍标准差以下。

数据来源:wind 截止时间:2024年5月28日

港股通高息精选指数近5年市盈率分位数:44.58%,处于1倍标准差以下。

数据来源:wind 截止时间:2024年5月28日

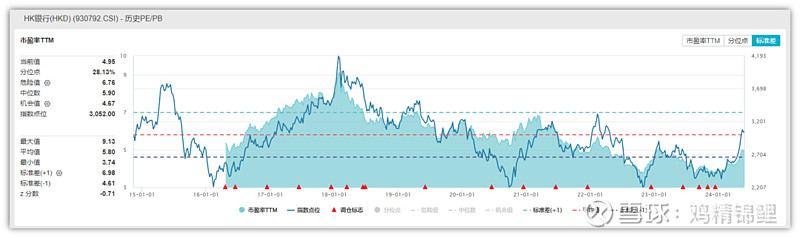

HK银行指数近5年市盈率分位数:28.13%,处于平均值以上。

数据来源:wind 截止时间:2024年5月28日

虽然没有太强的指导意义,但是显然如果恒生科技指数这里能再调整一下,未来的赔率会比另外三个指数高。

关于中证港股通高息精选指数和民生加银港股通高股息A,也可以看我近期发布的文章。

轻轻一点马上跳转:中证港股通高股息精选指数:高股息和成长兼具的红利指数

轻轻一点马上跳转:简析民生加银港股通高股息基金

04

哑铃策略基金组合分享

本次测评8只基金,从类型上可以说非常均衡。

有高股息类型的指数、有底仓型的价值基金、有Garp策略的轮动型基金、也有成长高弹性高波动的宽基。

刚好可以搭成一个哑铃型的基金组合,于是,我尝试不择时,等权分配权重进行回测。(本来希望从2021年2月开始回测,但因为安信平衡增利成立时间较晚,所以回测开始时间是2021年12月16日)

图1:组合内基金等权分布

数据来源:wind、自建基金投研系统 截止时间:2024年5月28日

图2:回测数据展示(业绩比较基准:35%沪深300+65%恒生指数)

今年以来回报:16.25%

区间回报:4.04%

年化收益率:1.67%

基准收益:-21.2%

最大回撤:26.51%

年化波动率:19.69%

超额收益:29.69%

数据来源:wind、自建基金投研系统 截止时间:2024年5月28日

在这个区间内,表现最好的泰康港股通中证香港银行A,区间收益率为31.72%;前海开源沪港深裕鑫A和安信平衡增利A回报都超过了20%。

图3:子基金表现统计

数据来源:wind、自建基金投研系统 截止时间:2024年5月28日

图4:子基金净值走势

数据来源:wind、自建基金投研系统 截止时间:2024年5月28日

图5:子基金相关性

数据来源:wind、自建基金投研系统 截止时间:2024年5月28日

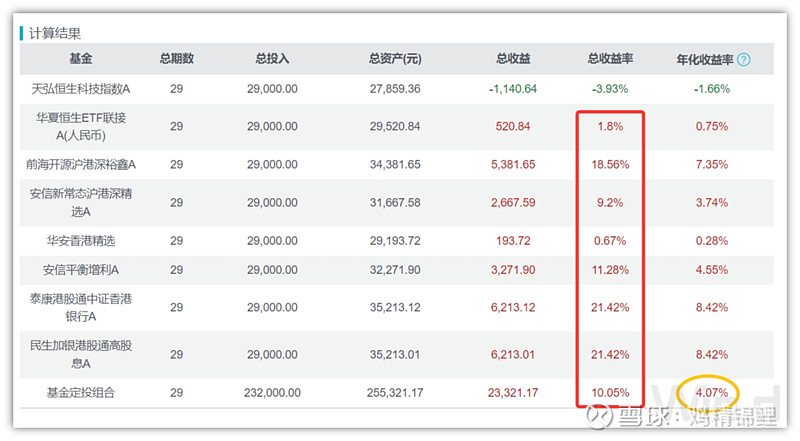

如果是以定投的方式参与呢?收益如何。

我同样做了一组回测:

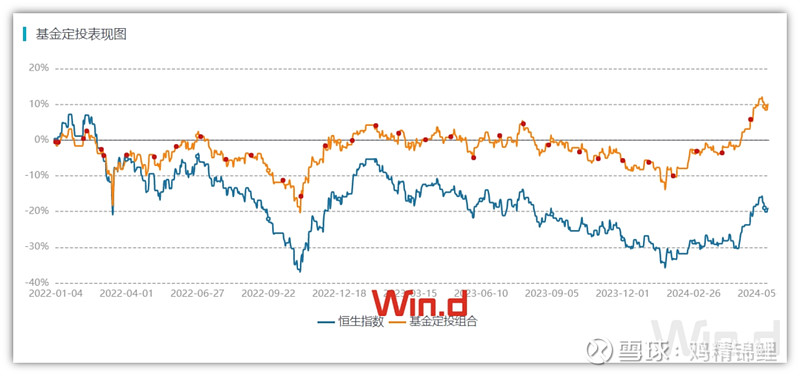

可以看到,如果是配合定投的操作,那么截至5月28日,持仓中子基金大多数处于盈利状态,而组合的年化收益率也由1.67%提升至4.07%。

图:每月等权定投

数据来源:wind 截止时间:2024年5月28日

图:组合定投曲线展示

数据来源:wind 截止时间:2024年5月28日

港股市场对于大部分投资者而言仍难以接受,但如我开篇所讲,港股是家庭金融资产配置中的一环,就红利资产而言,港股的红利资产是A股红利资产的重要补充。而随着政策的不断出台和潜在的复苏空间,恒生科技指数的赔率也在逐渐提高。

把多种风格的资产糅合在一起,可以提升整个投资组合的收益来源,也可以进一步降低组合的波动和回撤。当然,这个市场还是有着很强的不确定性,那么定投就是一个非常适合现在想要进入港股市场的投资者去执行的投资策略。

如果恰好对未来充满信心,那不妨将成长资产比例提高一点,将红利资产比例降低一些。

……

本文涉及基金介绍详细文章链接:

轻轻一点马上跳转:解开大家对袁玮的偏见-安信新常态股票

轻轻一点马上跳转:港股并不只有高成长,聊聊擅长把握核心资产的王霞

轻轻一点马上跳转:中证港股通高股息精选指数:高股息和成长兼具的红利指数

轻轻一点马上跳转:简析民生加银港股通高股息基金

……

全文完,求赞,在看。

风险提示:基金投资有风险,投资需谨慎。文中数据均出自wind、朝阳永续等公开权威平台,部分数据展示取自基金公开披露的报告和材料,请谨慎区分和甄别。