本文关于茅台,关于 $中国建材(03323)$ 和 $中国海洋石油(00883)$

之前纵向对比了$中国海洋石油(00883)$ 低油价的时期也能通过0库存,保持强大的现金流,因此有底气,在油价低迷的2016年,每股净利润0.01元的时候,照样分红两次,总共分红0.37港元,分的是赚的37倍。我现在来横向对比一下,中海油和中石油的现金流能力

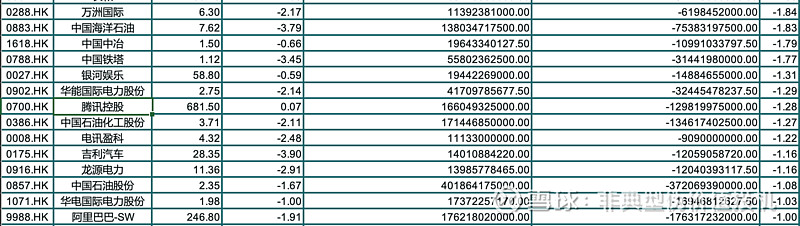

粗略一看,中石油也是一台赚钱机器,2019年,中石油的创造的现金流也高达3500多亿人民币。匹配它的市值,也很强大了。但我们要看,为了这3500多亿人民币的现金流,中石油需要付出多大的代价?

巴菲特曾经说过一种价值陷阱,要保持明天的现金持续流入,今天必须不断的设备投资,最后股东没有赚到现金,赚到的是一堆生产机器,而机器一旦落后了,折旧起来价值远远低于想象。从利润表上,就是这种持续高投资的公司,总会有庞大折旧支出,利润很难释放。

大家可以看到,2019年中海油的资本性支出753亿港元,获取的经营性现金1380亿港元。而中国石油虽然经营性现金流高达4000亿,但是却要支出3700亿的投资支出,以保证它在行业内的地位,从而稳定未来的现金流。

仔细去分析这些投资的流向,更让人对中国石油望而却步,

首先是为了稳定一些老字号油田。比如说,大庆油田1959年开始产油,实现了5000万吨稳产27年,4000万吨稳产12年,这是油田的奇迹。能够保持稳产的前提,就是持续不断的进行巨额资本投入,更细致的勘探,高压水的注入,各种刁钻角度的打井技术,目的把每一个石头缝里的石油都榨取出来。很大程度上,这种油田,能源安全的考虑,更超过为股东创造价值。

其次是,中石油在中下游石化产业也有巨额的资本开支,改革永远不停步,石化行业也在改革的背景下,不断向民营和外资开放。这几年,石油,石化都面临着来自民营企业和外企恐怖的产能竞争。石油的中下游石化行业有严重的产能过剩风险。我这里不多谈了。恒力石化,荣盛石化的股东可以多留意下。

下面,我想举几个极端例子,来让大家看看,好的收股息生意模式有多么恐怖。

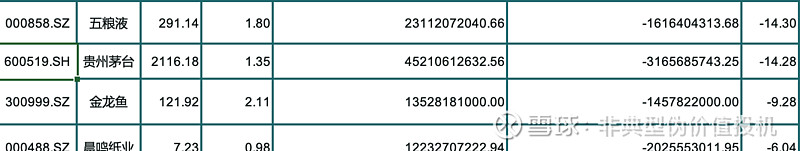

还是2019年的数据,茅台创造了450亿人民币的现金流。而茅台为了保持,甚至还能让这个现金有所增长,只需要投资31亿人民币。同样的,创造了231亿现金流的五粮液也能只需要持续投资16亿。这种投入产出比,堪称恐怖。所以市场给茅台和五粮液高一点的市盈率也是合理的。只是目前,我个人认为,可能为了450亿现金流,每年10%左右的增长率,付出2.5万亿的成本,性价比好像低了一点。我个人还是觉得除了企业好坏,估值也是关键因素。

再看另一种模式,可能大家在第一张表格里也见到了腾讯,阿里巴巴,这种成长公司,不能简单来对比贵州茅台。因为它的高投入是为了获取未来更大的现金流。以腾讯为例,比较当期现金流和投资支出,就不是很恰当,我们把时钟拨回去5年,看看2015年,

腾讯的经营性现金流当年只有450亿,投资支出却高达636亿,看上去入不敷出。然而到了2020年,腾讯的经营性现金流预计超过1800亿。比较2015年的636亿的现金流投入和2020年的1800亿现金流的产出,显得就效率不低了。给高一点估值,也很合理。但我也谨慎的表示一下,获取1800亿的现金流收入和不算太高的增速,付出7万亿的代价,性价比有一点点低。

有没有高性价比的选择?这就是本文的最后的结论了。这也是一个开放性的问题,大家也可以说自己的心中的标的。

我觉得,按照当前的价格,茅台的爱好者,可以考虑配置一点中海油,中海油有石化双雄的高成本油田保底,因为中国不可能全靠进口石油。这确保了无论油价多低它都能始终保持较好盈利(2020年上半年,中海油桶成本25美元)。事实上2020年上半年,石油石化都巨亏,海油还是逆势获得了100亿的利润。这个利润这个水分可以说很干了,未来几年疫情过去,需求增长,原油价格稳中有升。中国的人均能源消耗,石油天然气消耗和国际水平还有很大差距,和资源匮乏国家日本比,也只有65%。中国原油对外依存度近80%。这两点保证了还有在未来相当长时间的需求稳定。也就是现金流和分红稳定。因此海油获得不低于贵州茅台净利润增长,问题不大。股息也能同步增长,不失为保守型投资者的优质选择。

而腾讯的投资者,则可以考虑一下中国建材。从当期的投入产出来说,中国建材貌似是建材股里性价比比较低的。比如,建材股里最不思进取的,亚洲水泥,2019年的资本投资才2.42亿,而它得到的经营性现金流高达54亿。仅仅从这个角度来看,卖水泥,甚至比卖酒还要暴利。我们再拿一个建材行业的好学生,华润水泥来说,它投资流出26亿,经营性现金净流入112亿。中国建材的资本性现金流出达297亿,获取现金流,707亿港元。

如果按照茅台,亚洲水泥的模型来套中国建材,那中国建材只算优秀,离恐怖印钞机的标准还有点距离,但是如果用腾讯的模型来分析,会发现,建材股里,只有中国建材在妥善地运用水泥极为优秀的现金流,为股东创造未来更丰厚的现金流回报。要知道,水泥的需求,已经达峰,目前处在高原平台,水泥需求在10年以后,往下一个平台的概率不小,因此必须要找到新的增长曲线。

中建材的资本支出只有一半用于水泥的维持再生产和产能升级换代,事实上这方面的投资已经进入尾声。中国建材真正高资本性投入的,都是一片片蓝海。很多子公司早就是中国第一,目标世界第一的独角兽型企业了。从生意模式来看,中国建材就非常像是腾讯,用游戏产生的稳定的现金流持续不断进行新蓝海的投资。中国建材也是用水泥,石膏板,玻纤的稳定现金流,不断投资蓝海(碳纤,玻纤,药用玻璃,光伏玻璃,风机叶片)和巩固原有的产业护城河(如骨料一体化,低碳水泥工程,提高环保标准)。

概括来说,喜欢茅台那样,躺着拿股息的,中海油值得你选择。喜欢腾讯那样,用今天的高投入,换一个好未来的,可以选建材。还想多说几句建材,事实上,从2007年开始,一直到2018年,中国建材的资本投入,持续高于净现金流,一直是依靠举债进行超高强度的投资,从2018年开始,企业已经进入了一个非常良性的发展阶段,已经能兼顾适当分红,未来发展和降低负债,实在是成长型投资的最佳阶段。