我知道很多朋友关注我是通过会计@发发发发发发发发a 那里过来的。

因为会计分享了我的一个组合,恰巧最近时间这个组合表现还不错,这里聊一聊这个组合,以及聊一聊一些朋友可能感兴趣的事情。

所有投资,本质上就是一句话,承担风险,获取收益。

这句话换个解释就是,你的收益,大多可以解释为你承担风险后的补偿。

所以,与大多数散户不同,散户们只喜欢谈论收益,尤其是高收益,但是,对于专业投资者,你应该非常警惕高收益,因为阿尔法很难获得,大多数人获得高收益最直接的办法就是加杠杆,或者单一化某个风险敞口。

当你发现某一高收益,你的本能反应应该是后者而不是前者。

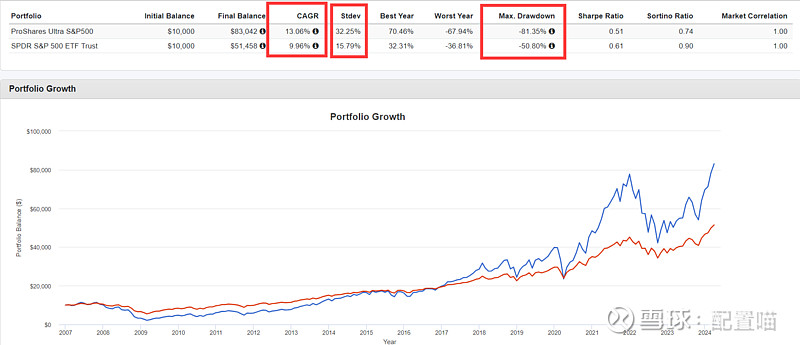

说文字还是不直接,举例子,想要跑赢标普500最简单的方式什么?

持有$标普500 2X做多-ProShares(SSO)$ ,也就是说给标普500上2倍杠杆。

你获得超过标普500收益的原因是你放大了你的风险,风险是双向的,由于标普500过去稳定上涨,所以整体看起来轻松超越,但是如果下跌呢?

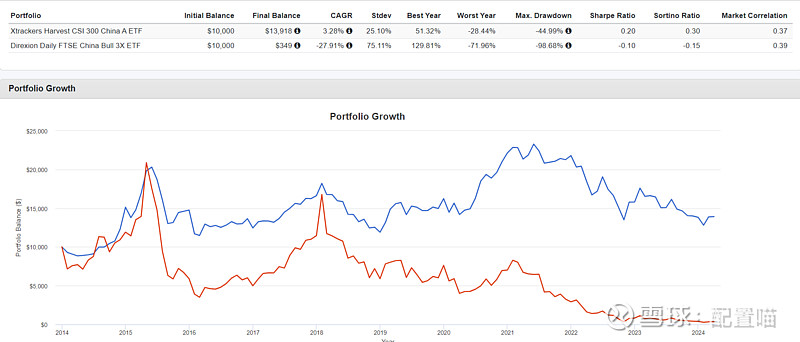

这是负面例子,YINN是三倍做多A股,相对于沪深300,已经快跌没了。

回到我的组合。

20%BRK.B 20%RSBT 20%RSST 10%BTAL,10%GDE,10%SPQ,5%BITO,5%PFIX

这是原始组合,由于BITO很多人无法买,所以会计把BITO去掉换成了10%PFIX。

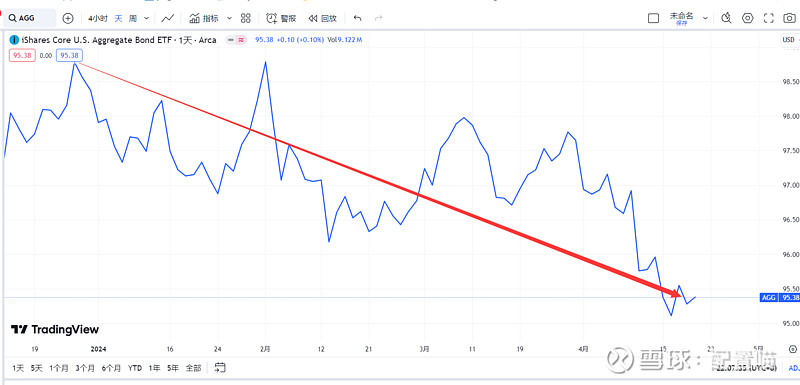

这个组合最近超额收益的一个主要原因是,原版组合可以看成一个美债中性组合,而会计改后的组合变成了美债做空组合。

RSBT这个资产本质上等于20%AGG+20%DBMF.

我们可以把AGG(美债)与PFIX做一下风险平价。

大概是4.5比1的关系,也就是说,做多1个单位的PFIX等于做空4.5个单位的AGG。

那么10%PFIX加上20%的AGG等于做空25%的AGG。

当然,由于PFIX具备正凸性,所以并不能简单这么加减,但是整体大概是这么个状态。

所以,会计的组合就变成了做空25%AGG组合。

而恰巧美债今年的表现并不好,所以,这部分仓位产生了超额收益。

但是同样,如果美债表现恢复,组合可能也会产生超额亏损。

当初设计这个组合主要的底层风险是,我对美债并不看好,所以设计的是美债中性策略,对于普通人来说,如果不想要这个负敞口,可以还是持有5%PFIX,把BITO换成5%CAOS,后者是一个尾部对冲ETF,主要对冲尾部极端风险。

最后再解释一下,这个组合的目的是,长期承担更少的风险获得与基准(标普500)差不多的收益,不增加风险的情况下跑赢标普500本身就是一个非常难的事情,海外90%以上的机构都无法做到,所以,大家最好也别指望一个简单的组合可以轻松做到。

但是这个组合的好处是,比单一的标普500更遍历,可能更适应多变的未来。