通过一个组合,聊一聊大家可能感兴趣的事情。

当前很多我认识的朋友,都有一种心态,我叫做英伟达焦虑症。简单说,就是看着英伟达股票每天狂飙,没有持仓的人想进去,持仓的人又不知道什么时候出来,两头都焦虑。

这里有一个简单的组合,因为英伟达本质上是AI的铲子企业,那么我选择了三只全部是AI铲子逻辑的企业,并且每一只都在各自的行业下几乎绝对垄断。

生产光刻机的ASML,生产晶圆的台积电,以及生产芯片的英伟达,三者平均持有,占50%仓位。

另一侧,持有一家奇怪的公司,$Texas Pacific Land(TPL)$ ,占50%仓位,每年平衡一下。

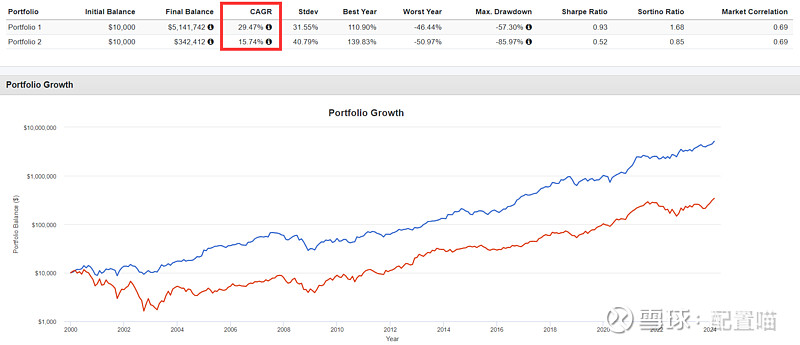

回测数据如下:

组合过去的年化收益将近30%,作为对比,组合二为单独持有英伟达。

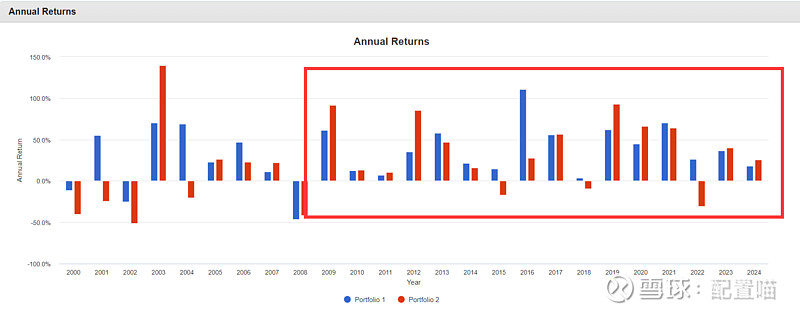

具体每年表现上,可以看到,08年金融危机之后,组合一每年都取得正收益,无一年亏损。

当然,写组合不是目的,目的是聊一聊逻辑。

为什么我把08年金融危机之后单独拿出来说,因为08年金融危机有很多大的现实意义。

08年金融危机是如何产生的,估计大家都看过各种书籍报告,这里就不赘述了。但是你要明白一个道理,08年前与08年后对美联储来说是非常明显的分水岭,08年金融危机之所以惨烈,一个客观原因是,美联储行动太慢,也就是说,在当时美联储对是否救市,是有道德风险焦虑的。因为在信用货币时代,美联储几乎就是全能的神,而其强行救市本质上就是一种免费的对冲期权,这背后意味着鼓励企业非正常冒险,最后有人擦屁股。所以08年美联储之所以行动慢,主要就是考虑这个。而08年之后,美联储已经完全没有焦虑,每一次出问题,都立刻全力以赴,比如2000年疫情期间,我们看到利率迅速的拉到底。

聊这么多美联储,对组合有什么意义吗?

今天的AI为什么如此之火,客观讲,整个AI的基础技术到了一个可规模实现的节点,但是还有更多的原因是,全球政府都在努力的推动AI发展,以美国举例就是拜登三大法案之一的芯片法案,直接补贴芯片AI.

而且我们当前都清楚,AI是下一次推动生产力发展的技术主力。所以市场中以英伟达代表的AI股票在疯涨。

那么,风险在哪里?

这里面的主要风险是,对于宏观来说,通胀是主要风险,通胀就是这个样子,钱多东西少就会通胀,随着美国财政的各种法案的大幅支出,当前通胀也开始有了抬头的迹象,约束AI资本支出。另一个风险是衰退风险,也就是说AI并没有给实体经济注入足够的能量,AI亢奋过后,整体经济下滑。

上面聊美联储我们总结了一个结论,现在的经济是被高度呵护以及可控的,当出现上述各种情况,美联储虽然嘴硬,但是行动上从不缺席,会第一时间介入。

这时,TPL出现了,这家企业几乎是美股中最神奇的企业。

首先,TPL无法用任何价值投资的方式估值。TPL甚至都无法被称为一个企业。历史上TPL的出现只有一个目的,为了还债。上世纪TPL的上游企业破产后,把旗下的一大片土地装到TPL里,目的就是卖掉这些土地或者租出去,还债权者的钱。

TPL本质上就是一大片的土地,有多大的,即使历史上卖了一些出去,当前依然有80万英亩,也即是480万亩。大概有一个半上海那么大。

为什么说TPL无法用任何价值投资方式估值呢?虽然TPL有一大片的土地,但是土地上面树都不长,大部分沙漠地带,只有非常矮的灌木丛。在历史上,曾经只有一帮牧牛佬愿意租这种地方牧牛。

但是幸运女神的齿轮在悄悄的转动,随着页岩油技术的大力发展,大家发现,这片土地下面正好是二叠纪盆地的页岩油产区,几乎有美国乃至于全球最好的页岩油资源。

一夜之间,TPL等于拥有了一个半上海这么大的油桶。但没有人知道,具体有多少油。

TPL也不自己挖油,而是把这种特许经营权交给油企,油企挖出来一桶,就提成大约八分之一。你可能无法想象,这么大一片地的企业,只有92个员工,大部分是会计,因为TPL自己啥也不干,几乎就是老天爷赏饭吃。

所以,影响TPL估值的主要有两点,第一,油价格,这个好理解,油越贵,提成越多。也就是通胀越高,TPL越快乐。第二,油的储备,这是一个玄学。没有人知道TPL有多少油,这么大一片面积,根本勘探不过来,但是有两个标准可以方便判断油储备,第一油越贵,储备越多。因为页岩油的开采成本与油价挂钩,油便宜的时候,就开采那些容易开采的,随着油价上涨,那些不容易开采的也会由于价格优势而被开采。第二,利率越低,储备越多。高利率下,油企需要考虑勘探的资金成本,低利率下,就没有这个顾虑。

总结一下,TPL由于自己几乎啥也不干,躺着赚钱,当前没有任何债务,企业根本无视实体经济是繁荣还是衰退,即使关门100年,也不影响任何土地下的石油储备。所以,TPL的估值几乎完全跟着宏观力量走,越通胀越快乐。而前文叙述过,美联储当前对衰退的干预是没有任何约束的,只要衰退,就一定会降息。而TPL越降息越快乐。

这与AI几乎完美契合,AI的通胀风险与衰退风险全部被TPL对冲掉。

剩下来的,就是各自在行业垄断内的超额收益,表现为回测数据就是四倍于标普500的收益。

最后,还是要提醒一下,回测不代表未来,回测具有显著的后视镜行为。组合只为说明逻辑。

还有一些风险是没有考虑的,比如TPL过去一年大跌的一个主要原因是管理层与股东打官司。