先来看案例,以下为本人虚拟的案例:

三年过去了,上述投资人的年化收益率到底是如何呢?

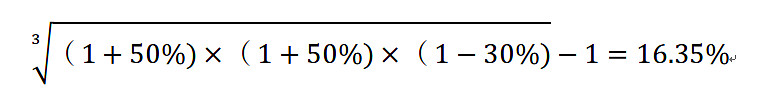

先来说第一种算法,即时间加权收益率。这种法子最简单,就是我们最常用的复利计算法:

年收益16.35%,看上去还是不错的表现。但是如果我们细看资金就会发现很奇怪了,连续三年总共投入了800元,但是三年后只剩下了717.5元,明明亏了82.5元,怎么反而算下来还是很高的年收益呢?其实,这就是时间加权收益率的缺陷所在,它并不考虑实际资金的流入流出,也不考虑账户真实赚钱与否,而只考虑流入后的复合收益。

你也许会问,那么扯淡的算法有什么用!

当然有用,对于那些对于资金流入流出身不由己的人,最是有用了——比如公募私募的基金经理——他们替人管理资金,所以无论投资者是申购还是赎回,都不是他们能够控制的,所以他们只需要对资金流入后的收益负责——所以你看到的基金回报率,都是用时间加权收益率。

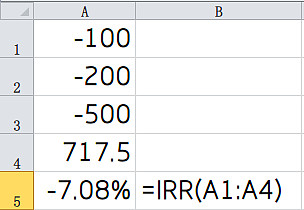

但是,如果是一个个人投资者,那么情况就不同了。对于个人投资者,何时追加何时撤资完全由自己决定,选择在第二年末大额追加500元资金然后承受30%的亏损显然是一个失误——这恰恰是很多人在上证指数6000点高位时所作的。在这种情况下,就得改用资金加权收益率来计算了。其实资金加权收益率计算很简单,就是IRR(内部收益率)计算方法,以常见的Excel表格为例:

在A1到A4单元格依次输入历年的现金流,前三年因为是投入,所以要添加负号。然后在A5中输入B5单元格显示的公式,回车后就会得到-7.08%的答案,这就是用资金加权收益率计算后得到的结果,这是与我们实际亏钱的结果相一致的。

在学术研究上,常常会对比计算一个公募基金的时间加权收益率和资金加权收益率,绝大多数情况下后者是低于前者的——这就意味着基金的持有人总体而言不是选择了在高位申购就是选择在低位赎回——也就是说在择时上是错误的。从上面的例子中我们也可以看到,虚拟案例中的当事人,择时上的错误是导致资金实际亏损的罪魁祸首。