接上一篇分析,本文分析下三家企业的资本回报情况

下面的分析中,个别指标是依据管理用资产负债表计算的,因为这样更科学一些。关于管理用资产负债表,参见网页链接,当然,略过也不太影响阅读。

从2015到2019年,天能动力的净资产收益率R0E均高于20%,并且是逐年提高,2019年达到27%的水平,根本不像是处在一个趋于成熟停止增长的行业。 同期,骆驼股份的净资产收益率最高为2015年的14%,近三年稳定在9.5%上下。南都电源的净资产收益率最高为2016年的9.83%,最低为2018年的1.98%,2019年为4.13%。

从ROE看,天能是优秀的水平,骆驼是及格的水平,南都是不及格的。在上篇中,分析了这三家铅酸为主的企业营收情况,发现三家的营收增速放缓,其中天能与骆驼由于市场占有率较高,主要受行业空间的影响,南都在各个市场均未占到较高的份额是竞争力问题导致。并分析了三家企业的毛利情况,只有天能的毛利是不断上升的,其余两家毛利下降。反映了天能的行业竞争格局更好一些,一是二轮铅酸市场,天能与超威占据了85%以上的市场份额,由于渠道壁垒,其他企业很难进入了,两家没必要死掐了。二是天能主要市场是替换市场,具有TO C 的属性,300元的一块电池,如果能提价5元,毛利就提高了1.6%,就从15.3%提高到16.9%,而净利率就从5.6%提高到6.8%,相当于净利润增加21%。相信大家去换电池的时候,不会感觉到5元钱的变化。这个毛利提高的过程一直在进行中,并且很大概率能进行下去。

二轮铅酸市场,在15年之前是混战阶段,行业技术门槛不高,环保要求也不高,各家企业大打价格战抢市场,14年达到了顶点,天能全年亏损,超威动力则微利几千万。残酷的价格战叠加环保要求提高,淘汰了大量的企业,15年之后行业格局逐渐清晰,形成双寡头的模式。死掐没什么必要性了。格力与美的也在掐,但都会有合理的利润率,实际上会有默契。格力的净利率从10年前的7%开始上升,近几年稳定13%左右;美的的净利率从10年前的5%开始上升,近几年在9%左右。在09年之前,两家公司的净利率在5%以下徘徊了很长时间。而天能的净利率还不到6%,还有很大的提升空间,并且天能的产品生命周期更短,一块电池用两三年左右就要更换,而空调冰箱要用很多年。空调、冰箱行业,还有个老三海尔,二轮铅酸没有老三的影子。当然,二轮铅酸行业空间有限了,并且面临锂电的替代的不确定性,所以,其估值一直上不去,这个下一篇文章再分析。

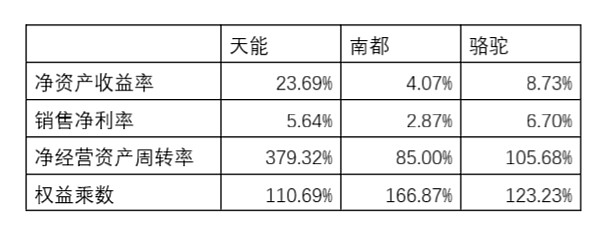

下面对ROE进行分解,找到关键影响因素:

注1:表中的净资产收益率是按期末权益计算的,目的是方便进行杜邦分析。上面文本中对三家企业ROE的叙述是按平均权益计算的。

注2:表中的分析是按管理用报表进行的。

通过上表的数据可以看出,南都全面掉队,用最高财务杠杆取得了最低的净资产收益率,前文分析过,南都没有在任何一个市场取得优势地位。天能与骆驼的净资产收益率差异,主要由净经营资产周转率导致。

天能的经营资产总额约180亿,销售收入306亿,这一块贡献的周转率大概是1.7左右。但天能的无息负债有接近100亿,资本投入(有息加权益)只有80亿,资产中有多一半是无息负债支撑的,是用别人的钱做生意的,这一块贡献的周转率是2.23左右,两者相乘,达到了惊人的3.79。再看骆驼股份,经营资产总额约106亿,销售额90亿,这一块贡献周转率0.85,无息负债21亿,贡献周转率1.24,两者相乘为1.05。

大白话表达就是两个原因。

首先,天能每投入1元(权益加有息负债),就能吸收1.23元的无息负债,形成2.23元的经营资产;骆驼股份每投入1元钱,就能吸收0.24元的无息负债,形成1.24元的经营资产,天能免费利用别人的钱做生意的本领远高于骆驼,这点导致天能只需用很少的投入就能获得较大产出。天能的经营资产180亿左右,应付及预收款等有84亿,306亿的销售额,年末应收账款及票据只有27亿。反观骆驼,经营资产106亿,应付及预收只有13亿,90亿的销售额,年末应收账款及票据就达到了20亿。

其次,天能每1元的经营资产会带来1.7元的销售收入,而骆驼每1元经营资产带来0.85元的销售收入。天能每1元的营运资产,带来的销售收入是骆驼的两倍。在营运资产的构成上,天能的固定资产占比约为30%,而骆驼为23%。固定资产是能形成有效产能的。这是原因之一。原因之二是产能利用率,天能没有具体数据,但根据以前的调研录音等资料,管理层说他们一直生产不赢,也就是说一直是接近满产状态。骆驼的产能是2900万KVAH,每块电池按12V70A计算,一年可产电池3450万块,骆驼2019年的销量是2800万块,显然没有达到满产。

需要说明的是:天能的账面现金54亿,可以认为有大量现金冗余,去掉一部分也是不会影响生产的;骆驼的账面现金7.8亿。如果天能把冗余现金分掉,还会继续提高周转率,只不过企业还要发展,还要扩张,那么搞没必要了。

经过这个比较,得出以下结论:三家企业,天能的资本回报远远胜出。胜出的原因高周转,高周转的原因一是高效率,无效资产少,产能利用率高。二是无偿占用资金的能力强,实际上体现的是企业在产业链中的地位比较强势。

天能的痛点在于销售收入增长空间有限了,但毛利率提升进而提高净利率,提高利润的过程正在进行中,并且很有希望继续进行下去。从各个角度看,天能都具有格力电器的特征。比如占用资金方面,比如超高的ROE,比如强有力的渠道,比如行业地位。这一切都是TO C 的属性加产品力带来的, 306亿的销售,应收减预收,只被下游占用了10亿资金,如果是TO B为主,这是不可能的。实际上,天能的应收主要是电动车企业的,也就是B端,天能的预收主要是经销商的,也就是C端。天能80%的销售都是经销商渠道。经销商被占用了资金还是愿意卖天能的产品,说明其产品力是可以的,卖天能的产品还是能赚钱的,否则经销商早跑光了。

骆驼股份的痛点也差不多,如果想提高ROE,个人认为关键点在于替换市场的份额还有产品升级,新车配套市场空间有限了,并且TO B的生意,会占用较多资金。替换市场份额据最新数据,已达到29%,还不算高,有进一步上升的空间,提高替换市场的占有率,对铅回收业务也有好处,回收渠道与销售渠道应该是可以共用的。另外,产品升级,比如48V的电池,比如售价更高的AGM电池。(未完待续) $天能动力(00819)$ $骆驼股份(SH601311)$