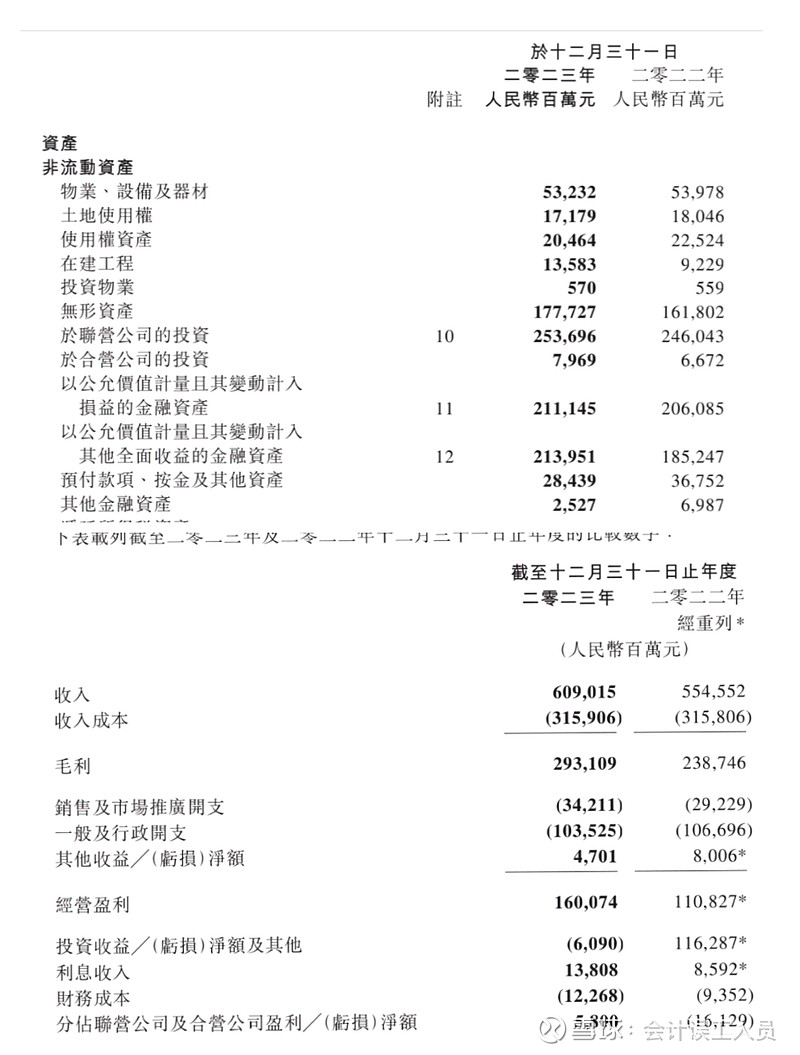

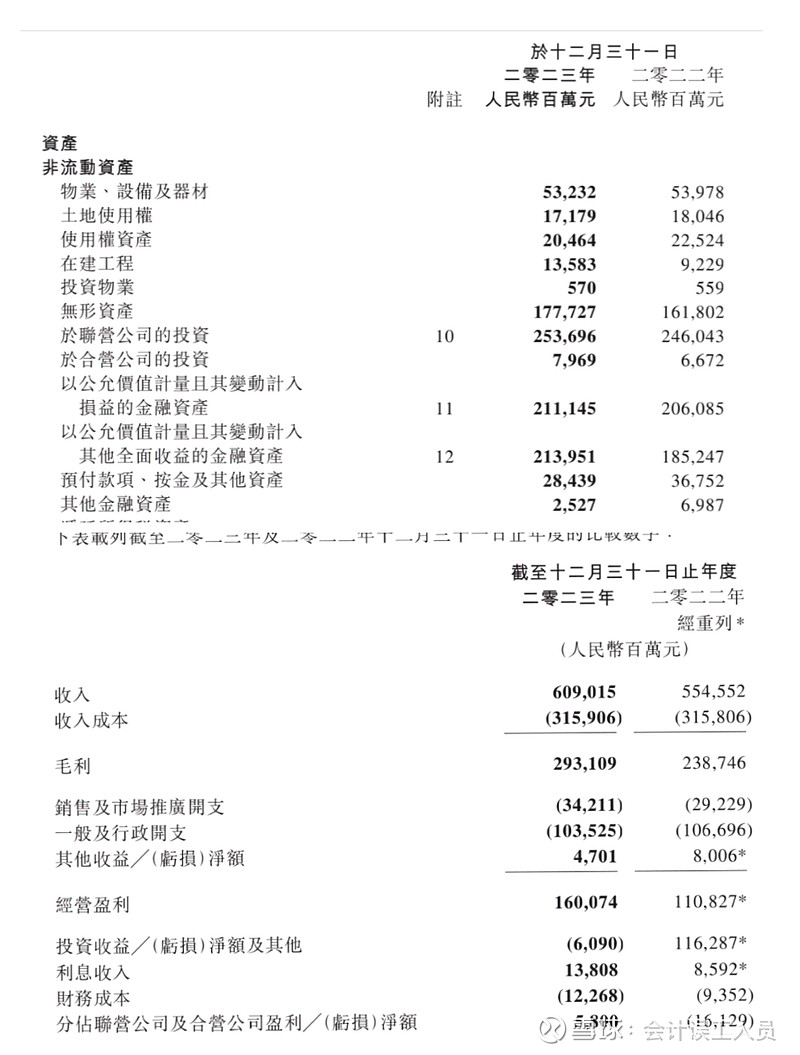

我看2023年末腾讯的投资包括关联,合营,和公允价值加入的合计8500亿左右,我不知是否这些投资的收益全部多少?正常这些投资8000亿能每年带来多少利润和股息?未来这些投资的价值如何变化?

我注意到“投资收益”大起大落,2022年1163亿,2023年-60.9亿,身边没电脑没查到,不知是不是那8500亿的投资收益的多少比例进入这个科目了?

首先投资的8500亿价值的可以说是投资的成本为主,虽然也有市价计量的,但还是成本计量6000多亿为主……

我看到不少人包括您提出按投资金额8000亿X1.5=12000亿的价格,拿我的思考和疑问有几点:

1)请问这项面8000多亿的投资一年能带来多少利润和股息现金流?

我问这个问题的逻辑是,账面成本可能是虚的,只有每年的能获取的对应权益利润和权益的股息现金流才是真正的价值。这个价格我个人认为大概给10倍市盈率差不多了,除非是如日冲天的投资品种。

2)如果公司没有卖这些“投资”的计划,那么我们散户就不能那样单独把8000多亿“投资”拉出来计算它的价值,

3)如果公司有卖这些“投资”的计划,那么我们散户可以单独对8000多亿“投资”拉出来计算它的价值真实年收益利润和股息现金流的10倍计算?同时应该按资产比例分摊对应的债务特别是有息负债等按比例分摊到这些投资下面。而且,腾讯是全公司的利润表的业绩应该减去8000亿的投资带来的收益,毕竟你要单独计算这部分资产的价值,就得分配对应比例的负债,和按市场可变现的价值或年投资利润的10倍以内计算价值。

因为我看到很多人直接按投资额8000多亿单独拆出来计算它的价值,甚至8000亿X1.5=12000亿,我认为如果不能市场类似股票兑现了,就按每年权益利润的10倍,或每年的股息20倍之类计算。而不应该按沉没成本去计算。

以上这只是我个人的思考。

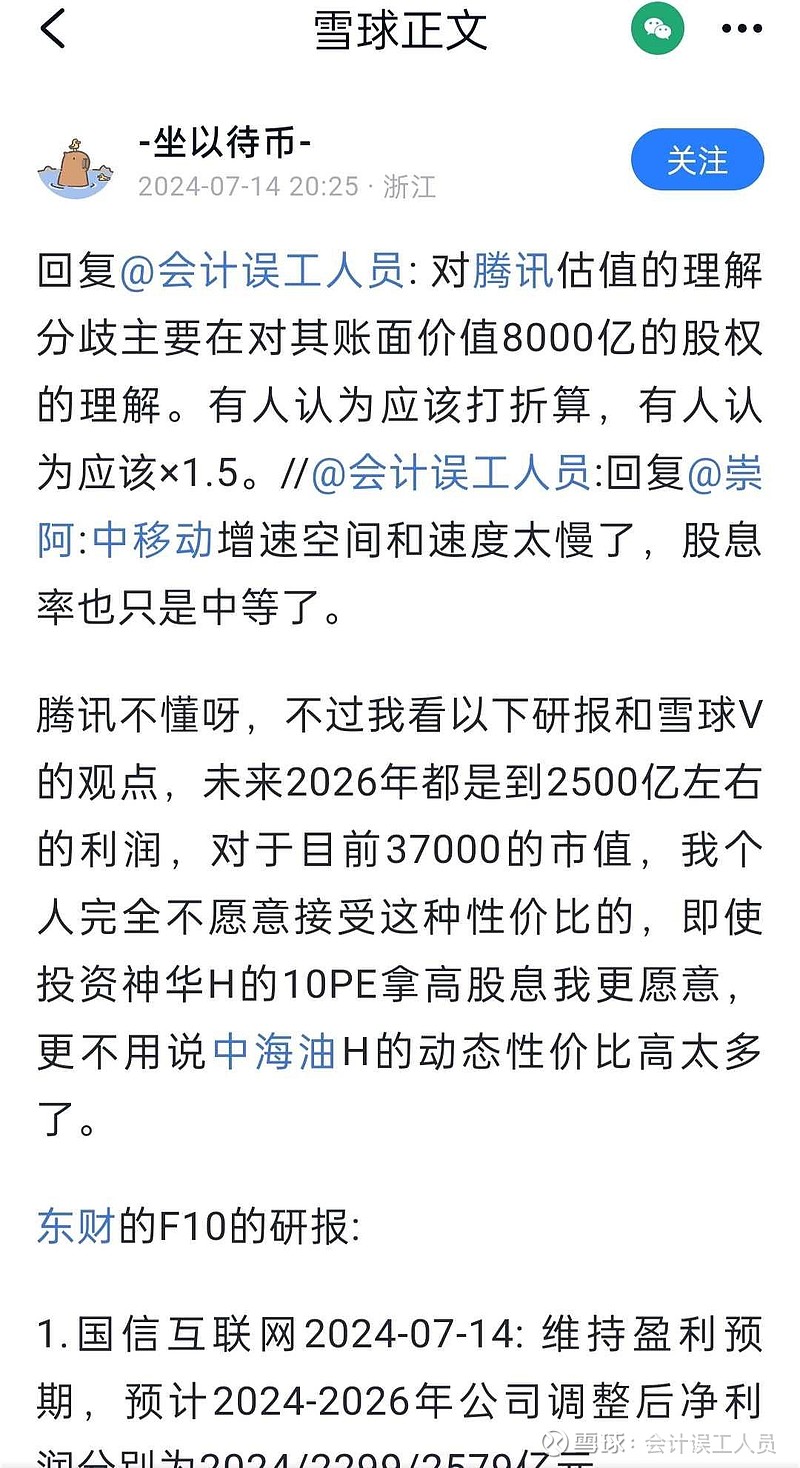

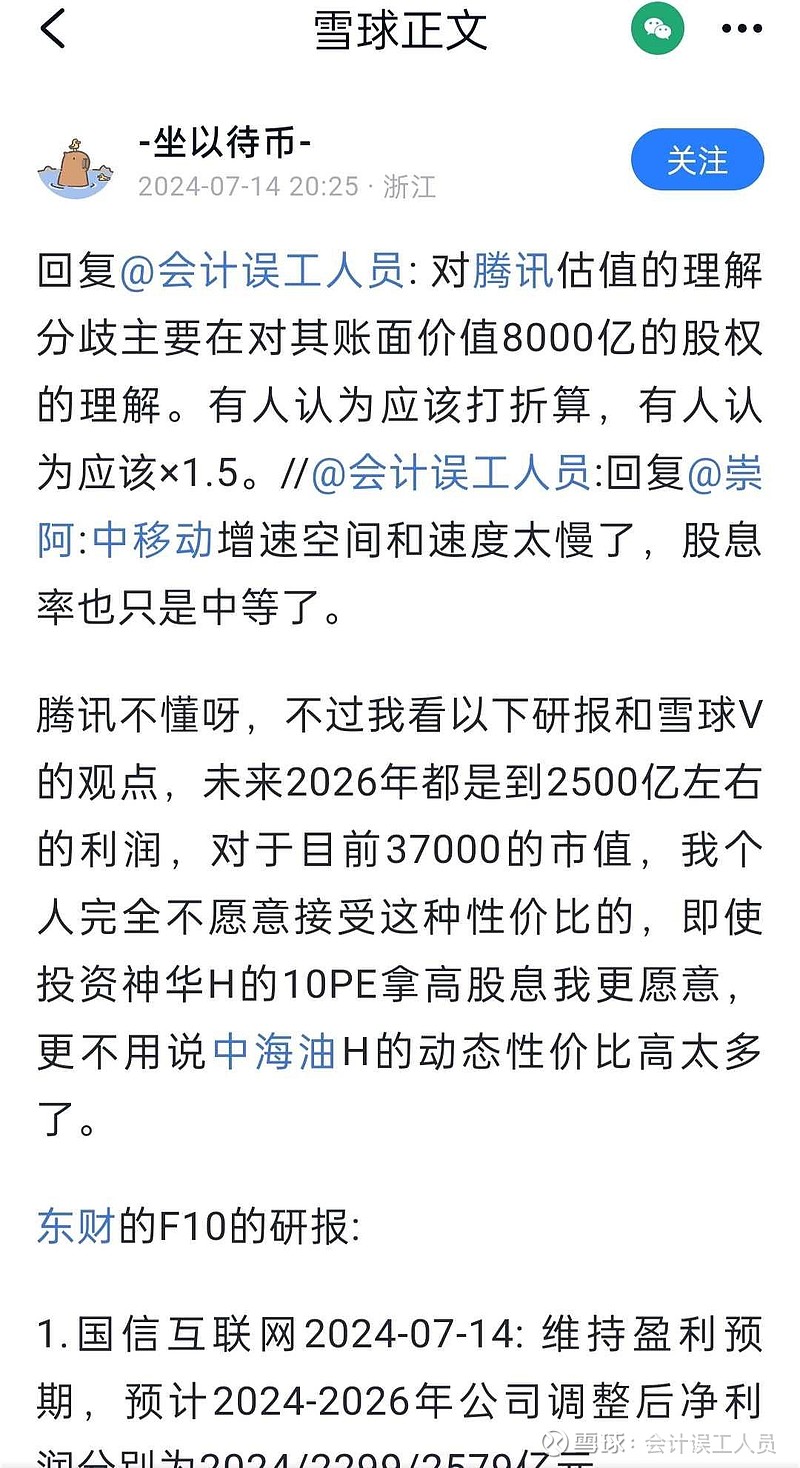

精彩讨论

AKaT07-14 23:242021和2022年的投资收益大增一年是因为卖京东,一年是因为卖美团,都是拿来分红给股东,都是卖出才确认,所以正常都只看非国际的利润(再加一些调整如股权增发激励)或者现金流。腾讯持有的大部分已上市投资资产的波动都不计入平时的利润,只有卖出确认时如美团京东才会有比较大影响。从长期来看,腾讯的投资大部分的收益都不错,美团、京东、PDD还有supercell、epic games之类的,当然也有亏损百分比很高的(腾讯买的A股亏损比例还挺多的),但那部分实际绝对值都很少,印象中总体是超10+%年化。但是从某个角度来看,这也有可能是“运气”,刚好碰上10年互联网的高速发展,依着自己的地位投到几个巨头,便能把总体投资收益率拉高。

而近几年除了兑现利润以外,也已经开始减少对外投资了,原因是多方面的:投资回报降低、找不到好的项目、或者是觉得自己的股票更值得投资,所以腾讯开始回购+分红,从这个角度看,腾讯在股东回报方面在中国互联网公司中可以说是top1了。其实也像巴菲特所说的大意:能找到有足够好的机会,当然留下利润去投资好,所以伯克希尔不分红。

如果要给现在持有的投资资产估值,按照上面我认为的过去可能因为“运气”、互联网的发展速度而取得的高收益率,再结合未来较为“悲观”的经济情况,和腾讯比较本分的入账形式,就按账面的8000多亿甚至打折算会更理性一点,而不是*1.2或者*1.5。

会计误工人员今天 10:10非常感谢朋友

这个腾讯的投资清单非常赞

来年再会可期07-14 23:40其实我觉得没必要那么麻烦,虽说看非标没错,但是很多人直接剔除投资资产去算pe我觉得这样反而错了,毕竟我们买入的话,对应部分的市值也是实打实出了钱的。现在的腾讯说白了就是一个分红加回购几乎100%分红率,中期增速可以看大概到8-10%的公司。目前的价位我认为是略微低估的,当然海油更低估,我两个都有,海油更多。

NT_CLANNAD25分钟前全世界只有一个巴菲特的公司,投资能力给溢价,其他都要折价。其他没有任何一家投资为主的上市公司能经得起时间考验。腾讯如果只投两家公司,pdd和jd。那么我觉得更好。但是他喜欢分散,芒格说,大部分时候这个不叫diversification,而是worsification。而且腾讯扎堆娱乐,影音,游戏,互联网,这种很虚的行业,很容易支付高溢价买垃圾公司。再加上这么多公司,马化腾能看的过来才有鬼。。之前复星也是,投了一堆大健康,大娱乐,不但投资标的分散,连投资经理都拿去分散,芒格看了直摇头。

全部讨论

2021和2022年的投资收益大增一年是因为卖京东,一年是因为卖美团,都是拿来分红给股东,都是卖出才确认,所以正常都只看非国际的利润(再加一些调整如股权增发激励)或者现金流。腾讯持有的大部分已上市投资资产的波动都不计入平时的利润,只有卖出确认时如美团京东才会有比较大影响。从长期来看,腾讯的投资大部分的收益都不错,美团、京东、PDD还有supercell、epic games之类的,当然也有亏损百分比很高的(腾讯买的A股亏损比例还挺多的),但那部分实际绝对值都很少,印象中总体是超10+%年化。但是从某个角度来看,这也有可能是“运气”,刚好碰上10年互联网的高速发展,依着自己的地位投到几个巨头,便能把总体投资收益率拉高。

而近几年除了兑现利润以外,也已经开始减少对外投资了,原因是多方面的:投资回报降低、找不到好的项目、或者是觉得自己的股票更值得投资,所以腾讯开始回购+分红,从这个角度看,腾讯在股东回报方面在中国互联网公司中可以说是top1了。其实也像巴菲特所说的大意:能找到有足够好的机会,当然留下利润去投资好,所以伯克希尔不分红。

如果要给现在持有的投资资产估值,按照上面我认为的过去可能因为“运气”、互联网的发展速度而取得的高收益率,再结合未来较为“悲观”的经济情况,和腾讯比较本分的入账形式,就按账面的8000多亿甚至打折算会更理性一点,而不是*1.2或者*1.5。

打个折算好了,算未分配利润的一部分吧?预计未来可以分红给股东:参考之前分配美团和京东股票

这个类似于ex cash市值的类推。个人认为考虑到腾讯的优势在于通过社交链接各个平台,一概去除投资收益不妥,至少要把有协同效应和没有的分开。

其实我觉得没必要那么麻烦,虽说看非标没错,但是很多人直接剔除投资资产去算pe我觉得这样反而错了,毕竟我们买入的话,对应部分的市值也是实打实出了钱的。现在的腾讯说白了就是一个分红加回购几乎100%分红率,中期增速可以看大概到8-10%的公司。目前的价位我认为是略微低估的,当然海油更低估,我两个都有,海油更多。

腾讯的投资业务比较杂,至少比伯克希尔难梳理,认为要高估得是看好腾讯的“赋能”,认为低估的是认为有些投资类似于战略投资,是服务于腾讯自家主业的(阿里可能更偏向这方面)

我没怎么看过这部分,我比较在意他的主业,腾讯已经证明不会乱花钱,注重股东回报,这就够了,所以我相信这部分投资是有价值的,比某些公司主业没做明白,还瞎搞什么光伏好多了。

同不懂腾讯,特别是一些股息投资者、深度价值投资者突然转向腾讯,实在是莫名其妙,是因为腾讯所有利润都可以用来回购因此股息更高能到4-5%还有一点点业绩上成长(至少稳定)吗?

腾讯投资者部分,雪球上大部分人是给了比较高的溢价。

我在计算企业价值EV时,长期股权投资是不像现金那样扣除的,因为其投资收益已经体现在利润表甚至现金流量表中。对短期投资,报表时点已经考虑到了市值的公允价值变动,但基于谨慎性和安全边际原则,我一般在此基础上会再打个8——9折。#理念与方法论#