可口可乐,是消费股中的王者,上个世纪,长期回报达到年15,千中无一。所以,研究它的历史,了解它几次“十年不涨”,对于投资消费股,非常有意义。

(一)

可口可乐,3次十年不涨的历史

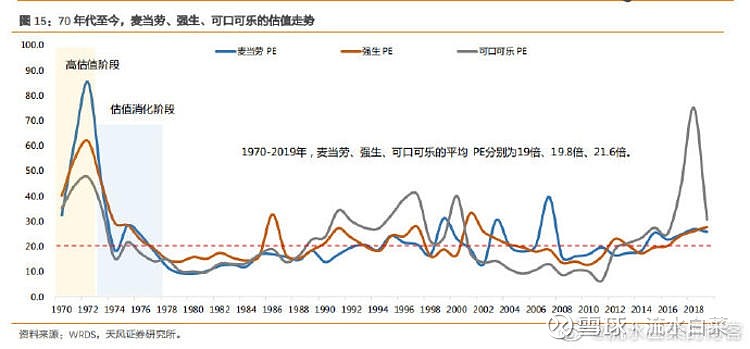

可口可乐,1980-2000 年公司市值翻了 36 倍;但1970-2000 年,市值翻了 29 倍。也就是说,70年代持有超级大牛股可口可乐,是亏本的。而如果在1973年高点买入,那么,就更郁闷了:1974年, S&P500跌了28.4%,而可口可乐市值下跌 58.1%。下跌的原因,一小部分,源于利润降低了8.8%;更大部分,源于估值下跌了54%。 70年代的可口可乐,依旧是非常好的公司,ROE长期在20-25之间。但由于宏观环境不好,社会严重滞胀,股市长期持续低迷,加上公司的经营并不出彩,多元化业务成效未达预期。毛利率、净利率、ROE 在较长时间内并没有恢复至通胀前水平,所以股价表现不佳。 20 世纪 80 年代后期,可口可乐开始大幅增长,原因是美国经济变好,股市走出超级长牛,同时,可口可乐的全球化战略和多品类战略非常十分成功。估值和盈利飙升,可口可乐股价戴维斯双击。

(二)

1988到1998,巴菲特重仓买入14.5倍市盈率的可口可乐,到1997年底时,实现了10年10倍,一个重要原因是,可口可乐PE近50倍。同期标准普尔500上涨2.93倍。可口可乐10年涨幅远超大盘涨幅,成为巴菲特极为经典的投资案例。

(三)

股价持续大幅的提升,提升了所有人的乐观情绪,包括巴菲特和芒格。 1996年,芒格预测:“可口可乐资产是1250亿美元,它的价值每年只要增长8%,2034年就能达到两万亿美元。按照芒格的预计,可口可乐维持6%销量增速,2019年应该有2875亿升的销量,但是2019年可口可乐的真实销量只有约1750亿升,为预期的60%;此外,可口可乐当时的市值只有2455亿美元,年复合增速仅有3%,远低于芒格8%的估计值。芒格不仅高估了可口可乐的销量,也高估了可口可乐作为快消品的提价能力。 10年10倍后持有可口可乐,就是10年0收益。

(四 )

芒格对于可口可乐的误判的同时,巴菲特对另外一只超级牛股,麦当劳,也发生了误判。 1996年,在麦当劳回调的第5个月,巴菲特重仓买进,但一年后,他就几乎以原价卖掉了,原因是麦当劳的销售量停止了增长。但在巴菲特卖出后不久,股价狠狠涨了1倍多,让他和芒格深感后悔,总是唠叨“少赚了10亿美元”。2003年2月,麦当劳股价跌到了他当年卖出的一半,但巴菲特却无动于衷。因为2003年1月下旬,麦当劳公布了47年来首次季度亏损,同时,因为麦当劳最大的海外市场,中国,发生了非典,然而,麦当劳却一骑绝尘,涨了7年多,涨幅达8倍。而这8倍多厚,又涨了很多很多很多,巴菲特再次错过!

(五)

可口可乐十年不涨,还有一次非常有名。那是1947年,十年不仅不涨,对可口可乐的1000美元投资,到1957年仅值620美元!而1947年对IBM的1000美元投资,至1957年值11800美元,两者达到1:19。也就是说,那十年,投资IBM的回报,比可口可乐,多了19倍。天差地别!原因很简单,就是那十年,可口可乐利润停滞增长,估值大跌。而IBM盈利高增,估值大增。

【结论】: 1、巴菲特绝大多数股票,买入的时候估值都很低,包括可口可乐,包括苹果,就是15倍左右。从过去50年的历史看,可口可乐和麦当劳的长期市盈率,也就是20倍左右。1970-2019 年,麦当劳的涨幅为 1164 倍。平均净利润增速为 16.6%;平均 ROE 18.5%。平均 PE 为 19 倍。 2、我们谈可口可乐和麦当劳,我们是忘记了还有雅芳,还有很多曾经辉煌过的衰弱甚至消失。在彼得林奇的书中做过一个对比:15年过去,雅芳的股票从160美元跌到35美元。而同一时期,麦当劳的表现非常好,股价上涨到原来的12倍。我们在投资的时候,总是以成功的公司作为指南,这是对的。但同时,我们知道,那些优秀的公司,都是大浪淘沙剩下的。 3、长期ROE高的公司,也可能长期不涨。基本面出现问题甚至会杀跌;但重新增长后,就会从戴维斯双杀,变为戴维斯双击。 4、股价预测很难,公司的中短期基本面预测,也很难。公司的发展不是线性的,你看他原先增长20%,认为未来3年年增长10%就是保守的;同时,如果看到它处于困境,就预测爬出困境需要几年的时间。 这个世界的运转,中短期看,不是线性的。 是跳跃的,是无序的,是随机的,是概率 还好,大多事情,长期看,还是有些规律和趋势

这篇文章,是我以前写的。所以不算在今年的计划内。