一,你的本金太少

增加本金的办法,请到贵司总裁办公室咨询。

二,你对投资回报率有不切实际的预期

你希望自己的年化回报率是多少?

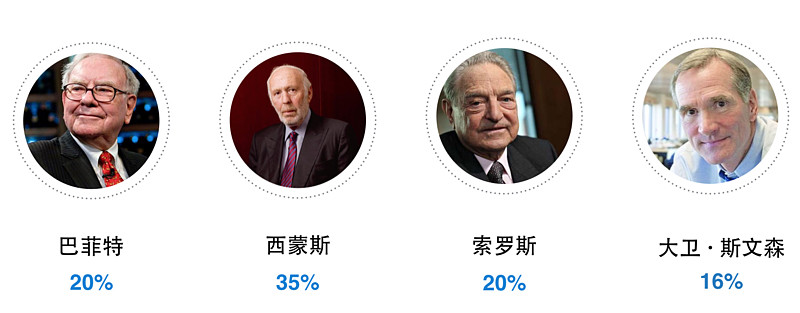

上图是四名全球顶尖的投资大师的年化回报率,你能跑赢他们吗?

如果你说能,那么有两种可能:你是一名被世界遗忘的天才;你对自己的认知与客观事实有很大偏差。

不切实际的预期往往是杯具的根源。在投资上,过高的回报预期导致的通常是频繁交易,希望抓住每一次上涨,避免每一次下跌,结果不但没有实现预期的目标,反而让交易费把本金割掉了。

归根结底,投资者长期的平均回报,很难超越投资标的的净资产回报率减去磨擦成本。上市公司的净资产回报率,中位数在8-12%。

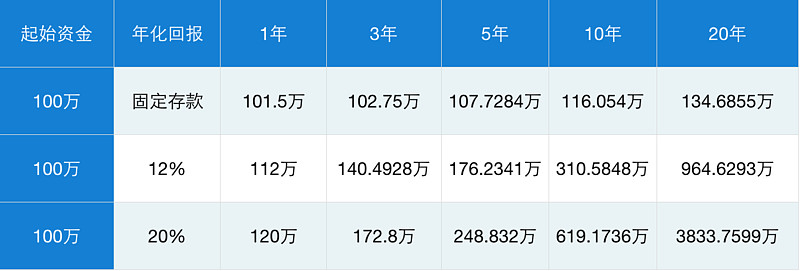

建立在现实的(不那么性感的)回报率上的投资行为有意义吗?

结论是:有!

三,你做了错误的事情

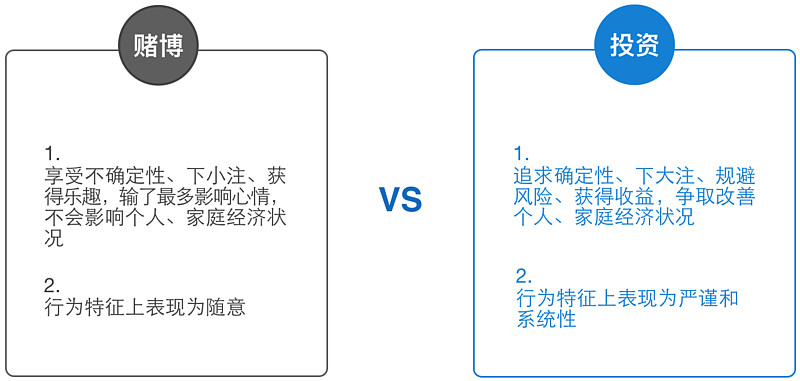

1,以为自己在投资,实际在赌博

必须承认,大多数人来到股市,本质上是为了获得乐趣,所以行为方式也更接近赌博,但是,筹码的体量一定要与行为的本质相匹配。

市场上最可笑的事情,是用投资的精力,管理赌博级的资金。

市场上最可怕的事情,是用赌博的办法,管理投资级的资金。

什么是投资级的资金?我认为超过年薪或者家庭一年的现金支出,就算得上是投资级的资金。

2,瞎子摸象式的选股

当你沉迷于“基本面研究”的时候,一定问自己两个问题:我所看到的,是不是别人也都看到了?是不是还有很多是我没有看到的?

对公司基本面的研究本质上是对商业的研究,对人的知识量、逻辑能力、思维方式独特性有极高的要求。在这方面的进取精神是值得尊敬的,但不得不承认,绝大多数人的成就都会乏善可陈,在投入有限的情况下尤其如此。

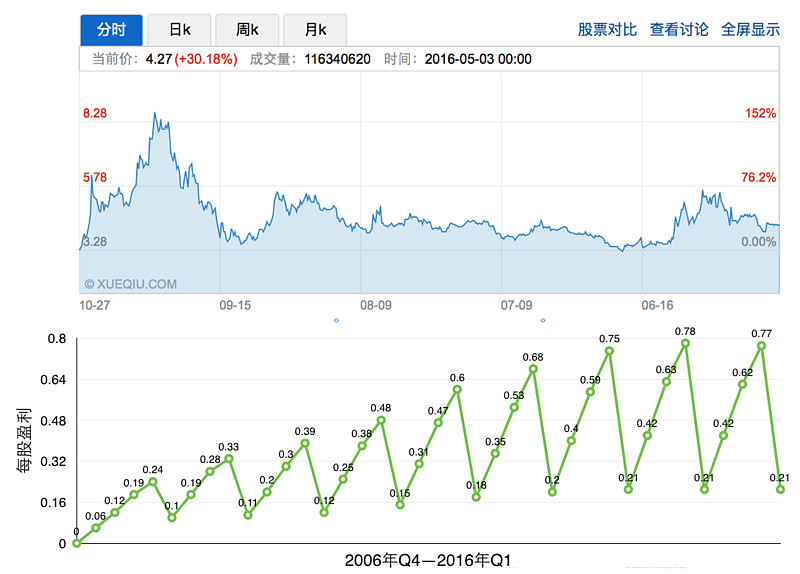

同时,注意一下“基本面”与股价的非线性关系,下图是工商银行上市以来,股价与每股盈利的变化。恕我眼拙,我暂时还没有发现这两者之间的关系。这种非线性关系也会给基本面研究带来极大的困扰。

如果没有能力选股,那么应该怎么办呢?可以用资产配置替代选股。

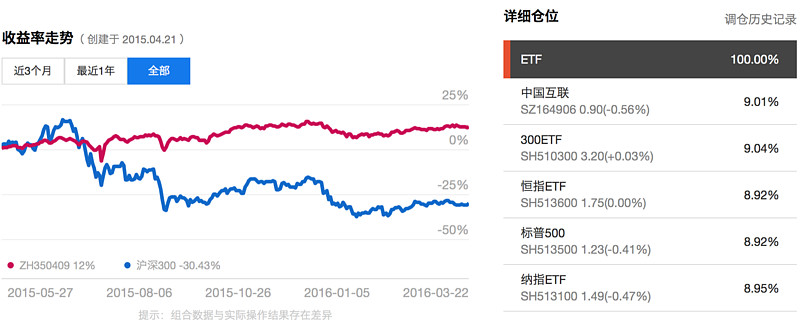

下图是一个叫 A股版全球投资(ZH350409) 的投资组合的净值。可以看出,这个组合过去一年的回报率在12%左右,波动比较小,在单一市场(中国)股指出现大幅调整的时候,表现平稳。

查询它的成份股,可以发现它涵盖了股票、债券、黄金等多个资产品类,股票种类又包括中国、美国、德国等多个市场,可以说是一个典型的大类资产配置组合。

长期来看,股票的收益要高于大部分资产,但为什么要配置其他品类的资产呢?这是因为股票的价格波动比较大,不同类的资产有非相关性,多元化配置可以在一定程度上对冲风险、平抑波动。

波动本身不是风险,但如果波动超出投资者的承受能力,却会造成实质性的损失。

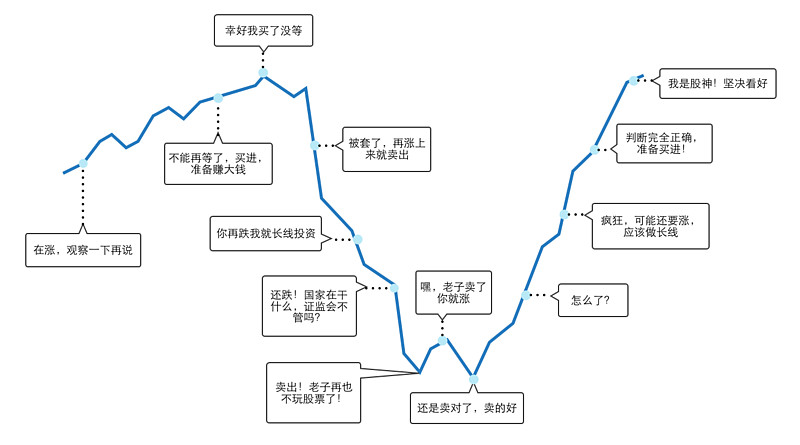

3,弄巧成拙的择时

不得不承认,大部分择时创造的是负收益。包括很多人说基金让自己赔钱,通常是一个认知误区,其实不是基金让投资者赔钱,而是自己购买、赎回基金的时机让自己赔钱,大多数人都是牛市中后期进入市场买入股票或者基金,在熊市接近触底时卖出股票或者赎回基金,这可以说是逆向择时。

熊市卖出股票、赎回基金本质上就是因为投资组合的净值波动超出了心理承受能力所致。提升对波动的承受能力,跟提升选股能力一样艰难,所以通过资产配置平抑波动是非常有必要的。

避免逆向择时的另一个办法是定投,即把可投入资金平均分配在时间轴上。

坚持定投也不容易,所以最好是让系统来帮助你,比如选择具有定投功能的基金购买渠道,每个月从工资里定期扣除,才可能长期坚持下来。

总结经验就是:对于市场上99%的玩家来说,通过提升自己的选股、择时能力获得超额收益,是一辈子都不会成功的。相反,降低自己的收益预期,明确自己的波动承受能力,通过资产配置将投资组合的净值波动控制在自己的心理承受能力之内,获得长期稳定的回报,又是可行的。

不用换美元,不用拥有境外账号,甚至不用拥有证券账号,就可以一键买入跨品类、跨市场的资产配置方案 $人民币全球投资(CSI1001)$