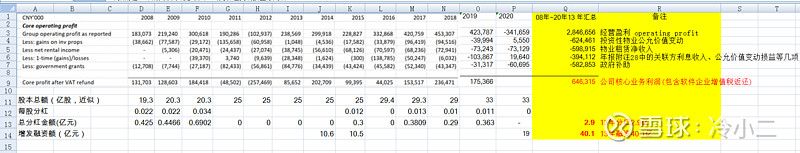

先上图贴一下金蝶从08到20年整整13年的利润情况,在这13年经营核心业务利润6.5亿,平均每年4800万,在这13年里金蝶增发融资了40.1亿,分红2.9亿,这么多年都没有交出好成绩的情况下,你能相信它可以“蝶变”成优等生?

本人港股组合从19年2月份开始持有金蝶,至2021年1月份清仓,期间获利丰厚,至于为什么清仓,乃是由于1月15号的一份盈警公告,公告内容如下:

本公司董事會(「董事會」)僅此通知本公司股東及潛在投資者,根据董事会目前所得资料及对本集团财务表现作出之初步评估,因本公司大力執行雲訂閱模式轉型戰略、主動停止銷售部分ERP軟件許可產品及加大蒼穹等雲產品研發投資,預期本集團截至二零二零年十二月三十一日止十二個月,總收入較去年同期增長約 0%至 3%,本年雲服務業務收入較去年同期增長約 43%至 48%,雲服務業務收入占總營業收入比約 54%-59%(去年同期:約 40%)。歸屬於本公司權益持有人應占虧損將介乎於约人民幣 250.00 百萬元至约人民幣 350.00 百萬元之間(去年同期盈利约人民幣 372.58 百萬元)。本集团將繼續加速执行雲訂閲模式轉型战略,管理層對未来長期發展充滿信心。

其实引起我清仓金蝶的原因是2020年的亏损,也其实不是亏损(SAAS企业亏损不是很正常么,越亏损越好),其实我心中对金蝶的云转型一直有一朵疑云。

2019年3月年报公布后,有“股坛长毛”之称的David Webb在其网站webb-site上发表文章《金蝶泡沫内情(Inside the Kingdee bubble)》,称金蝶国际(00268)是一只泡沫股,其依靠政府部门的减税、政府补贴、房地产投资收益以及有问题的关联交易来获得利润。受此影响,金蝶股价午后快速走低,最后收跌14.22%,报9.11港元,市值为300.89亿港元。金蝶官方回应David Webb称,“金蝶管理层认为,金蝶云转型战略非常正确,这几年业绩有目共睹,对未来充满信心。”

我读过David Webb的文章,觉得他的文章指出了一些问题,但是对于金蝶来说并不是致命的问题,因为金蝶从2015年开始第三次转型:从ERP到企业云服务,这次“蝶变”过程让金蝶披露的云业务收入飞速增长,云业务占总收入比例逐年升高。

金蝶一直都宣传有好几朵云:

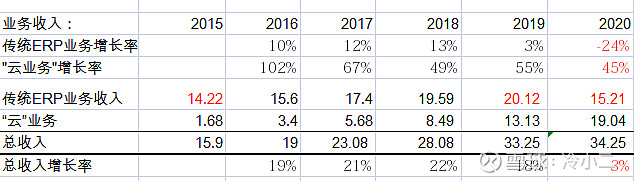

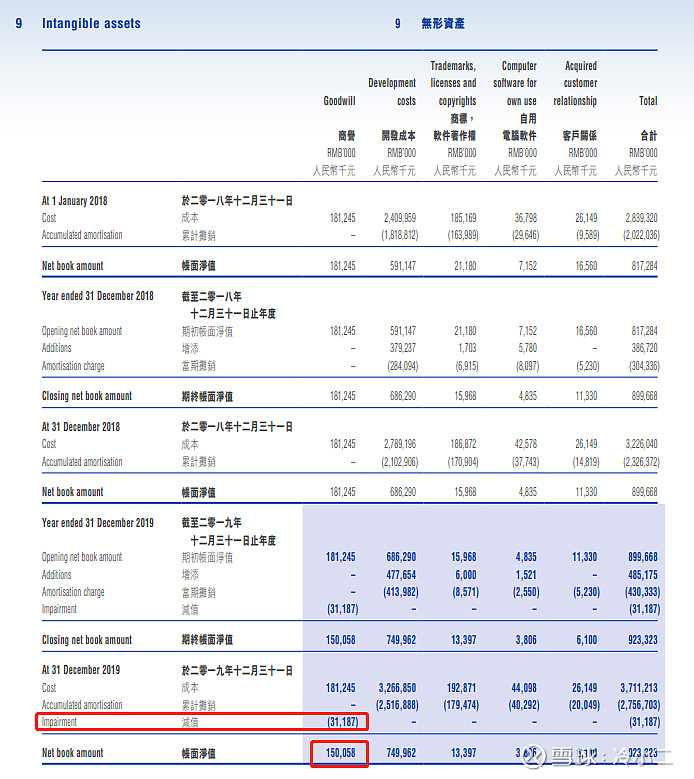

云星空(但其中40%还是私有云), 精斗云(本质上就是个小微企业的云),管易云(一个负增速的云,2019年还对收购管易云形成的商誉计提了3100万的减值,目前金蝶报表的商誉还有1.5亿),以前还有云之家,后来处置掉了,目前还是联营企业。2019年4月金蝶发布公告停止对云之家的收购,时隔不足一个月,蝶创控股与弘金投资签订终止收购协议,不再收购深圳云之家网络有限公司(以下简称“云之家”)51.73%的股权,这次收购的终止不知道与David Webb做空质疑大股东玩财计有关。2018年,金蝶推出了金蝶云·苍穹——宣传稿中说是中国首款自主可控的新一代企业级云原生PaaS平台,采用了全新的分布式架构,独创KDDM云端动态领域模型,支持云端个性化定制,帮助客户轻松用云、快速创新、持续迭代。值得一提的是,作为金蝶集团业务的战略级产品,金蝶云从SaaS切入,已于阿里云、腾讯云两大互联网巨头达成战略合作,发展成为企业的应用云;同时,金蝶已经和AWS、华为成为战略伙伴,共同开拓云市场。让我们来看一下从2015年来的金蝶的六年收入情况(信息来自港交所披露的历年年报):

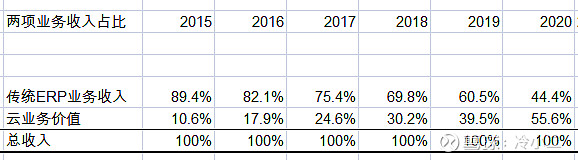

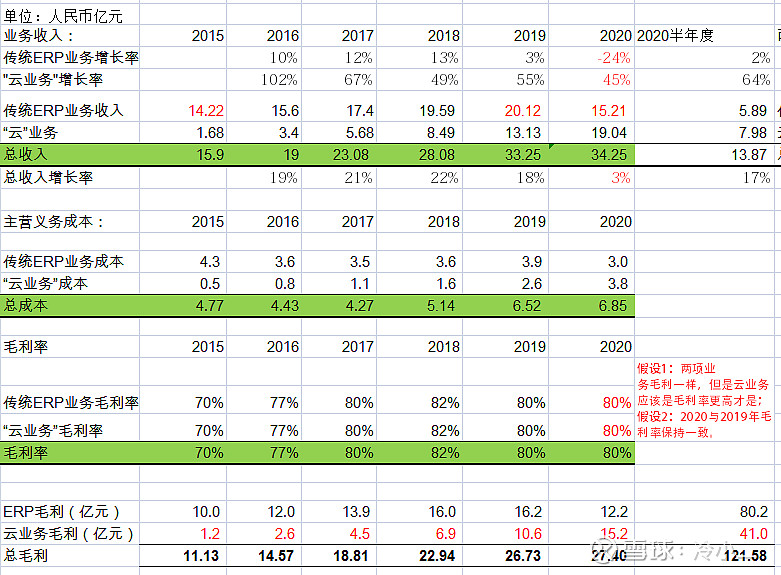

“云”业务收入增长非常亮眼,这5年来云收入平均增速64%,云收入占比从2015年的10.6%大幅提升到了2020年的55.6%,基本算是达到了2020年云收入占比60%的管理层目标。

而传统ERP业务收入增速平均增速只有2%,总收入年均增速17%主要是云收入与贡献的。

根据1月15号周五发布的2020年盈警公告,2020年传统ERP收入减少24%,云业务收入增长45%,整体收入增长率约3%。管理层对此的解释是本公司大力執行雲訂閱模式轉型戰略、主動停止銷售部分ERP軟件許可產品及加大蒼穹等雲產品研發投資,1月18号周一金蝶股价大涨14%,后面几天也是连创历史新高。

大家都知道,市场之所以给SAAS企业这么高的估值,就是因为“确定性”,SAAS产品可以锁定用户,未来用很小的成本带来未来每年丰厚的现金流,只是初期拓展客户、研发新产品都会发生非常巨额的成本,后期就是一头源源不断产生现金流的奶牛。

对于传统ERP企业成功转型SAAS的案例就是Adobe,转型初期也是财务报表难看,一是存在左右手互搏,二是订阅制的收入每年贡献值小(整个生命周期SAAS客户的贡献值远远大于传统客户的一次性许可销售收入),但是随着转型的成功,云业务收入比重的上升,公司的利润和现金流得到了极大的改善,Adobe的估值也是一飞冲天,现在的估值已经超过2000亿美金。

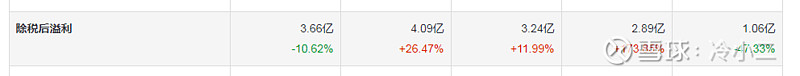

但是这种转型成功的影子却在金蝶身上没有看到,云业务收入高速增长,如果是前几年拉低整个公司利润也就算了,但是到6年后的今天,尤其是2020年,云业务收入占比已经超过了一半的时候,你反而在亏损了,真是令人百思不得其解。

云业务收入高速增长,可是经营现金流和净利润却没有享受到高增长,管理层解释说是加大蒼穹等雲產品研發投資,这一点的确是一个很好的理由,可是你家的研发投入并不是一次性进入利润表的呀,看了每年的年报,每年都有大量的研发费用是资本化到无形资产里,进而按照不超过5年【来自如下年报截图】的期限进行摊销的【A股的用友似乎都是全部费用化的】。

根据盈警公告内容,2020年云收入继续高增长,传统ERP业务却来个24%的负增长,管理层说是主動停止銷售部分ERP軟件許可產品。云业务高速增长的利润哪里去了呢?来看看公司的产品毛利:

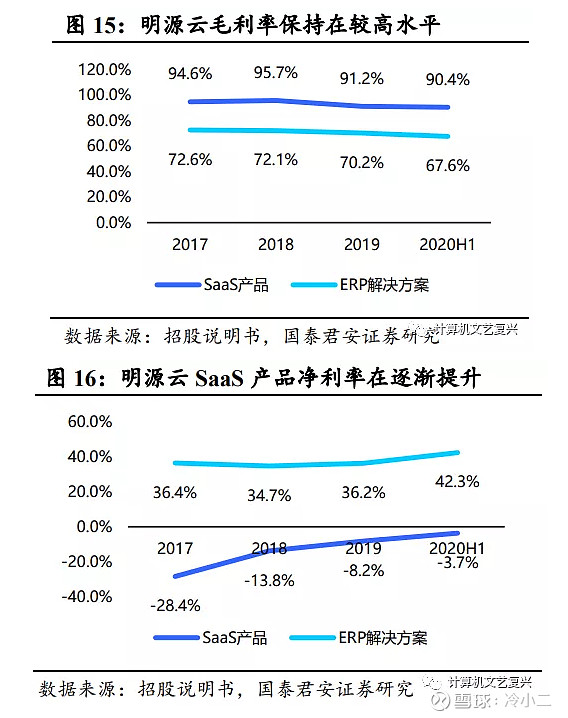

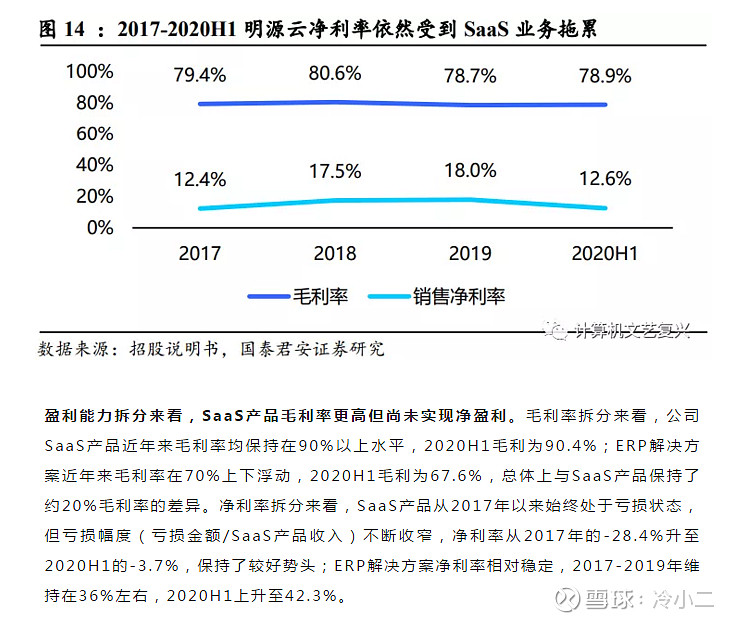

绿色字体部分是从年报中获取的数据,2015~2019年的毛利基本维持在80%左右【假设2020年也是80%的毛利】,至于云业务和传统ERP业务各自的毛利是多少,年报中是没有相关信息的,所以我就斗胆假设两个的毛利率一样吧,其实应该是云业务毛利更高才是。【可以参考入下明源云的披露,SAAS业务毛利率高达90%以上,ERP 毛利率70%上下】

云业务或SAAS业务这么值钱就是因为一次大投入,后续不断靠老客户产生现金流,所以云业务赚取的收入越来越多都是老客户贡献的,你看从2015年的云业务毛利润只有1.2亿,到2020年云业务的毛利润已经要大道15个亿,这15个亿怎么也有个8~9亿是老客户订阅收费的收入吧,这样算下来云业务的利润是应该非常可观的,按说公司的净利润和经营现金流都应该非常亮眼,为什么2020年来个大亏损?这让我百思不得其解。

有一个非常大的可能性就是公司的软件业务和所谓的云业务远没有这么高的毛利率,公司通过某些手段刻意歪曲了产品毛利率【将某些应该归属成本的费用列入其他费用,比如营销、管理等费用】,而实际上公司每产生1块钱的收入,都要投入远远超过0.2元的可变成本来支持,这就能合理解释为什么公司虽然“披露”的毛利率高,但却不见利润的疑惑。

我非常理解IT企业不能单看毛利,研发费用、管理费用、销售费用都要综合来看,因为不管这些费用是什么部门发生的,最终都是为了贡献公司的利润,好,那我们来看全口径成本。

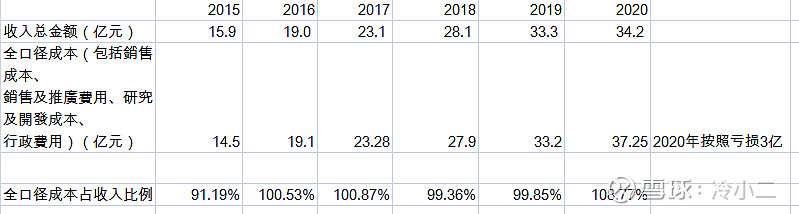

根据公司Expenses by nature的附注披露,我们看看全口径成本收入占比:

全口径成本占收入比例一直稳定在100%左右,只有2015年低于100%,所以看到这里我的疑云就更重了。

唯一合理的解释,公司所谓的云业务是有很大水分的私有云业务,这些业务的每个项目都需要投入团队去完成,去实施,没有什么规模效应,并不是投资者理解的真正的云业务,这里面即使有所谓订阅制的收入,比例也是非常小。

我甚至怀疑公司有可能是从传统ERP业务中直接挖出一块放进了云业务中,以满足投资者的预期,当然我只是怀疑,没有确凿证据。

球友可能说,人家报告是经过审计的,而且是四大,那又怎么样,公司的业务是云业务,还是传统ERP业务,谁能分的清?财务审计又不是搞业务的,怎么可能搞得清这些?香港不是加强了对上市公司的监管么,我觉得就应该让香港证监会发个问询函来让管理层详细解释到底这些云业务是什么东东。

金蝶的其他重大隐忧【随时可能暴雷】:

一、乱投资: 金蝶近些年手里可能觉得闲钱多,搞起了投资,投了不少企业,却没见什么回报回来。举例来说:

a. 2016年5月,金蝶国际斥资2.5亿元人民币收购管易云58%的股权,成为控股股东,收购后不久管易云便出现高层动荡。2017年金蝶再次購入管易雲33%已發行股份,購買對價為人民幣0.84亿元【其实2017年收购这剩余33%股权时就可以看出管易云的估值大幅降低,已经有减值迹象了。】。完成收購後,集團持有管易雲91%股份。2019年年报开始管易云收购形成的商誉开始减值,象征性的计提了3000万。剩下的1.5亿商誉估计是慢慢消化,每年减一点吧,这也是财技的一部分吧。

b. 2018年投资了一个从没听过名字的CRM服务商“纷享销客”,这笔投资花了2.5亿人民币【这笔投资在年报中计入了以公允价值计量且其变动计入损益的金融资产中,不在对联营企业投资中】。这个所谓的CRM领头羊,在市场上风评一直不太好,业务也没见起色。看来金蝶和其他投资者也被深度套住了,没办法在 2020年11月又领投了数亿。这个公司到底是干嘛的?网上搜了一下,产品口碑不好,我从来没听过这家公司的产品。不会过几年这几个亿又打了水漂吧?

c. 除了纷享销客,截至2019年底,金蝶账上有2.89亿的联营企业投资,这些总额7~8亿的投资,最后估计能看到回响的似乎不多。

二、搞起了金融业务【小贷公司放出去2.4个亿贷款,又跟中信成立了消费金融公司】,金融业务属于高度专业化的领域,很多传统的大金融机构都搞不好小微信贷,金蝶又凭什么相信自己作为一个软件企业可以搞好?

我不知道这些知名的投行在做什么分析报告,他们纷纷提高目标价的依据在哪里,反正带着这个疑云,我还是选择了清仓。