$三足鼎立(TIAA026025)$ $牛二十精选(TIAA026064)$

其实我一直对指数还是比较挑剔的,但唯独有两个我很中意,一个是消费红利,一个是红利质量。

不过红利质量更像宽基,所以更适合新手小白~

它最大的亮点倒没别的,就是历史业绩,很牛

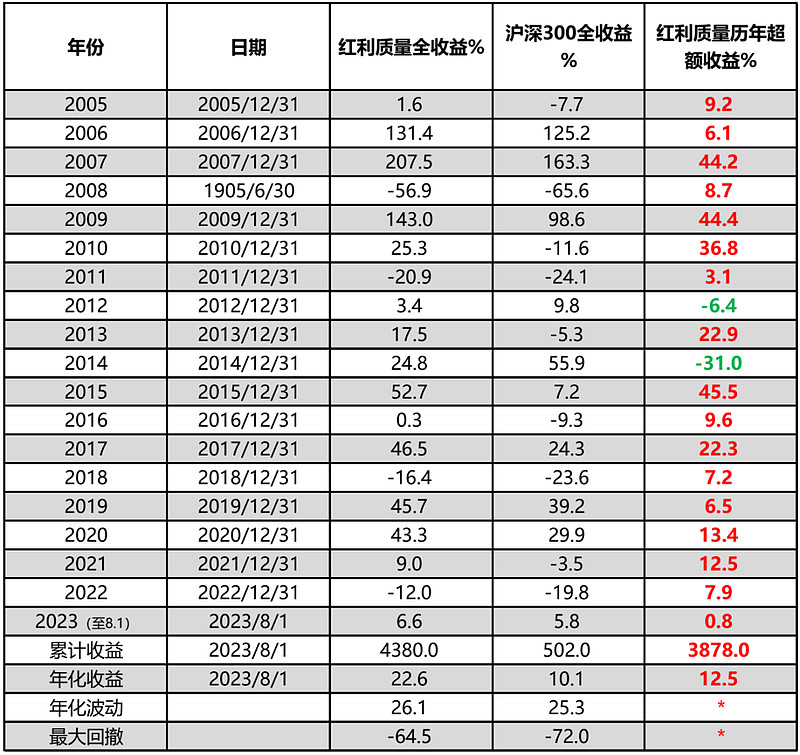

指数从2004年12月31号的基期至今,全收益(含分红)的涨幅为44倍,年化收益22.6%!而同期沪深300全收益为5倍,年化收益10.1%。

红利质量比收益的话,仅小输给消费红利,所以怎么说它也算是个小王级别的选手了~

除了收益碾压,更离谱的还是它无解的胜率,从05年到23年中间19年时间,竟然只有2年跑输沪深300指数,这真是被动基看了羞愧,主动基看了落泪

重点是它没有出现那种回测强无敌,实战见光死的尴尬局面,如下图是自指数从2020年5月21号正式发布以来的实战业绩,几乎稳定战胜沪深300。

那么问题来了,为啥这个指数它的业绩会这么强。

首先红利质量是一个纯纯的宽基型策略指数。除了它之外,A股宽基指数能达到这个业绩的,不是“寥寥无几”,而是“一个都没有”...

而且如果论夏普比率,它和消费红利比是不相上下,傲视全市场独一档的存在。

问题来了,它是有什么独门秘诀,让它可以相对300有稳定的增强,基金经理都难做到,难道它还练了邪术不成?

接下来咱们来分析下它的本质~

首先关于编制规则,这是指数获取超额收益的秘籍,小伙伴都注意看好了。

中证红利质量指数从沪深A股里选50只连续分红,股息支付率高,且具备高盈利能力特征的上市公司作为样本股。

注意,要有分红,要股息支付比例高,说明必须得利润真实,而且现金流充沛,盈利能力强,典型的好公司筛选标准。

具体要如何选股呢?得满足四重条件:

1、 现金分红总额小于净利润

解读:主要用来剔除异常分红,强如格力也只是承诺3年内每年分红总额不小于年净利润50%,但现金分红都比净利润多的话,有点太过头了,难免让人怀疑分红的目的性

2、 过去四年分红总额大于再融资总额

解读:规避那种假分红或者借钱分红的公司

3、 过去三年连续现金分红

解读:要有稳定的分红能力

4、 过去两年平均股利支付率以及过去一年股利支付率都大于20%

解读:要有较高和稳定的股利支付比率,说明分红意愿较强

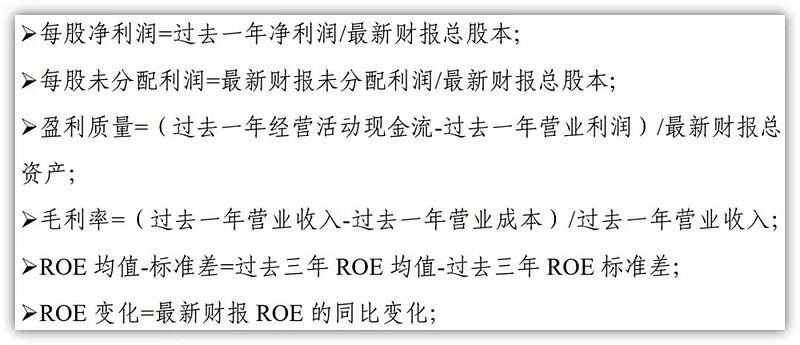

做到以上的前提条件之后,再根据六大财务指标的百分比排名,取简单加权平均值,作为股票的综合得分。

六个财务指标计算公式如下:

根据得分排名,选取得分前50的公司入选指数,最后再根据得分进行权重分配,保证每只股票权重不超过10%,然后每半年调整一次~

这么看,大家有没有发现,红利质量其实并不是一个偏红利的指数,而是侧重质量成长的指数~

因为它只是对分红有基础要求的筛选,但更看重的却是各项反映质量财务的指标。

能入选的,几乎都是经营比较稳健的公司,财务报表稍有瑕疵便会被抛弃。

而留下来的,基本都是现金流优秀,毛利率出色,ROE向上走的景气型公司。

从数据方面也能看出,红利质量的ROE高达19.1%,说明成分股确实盈利能力可以,而指数PE只有17.4倍,PB为3.33倍…

再说下持仓股情况,以目前最新的前十大持仓为例:

如果咱们去看行业属性,会发现还是消费医药最多,前十有八家!

比如医药有片仔癀、葵花药业、西藏药业、迈瑞医疗,而消费有贵州茅台,分众传媒,飞科电器,海澜之家等。

不过哈,你们会发现2023年的重仓股里面竟然有茅台,但回到2022年,大家会发现是基本没有蓝筹股的,这就是策略指数的特点。

红利质量因为财务要求严格,因此调仓变化很快,我们可以看下图,近三年的前十大权重股的变化。

21年的前十大持仓股,和20年完全不一样…

而22年的前十大持仓,也有8个和21年不同。

那这种调仓效果如何呢?

我模拟了一下,用调仓前的权重股在次年的涨幅,来对比调仓后的实际涨幅。

发现调仓前,比调仓后竟然不分伯仲,20年初的持仓,在21年是+7%的收益,而20年末调仓后,在21年是+1%的收益。

说明调仓效果短期没达预期。

不过,这两个持仓都是跑赢21年全年沪深300指数-5%的成绩。

说明指数选股能力比较强,但调仓短期效果有限。

同理,我用21年,调仓前和调仓后的方案,测算22年初到6月1号的收益,调仓后是-11.9%,调仓前,则为-17.5%,显然调仓后,更好些。

然后继续测算,用22年调仓前和调仓后的方案,测算23年到6月1号的收益,调仓后是4.98%,调仓前是4.51%,相差不大。

总之,这里可以看见,红利质量指数,并不是每次调仓,之后的方案都会比之前短期更优秀。

短期调仓效果是不如消费红利这么明显的(消费红利过去五次调仓四次成功)。

但是,红利质量的选股能力确实优秀,我们不管用20还是21、22年的持仓股去比,发现跑赢同期沪深300都是很轻松~

此外我们也可以发现一个特点,就是不管怎么调仓,红利质量的消费和医疗始终占比都是很高。

但神奇的是,这几年消费和医药表现很差,行业指数早就拉跨到天际了,可指数却依旧保持着对沪深300的超额收益。

我还关注到个细节,红利质量这类指数里,几乎很少有科技股和银行股...

为啥呢?思考了一下,我觉得还是因为科技股质量、红利率都很难达标,既要毛利率高,还要稳定分红,ROE提升,现金流,利润也得好。

我们的科技股目前能做到这些条件的很少,所以各方面一筛,那些上蹿下跳的科技股基本就没了。

而银行股则是ROE整体呈下行趋势,所以成长这块也过不了关~

总之你们会发现,消费医药是最容易入选红利质量的行业,也好理解,历来牛股都是出自这俩赛道为主...

但即便消费医药占比很多,但质量红利指数成立以来依旧表现比纯消费50和医药50要好不少。

最后总结一波吧。

红利质量指数,过去19年17年战胜了沪深300,确实是有两把刷子,但20年5月指数才发行出来,时间只检验三年,不算很长,存在后视镜风险。

不过红利质量的问世,也间接说明了A股过去围绕分红和基本面做投资策略的可行性~

咱啊,做股市投资,基本面和分红这两块,还是不能忽略的重点功课。

基民倒是相对幸福,可以直接选这类的指数基金跟踪。

目前看了下,指数跟踪的基金里,有一个华夏的场内ETF和场外的ETF联接基金,更多的就没了。

对了,那么说了红利质量是老二,大家对老大消费红利有没有兴趣?

有兴趣点赞,点赞多,我再来写老熟人消费红利。。

..........

1、今天有重大消息,美国劳伦斯伯克利国家实验室(LBNL)的计算机模拟结果显示支持LK-99为室温常压超导体,而国内的中科大也成功复刻出来了迈尔斯现象。

受此影响,今天超导体概念股狂飙,我算是写的比较早的,偷偷搞了点,结果没想到押中了,不过太少了,娱乐一下哈哈...

但有一说一,目前最大确定性还是复现案例太少,而且也只是磁化多,没看到真超导,还是再耐心等等吧,如果确实为真那卧槽要撞大发。

2、央行召开下半年工作会议,会议指出要指导商业银行依法有序调整存量个人住房贷款利率,继上次邹澜发话之后,这次是说的要指导而不是自主协商了,说明下调存量房贷利率有戏,静观后续。

3、今天没有操作,继续佛系躺平。