医药是个非常重要的行业,也是一个牛股辈出的行业,但是,医药行业的专业性太强,普通投资者,很难从业务上真正吃透。

今天,我们尝试从财务角度,分析几家药企的盈利模式和经营特征,希望能够帮助大家从宏观上理解公司,挖掘投资价值。药企很多,我们选取的是自己关注过的几家公司,包括:恒瑞医药、科伦药业、复星医药、双鹭药业、东阿阿胶。

根据理杏仁数据,上市以来5家公司的年化投资收益率分别为:26.76%、5.93%、13.71%、24.17%、18.1%。除科伦药业外,其他几家收益率都不错。

1

净资产收益率

巴菲特说,如果只能选取一个财务指标分析公司的话,他一定会选净资产收益率。作为最为价值投资者看重的投资指标,净资产收益率最能反映企业的盈利能力和运营效率。

以截至2017年底数据看,基本分成了三个梯队:

1、恒瑞医药和东阿阿胶,高位22%左右,常年保持稳定,从趋势上,东阿阿胶略有下降。

2、双鹭药业和复星医药,中位13%左右,复星医药常年稳定,双鹭是一路下滑到这里。

3、科伦药业,低位只有5%左右,2015年之前一路下滑,之后开始止跌回升,2017年6.9%。

理论上来说,如果市场估值不变,投资者的投资收益率会同企业的净资产回报率保持一致。对比,我们前面所说的上市以来年化投资收益率数据,这两个指标基本接近,特别是对于净资产收益率比较稳定的企业。

看了综合的,我们再根据杜邦公式,利用2017年数据,我们对5家公司对净资产收益率进行拆解,掰开揉碎。

净资产收益率=净利润/净资产=(净利润/营业收入)*(营业收入/总资产)*(总资产/净资产)=销售净利润率*资产周转率*权益乘数(或者说杠杆率)

恒瑞医药:

净资产收益率22.85%=销售利润率23.8%*资产周转率85.49%*杠杆率1.13

东阿阿胶:

净资产收益率22.85%=销售利润率27.73%*资产周转率66.04%*杠杆率1.25

复星医药:

净资产收益率22.85%=销售利润率19.34%*资产周转率35.06%*杠杆率2.08

双鹭药业:

净资产收益率22.85%=销售利润率42.57%*资产周转率28.66%*杠杆率1.07

科伦药业:

净资产收益率22.85%=销售利润率7.09%*资产周转率44.5%*杠杆率2.34

利用净资产收益率和拆解出来的杜邦公式,我们基本可以看出这五家公司的经营特点。

恒瑞医药:超高的资产周转率,不错的利润率,常年发挥稳定,持续高收益,当仁不让的大白马。

东阿阿胶:不错的利润率,不错的资产周转率,为公司带来了持续多年高收益率,但是,近年收益率出现下滑趋势,略有疲态。

复星医药:一般的利润率和资产周转率,相对高杠杆,表现中规中矩,利用高杠杆放大了收益率。

双鹭药业:超高的利润率,超低的资产周转率,超低的杠杆率,一个有点奇葩的组合,近年持续下滑的利润率,打压了收益率。

科伦药业:超低的利润率,说的过去的资产周转率,高杠杆,超低的利润率导致科伦药业需要依靠高杆杆去获取收益率提升。

净资产收益率让我们可以管中窥豹,我们再以点带面,细细看看各家的盈利能力、资产结构、和现金流量。

2

盈利能力与利润率

企业的利润首先来自收入,减去营业成本(主要是生产成本)拿到毛利润,减去费用(主要是销售费用、管理费用、财务费用)拿到营业利润,再减去营业外支出和收入的差额获得利润总额, 扣除所得税拿到净利润。

毛利率(毛利润/营业收入)可以反映企业产品的竞争力,是否可以享受溢价,净利润率(净利润/营业收入)则可以直接反映企业的的盈利能力。

对于正常药企来说,药品本身的生产成本并不高,但是,研发费用高。这很容易理解,药品的研发过程长,并且,还有失败风险,投进去几个亿可能都看不到水花,但是,一旦研发成功,剩下时间就是坐地收钱,这点和软件行业也很像,几乎没有什么营业成本。

另外,国内的医药销售模式决定了药企销售费用高企。药品最终付费方是患者和医保,但处方权在医生手里,因此企业为了销售自己的产品,必须砸重金进行“学术推(song)广(li)”,让医生愿意去开处方。

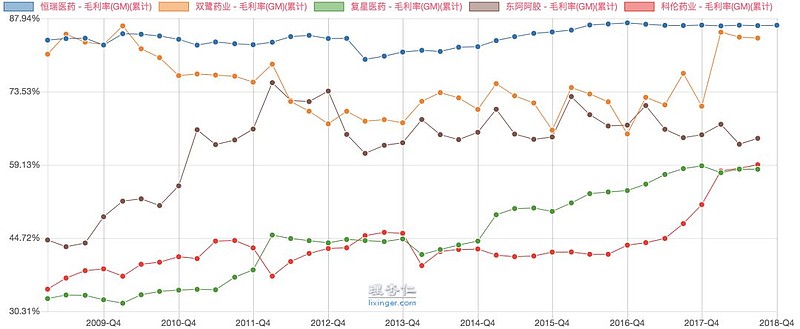

从横向比较毛利率。

恒瑞医药一骑绝尘,毛利率高达85%以上,收入占比超过一半的抗肿瘤与麻醉药品,毛利率高达90%以上。

紧随恒瑞医药的是双鹭药业和东阿阿胶,毛利润率位于75%左右,在2018年,双鹭的毛利润率,迅速攀升到同恒瑞接近,而东阿胶的毛利润则有下滑。科伦和复星的毛利润率明显偏低,不过,都呈现出了上升趋势,从30%多上升到了60%左右。

东阿阿胶毛利率下滑主要受原材料价格持续升高影响,虽然,产品一再提价,但是,难敌驴皮涨价。

复星的业务比较杂,制药、医院、器械,医院和器械的毛利率相对偏低,加上复星的制药板块本身的毛利率也不算高,导致总体毛利率偏低。科伦的毛利润率常年维持在40%多,主要是大输液及原料药业务毛利润相对偏低。

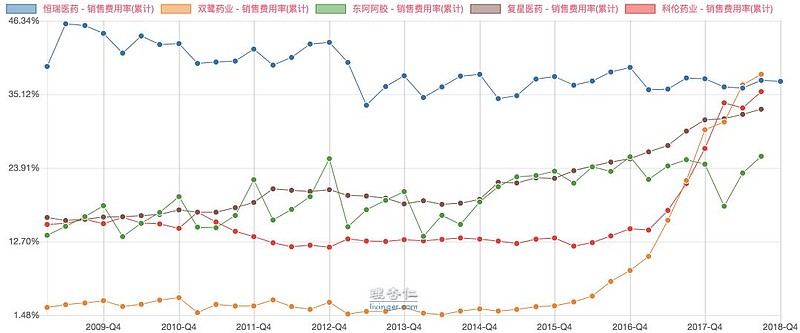

双鹭、复星、科伦近年毛利率的快速提升,两票制的实施是一个重要因素。我们再对照看销售费用率变化,就可以更好的理解三家公司的毛利率变化了。

无一例外,双鹭、复星、科伦的销售费用率都持续攀升,特别是双鹭药业2015年之前,几乎为0,一下子升高到了38%,从最低变成了最高,科伦和复星则从15%一路升高到35%,2018前三季,三家药企的销售费用率基本持平,也基本追上了恒瑞的水平。

药企销售模式包括直销和代理两种。直销指销售队伍都是自己人,比如恒瑞,扬子江这样的大药企。但大部分药企都采取代理为主的销售模式。原因也好理解,大部分药企产品线相对较为“薄”,供养庞大的销售队伍并不划算,(恒瑞销售人员超过8000人),通过代理商迅速扩大市场是务实的选择。

采取这种方式,代理商的利润以及“学术推广”等费用主要来自于药品差价,药品出厂价相对较低,反映在财报上销售费用支出较少,毛利率也相对偏低。不过随着产品线的逐步丰富,科伦、双鹭也开始逐步壮大自己的销售队伍,反映在财报上就是毛利率提升,而销售费用率也在同步升高。

我们再看看药企的根本——研发投入,2018年之前,研发费用包含在了管理费用内,我们看下管理费用率变化。

恒瑞医药也是明显高于其他家,高的毛利率来自高的研发投入,并且,呈现逐年升高趋势,2017年是21.3%;然后,复星13%左右,逐年略有升高,总体变化不大;科伦药业的管理费用率是明显的逐年升高,从5%升高到了13%,公司坚持加码研发投入;双鹭药业的管理费用率从16%下降到了9%,双鹭是连研发都外包出去了(一是采购CRO服务,再就是直接投资有潜力的小药企,获得投资增值的同时,通过商业合作获得新药品种,典型操作如来那度胺);东阿阿胶则常年维持在7%左右(中药公司的研发,只能呵呵了)。

单看研发费用率,截至2018年三季度,恒瑞医药13.94、复星医药6.14%、科伦药业5.08%、双鹭药业3.35%、东阿阿胶2.83%。

毛利润去掉了费用,我们看看最后得到的净利润率,双鹭药业的净利润率虽然有所下滑,仍然最高34%(2018前三季度,下下同);东阿阿胶紧随其后,基本保持在25+%;然后是恒瑞医药,也比较稳定,保持在20+%;复星医药近两年利润率下滑比较大,从20+%下滑到了10+%;科伦药业则长期低于10%。

3

资产结构

资产结构的横向对比,我们没想到特别好的指标。简单的看了下,各家公司,哪项资产占比最高(恒瑞医药根据2018年报,其他根据2018Q3数据)。

恒瑞医药,总资产223.6亿元,其他流动资产占比最高,71.3亿元占比31.9%,主要是定期理财产品,货币资金38.9亿元,占比17.4%,第三高。最高的研发投入比例,最高比例的资产项是货币及类货币资金,同时,常年保持0有息负债率,说啥呢,霸气侧漏,

复星医药,总资产662亿元,长期股权投资占比最高,194亿元占比30%,次高是商誉84亿元,占比12.7%,大部分属于投资并购形成的资产。

科伦药业,总资产290.7亿元,固定资产占比最高,107.4亿元占比37%,次高是应收帐款,70.3亿元,占比24%,这个资产结构,在药企中,显得有点傻大粗,其实,如果按照科伦的”三发“策略(公司发展的三台发动机,分别是大输液、抗生素全产业链和高技术内涵药),科伦只能看作是三分之一的药企,大输液和抗生素更像工业制造。

双鹭药业,总资产47.6亿元,货币资金11.8亿元,占比24.8%,其他流动资产5.4亿元,占比11.3%,第三高,同时,有息负债率也是常年为0,又是一个高现金比例的公司。

东阿阿胶,总资产122.3亿元,存货占比最高,39.4亿元,占比32%,主要是囤驴皮了,有息负债率也是常年为0,又一个不缺钱的主。

4

现金流量

现金流量,我们选了个自由现金流指标,为了方便直接作图,自由现金流,选用的理杏仁的数据,自由现金流量=经营现金流量净额-购建固定资产、无形资产及其他长期资产所支付的现金。

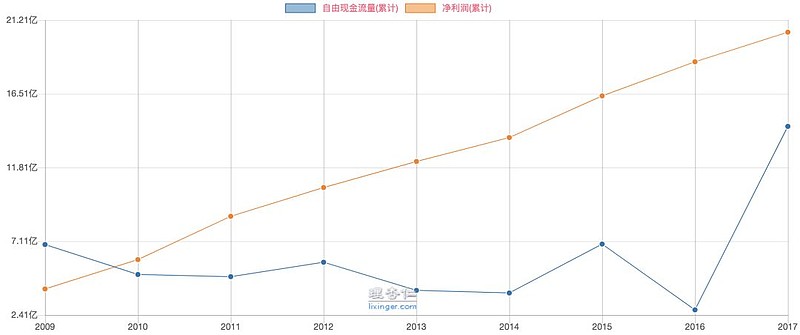

恒瑞医药,自2012年后,自由现金流常年为正,从5亿元增长到20亿元,说明公司的利润不仅都是真金白银,并且,大部分现金还都留了下来,这就不难解释公司资产中占比最高的是货币及类货币资金了。

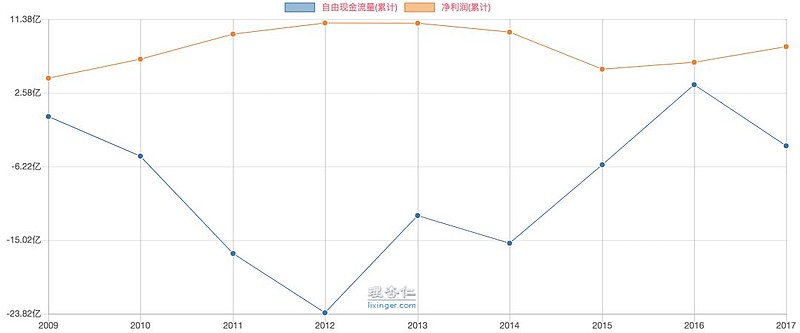

复星医药,自由现金流远低于净利润,并且,在2009-2013年常年为负值,投资支出比较大,可以解释公司资产中占比最高的是长期股权投资和商誉。

科伦药业,自由活动现金流常年为负,2012年达到最低点后,情况正在逐年改善,2018前三季度自由现金流11.8亿元,疯狂投资的高峰期已经过去,希望能顺利收获。

双鹭药业,自由现金流常年维持正数,但是,同净利润存在一定差距。从公司年报中可以看到双鹭这些年投资了大量医药类的中小企业。不过在投资上也没花什么大钱,公司也积累了很多现金,每年派息也还算比较大方。

东阿阿胶,净利润曲线可以媲美恒瑞医药,连年的持续增长,但是,自由现金流略显逊色,常年维持在不到5亿元,投资支出也是比较大,从资产负债表可以看出公司这些年存货以及固定资产均有较大幅度增长。

4

财务画像

1、恒瑞医药

最正宗的药企,高研发投入,高毛利润率,持续的高自由现金流,为公司积累成堆的真金白银,0有息负债,本钱厚厚,可以持续支持公司的高研发投入,预计未来业绩增长,最为稳定。

2、科伦药业

持续资本高投入,促进公司的业务转型,各项财务指标都处在爬坡上升期,后劲十足。

3、复星医药

持续的投资收购,利用资产高杠杆,放大公司的外延增长,业务相对庞杂,以量取胜,摊大饼。

4、双鹭药业

“风投系”药企,善于走捷径,用巧劲,四两拨千斤,容易有惊喜,但是,太过聪明的人,短跑可以,马拉松未必是好事,后续不确定性也最高。

5、东阿阿胶

其实更愿意把它当成一个消费品公司,“品牌”和渠道最重要,尤其是品牌。不过风光十几年后,有点美人迟暮的感觉。阿胶“保健”的属性更强,潜在的竞品众多,整个阿胶市场规模增速已开始放缓。东阿阿胶毫无疑问是阿胶第一品牌,但毕竟非独家品种,其它竞争对手品牌也都有深厚历史底蕴,过去屡试不爽的“涨价”模式或难以为继。

以上排名,以个人看好程度为序。