一,关于疫病。

从目前种种迹象看,今年北方疫病要比去年严重。从各方面渠道了解的情况大致造成的原因是:

1,3年疫情放开后的人员流动频繁,由于部分养殖厂在生物防控相对不重视情况下形成“人”传染“猪”的情况。

2,病毒的变异,由2018“绯闻”时期的强毒演变成如今的“弱毒”,且呈现多种病变特征。不论是基因缺失,还是基因重组变异,对生猪养殖机器——能繁母猪造成一定程度影响。具体有多大,还得后续去观察,目前只有非官方一些调研和行业一些言论,因此这块仍得客观严谨。

3,最近2-3月行业出栏均重同比增大,猪仔价格春节后节节攀升,目前更是出现卖猪仔大赚,卖标猪,肥猪大亏迹象。由于节前各大规模猪企并未出现明显压栏,由此,可基本定性能繁母猪有加大淘汰出售情况,由于能繁母猪体重较大,造成行业出栏均重上升。

4,农业部的数据样本量是最大的,比民间调研机构要权威,准确度一定更高。但农业部公布的能繁母猪数据具有一定后滞性,4月统计局公布的一季度数据或更能反映客观现状。

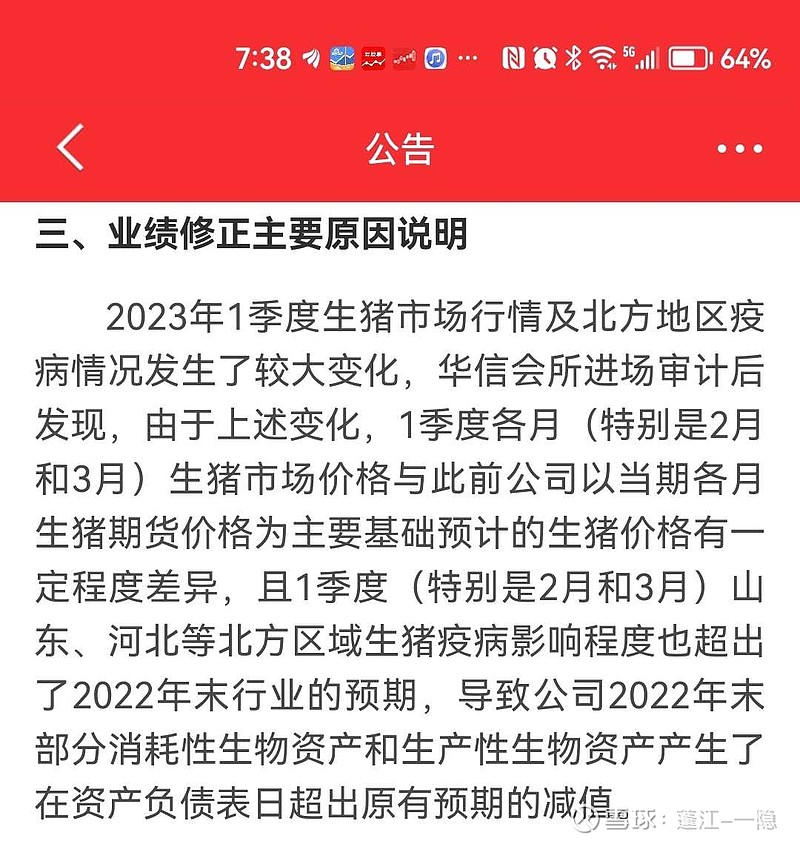

5,新希望主要生产基地在山东,河北一带,根据公司业绩陈述,疫病造成的影响程度超预期,计提生产性生物资产7.4亿,按新希望规模基本计提10%能繁损失。由此,可以推断北方疫病比过去2年要严重。

根据以上各种信息串联,基本可以定性一季度北方疫病要比往常严重,能繁的损失程度应该会对冬季产能造成一定缺口,形成较高猪价的可能性增大。

二,关于行业现金流

这个问题去年谈过一些,今年我想还是有必要具体说说。

现在大家看前20大猪企出栏占比接近25%,差不多1.7亿头了。可它们的报表却是历史上最差的资产负债率,有的高达80+%,像正邦已经资不抵债,大部分都在60+%。很可能大多数人认为它们的现金流都很紧张(截止3季报)。而实际上经过第四季度,大部分资产负债率又下降了一些,今年一二季度估计又得往上飙。然而,这些都只是一个指标,并不代表它们没钱,或许生存不了,不仅如此,它们还能继续扩张。呵呵!这就是上市猪企及大中型猪企的特有能力。

温氏说今年要增量出栏800万,牧原预计1000万,其它的都有不同程度的扩张计划,连温文尔雅的中粮也要实现15%+。当然,有些公司是能做到的,有些还有点悬,例如傲农,它们的大多数最近两年都是亏损,扩张的钱从哪里来?对了,不是增发就是举债,都是通过各种渠道输入的,只要不是资不抵债,只要还有信用,只要还有人相信,它们还是能够举债,或引债主入局,看看过去的正邦,天邦,国资也来了,不是吗?

负债率不是决定它们能不能维持产能或许扩张产能的大前提,融资能力,举债能力,输血能力才是。看看温氏,牧原这几年的定增,借贷体量可知。

决定大中型中短期产能的不是负债率,是现金流,而现金流分成账上现金流和未来可融资现金流。生猪的账上现金流主要由现金+存货+生产性生物资产构成。而可融资现金流则各家不一。例如牧原2021年发行可转债100亿,2022年定增60亿,2022年计划GDR上百亿,还有借贷额度扩张等,这些都是可融资现金流。你要单看负债率就觉得一家上市猪企要在低猪价期被动去产能了,这种想法很可能就错了。正邦属于整个市场最激进的扩张者,即便目前资不抵债,其出栏量仍有几十万,年化几百万,请问正邦退出了吗?从即将暴雷到暴雷2年了,它的产能虽大部分是未成年仍大部分存在![]() 。所以单看负债率就判断大中型猪企活不下去,要被动去产能,要破产,这种看法还是很片面。

。所以单看负债率就判断大中型猪企活不下去,要被动去产能,要破产,这种看法还是很片面。

中短期持续低猪价有效被动去产能的大部分是中小散养户

中小散养户由于其资金规模和养殖特点在下行周期都会被动去产能,低猪价造成亏损,亏损持续一段时间,迫于资金压力和养殖特点,(体量小灵活进出)一般都不会像规模厂那样持续熬底,而是选择杀母猪,止损。因此在过去几轮周期,由于散养户占比巨大,在下行周期,随着价格跌破成本线维持一段时间很容易就形成产能有效去化。但目前随着规模猪企占比提升,特别大中型猪企迅速提升养殖比例,在低猪价期产能的去化速度就不会像过往周期那样快。

提行业现金流主要想说明一个事情,即便本年初疫病造成一定的产能缺口,例如10-15%。那么,这些缺口未来很快也会被有资金规模和处于扩张期的猪企迅速填补,高猪价时间窗口也不会像过往周期那么长。这点必须有清楚的认知。

三,关于牧原

关于牧原,过去2-3年谈了很多。最近总有人说牧原不行了,看看巨星,看看新五丰,那才是猪股,那才是周期的魅力。当然,各花入各眼,买牧原的看不上其它猪企,买其它猪企的也压根不会买牧原。这道理很简单,买牧原的看确定的未来,买其它猪企的看周期弹性。压根就不是同一个频道,根本就是两路人。

记得2021年聊巨星农牧,还特意写了篇文,也买了一些,在2022年3.29卖了,突然的暴利,短短半年多盈利近一倍,但我清楚这是不确定投机,仓位很少。至此再也没太多关注,为什么没有过多关注这家企业?主要是这家公司太多模糊地带,看不清,且企业在信披上做得很差,能获取的信息量有限,部分信息无法佐证。当然目前巨星做到150万出栏,基本印证此前扩张规划,且头均利润100元,也基本秒杀大部分上市猪企。

小盘成长股如巨星,它是具备高成长特征,至于做不做得成,市场不太关注,市场只会盯着远方产能,即不确定事件当成确定性预期兑现。这期间的股价波动可想而知。150万--300--500--1000万,这是当年巨星农牧的规划,产能的规划是2022年基础上翻6倍。你说只要它只要能阶段兑现产能,阶段兑现利润,市场的想象力能少?

回到牧原,2022年6100万出栏量,市场对其成长空间早已不存在过多幻想,土储1亿背景下,再怎么扩张也不可能诸如小体量巨星农牧那样做到翻6倍的可能性,因此,在想象力空间上就无法与其对比。那么同样道理,股价波动上又如何让一个3000亿的企业跟一个100亿的企业做对比呢?这是两个不同曲线的波动,属于不同时空纬度的企业,这也是高成长与低成长在股价波动上不同的表现。何况在A股几千亿市值的企业屈指可数,盈利皆是百亿级别的,对几千亿市值的企业市场先生的要求也是极度严格。像格力,美的,茅台,海天等,哪一个不是依靠业绩奠定行业龙头的地位,但其业绩过去也是稳稳的增长,一旦增幅不及预期,或许负增长,那市场先生一定会狠狠的用脚投票,这在格力,美的,海天那里皆呈现过。所以牧原股价要涨,其业绩一定要有突破,即用利润来证明它的价值,而不是依靠故事或不确定因素驱动。这跟小市值成长股的区别是非常大的,小市值成长股,由于其体量小,未来空间大,市场的容忍度,包容性强,遇到行业低潮,对其苛刻程度不会像大市值的行业龙头那样,特别在业绩上。因此大部分成长股能享受50,甚至60倍pe,而行业龙头往往一半都享受不了,这也就是成长空间决定的。

所以投资牧原的没必要跟其它猪企天天比股价,这个本来就是没有意义的对比,一个行业大浪淘沙,倒下多少家企业才成就一两家龙头,就如成长,谁也不知道谁能真正成长,说不定哪天又成了雏鹰,正邦,但没长大之前谁也无法证明与证伪,因此对于成长股而言,长期大幅度波动是特有属性,也是在证明与证伪之间来回波动。最终定论!

投资牧原,无非就是投资一个确定性结局,中期1亿出栏完成,5000万屠宰完成,产业链打造完成。通过科技改变自身生产力,提高生产效率,以规模成本优势占据国内养殖产业链顶端。从高成长逐渐转变成低增长,从高融资扩张逐渐转变成高现金流回馈股东的高分红过程。我们用最简单的思维看待行业,用牧原保持成本优势红利期与产业平均利润率看待牧原未来带给股东每股现金流,这个终局思维必须得有,不然还是早早离去,寻找另一个“青春成长期”的企业。想要高确定性龙头又要高波动,A股里哪个龙头不是静默数年后再度腾飞的?这其实就是经济规律,也是企业发展规律,没有任何一个企业一直都能处于狂奔状态,停下来歇歇,修整,再度上路奔跑才能更加稳健长远。

ps:我们不妨想想,若是本次北方疫情严重程度超出预期,那么谁防得住,谁又防不住?谁又能再度享受行业红利?

$牧原股份(SZ002714)$ $巨星农牧(SH603477)$