#雪球星计划公募达人# #公募REITs投资攻略# #今日话题# 2022年6月21日,首批REITs上市一周年,即将迎来解禁潮。

一年前“重金难求”的稀罕投资品种,到底还值不值得买?

从价量角度思考,无非是先看底层资产价格是否和价值相匹配,再看市场供应量是否稀缺,如果是优质资产的放量时刻,自然是买入的好时机。

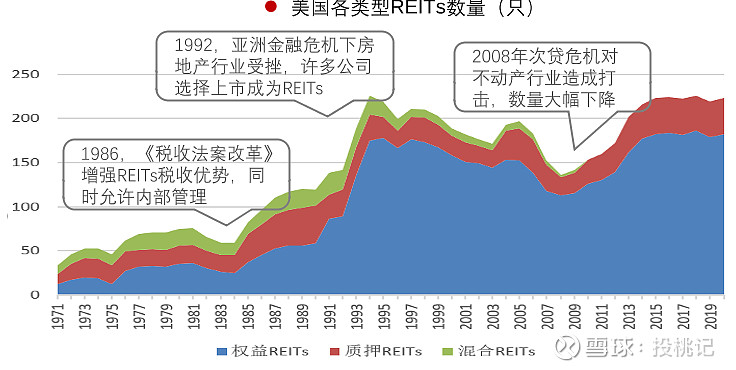

不同于美国以权益REITs为主导,在我国,REITs底层资产是兼具股性+债性的“国家大基建”,涵盖产业园、高速公路、仓储物流及生态环保等范畴。

按所有权归属来算,REITs可分为特许经营权类和产权类两种:

特许经营权类REITs现金流较稳定,分红率高,轻资产运营,产权类REITs除了分红之外,还存在资产升值空间,利润率更可观,权益属性更强一些,多为产业园、环保能源类。

01 内部收益率

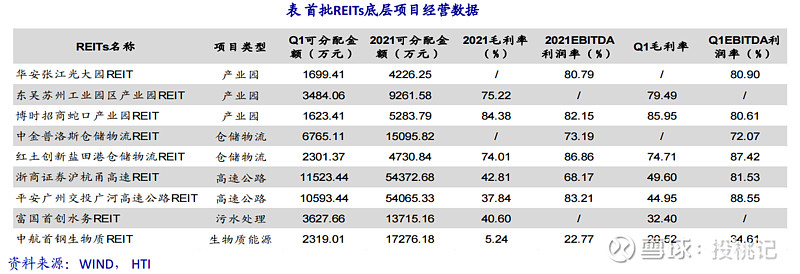

参考年报季报数据,除了中航首钢生物质REIT之外,首批REITs税息折旧及摊销前利润高达70~80%。

REITs底层资产所在的区位优势非常重要,比如中金普洛斯仓储物流REIT,基本覆盖京津冀、长三角、大湾区三大城市群,华夏越秀REIT主要覆盖汉孝高速,出行车辆以小型客车为主,刚需明显。

REITs底层资产重要评估指标——IRR(内部收益率),可以用来衡量其内在价值,避免买入价格偏离价值过高的品种。

截止6月14日,特许经营权REITs现金流亮眼,平安广州广河 REIT、浙江沪杭甬REIT的IRR分别为5.78%、5.05%,而产权 REITs资产增值更有想象空间,中金普洛斯REIT、博时蛇口产园REIT收盘价对应的IRR分别为 5.86%、5.26%。

对应到二级市场收益上,仓储物流>高速公路。截至去年年底,仓储物流REITs上市以来年化平均收益率为53.02%,高速公路为15.27%。

上市以来涨幅较高的品种,在解禁后被减持概率更大,截止上周五,上市以来表现最好的是富国首创水务REIT(+40.24%),其次是中金普洛斯仓储物流REIT(+26.17%)。

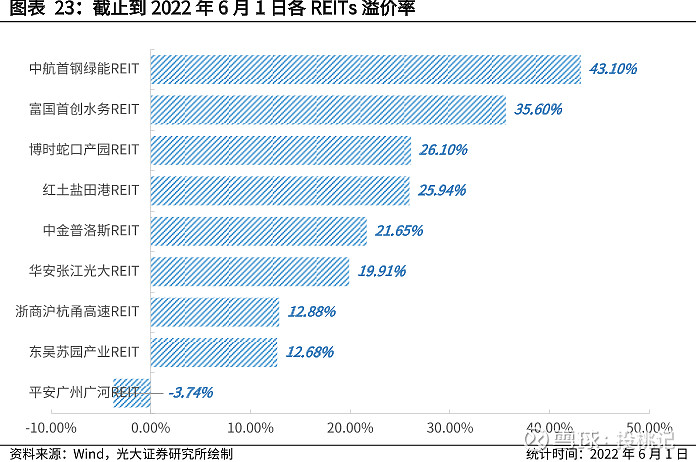

02溢价率

溢价率越高的品种,偏离价值的幅度越高,截止6月1日,中航首钢绿能REIT的溢价率最高,为43.10%;平安广州广河REIT为唯一一只折价产品,主因是派息率不及预期,流通盘较大。

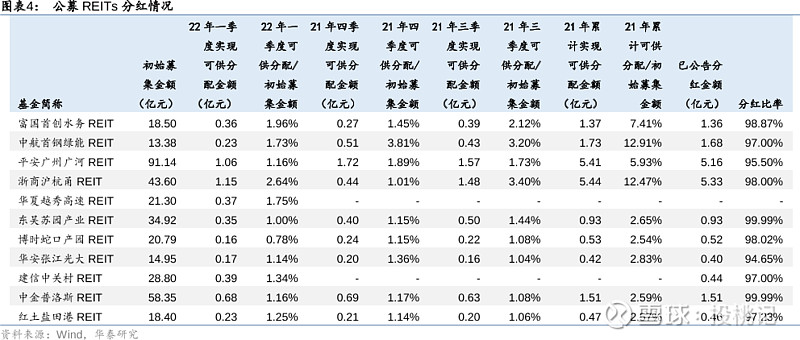

03 派息率

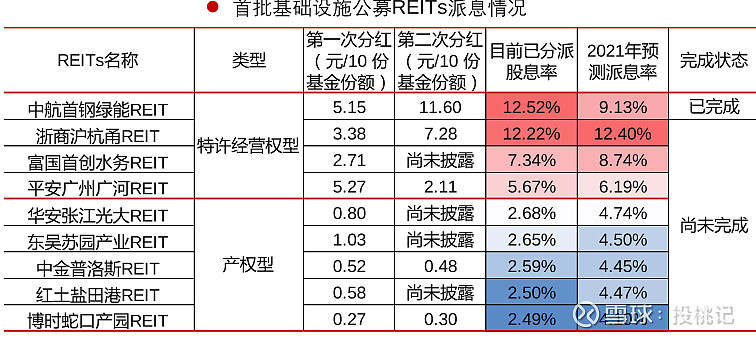

已上市的首批9只REITs,都已经完成首次年度分红,二级市场表现较差的中航首钢绿能REIT,早已实现预期派息率。富国首创水务、华安张江光大、 东吴苏州产业和红土盐田巷目前只分红一次,其余均已分红两次。

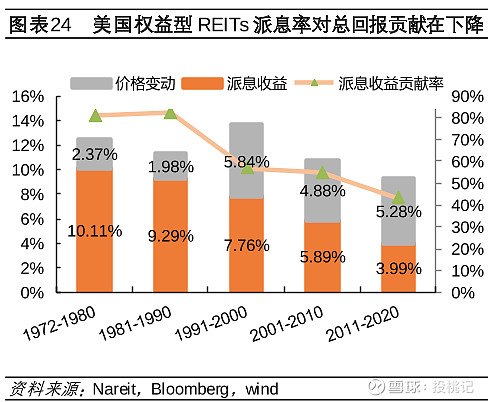

对比美国权益REITs当前4%以内仍在下滑的水平,国内REITs年度派息率仍比较诱人,浙商沪杭甬REIT目前已分派股息率高达12.22%。

04 解禁规模

REITs底层资产优质、长期回报诱人,自然值得买,但当下最值得关注的,还是本次解禁规模。

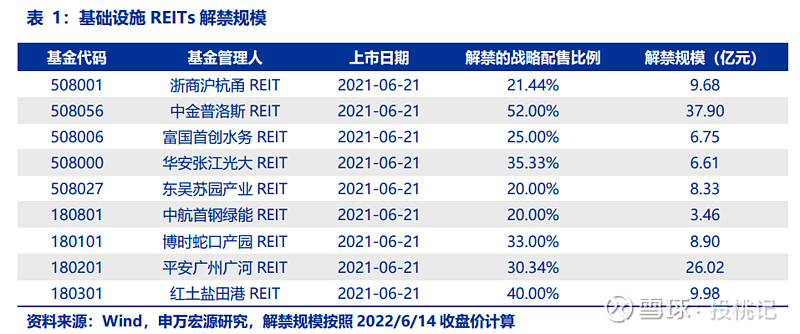

本次解禁主要来自非战略配售的机构投资者,而原始权益人和战略配售者还将锁定一到两年不等。

这一次解禁规模接近21.71亿份,占比接近三分之一,与当前市场流通份额基本相当。

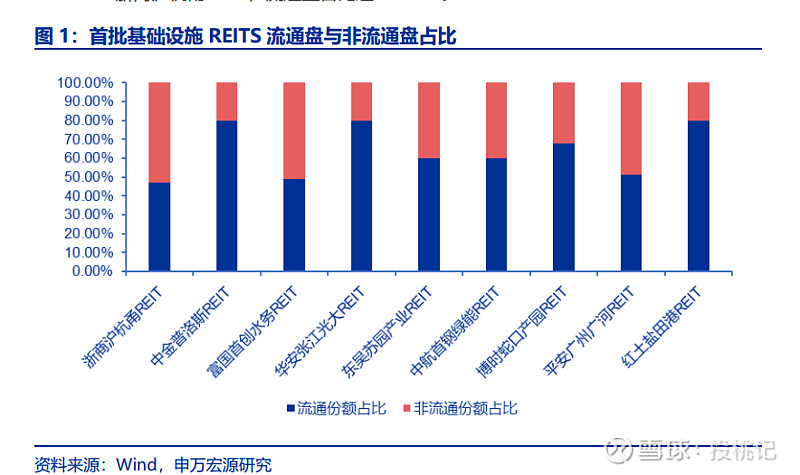

产权类REIT要比特许经营权类解禁比例更高,中金普洛斯、华安张江光大、红土盐田巷的可流通份额将达到80%,短期价量冲击较大,或出现低点布局机会。

最低的是浙商沪杭甬REIT, 流通盘占比达 47.14%,预计影响较小。

可转债新规刚刚落地,条件需满足两年交易经验+10万元资产量。REITs兼具股性债性,还给分红,规模还不大,会不会成为下一个新手小白“薅羊毛”的品种呢?