上期我们说到中国建筑公司(没看过的请戳上面蓝色链接)负债端有大量预收和应付款,所以,实际上有息负债没有那么多!净资产收益率也在15%以上,未来业务前景也可观,结合现在股价只有5倍市盈率,有很多朋友认为这么便宜的股价,这么赚钱的公司,股价就是不涨。这家公司真的便宜吗?可以投资吗?且慢!

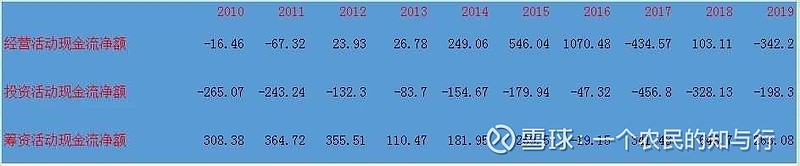

通过现金流量表我们可以看到,公司经营性现金流净额长期为负数,只有很少几年为正。投资活动现金流也长期为负!那资金如何周转?钱不够用怎么办?看来只能融资了,从财报我们看到,筹资活动现金流净额长期为正。请看下图:

我在以前写的《现金流量表里藏玄机》里写过现金流的正负的问题,今天贴到这里供参考:

1.经营现金流净额为正,投资现金流净额为正,筹资现金流净额为正。——妖精型!俗话说事有反常必有妖!大家想想,如果一家公司长期挣钱,还大量的筹资,啥意思?一定要警惕!

2.经营性现金流净额为正,投资性现金流净额为正,筹资现金流净额为负。——现金奶牛型!公司经营已经进入成熟期,不需要大量筹资,以前的筹资还需要返还!公司不差钱!

3.经营性现金流净额为正,投资性现金流净额为负,筹资现金流净额为正。——青春澎湃型。公司处于发展阶段,主业利润较好,但由于发展需要经营现金流不能覆盖投资,所以,只能选择筹资来补充资金!

4.经营性现金流净额为正,投资性现金流净额为负,筹资现金流净额为负。——自给自足型!由于公司投资比较大,但公司经营现金流可以覆盖投资和以往的筹资费用,这时的公司主业现金流充裕,可以满足投资所需。

5.经营性现金流净额为负,投资性现金流净额为负,筹资现金流净额为负。——出血型。公司经营资金可能被占用,应收账款收不回,投资这边还需要资金嗷嗷待哺,但是筹资也筹不到新钱了!长期这样的话就会危险了,现金流中断!一家公司多数都是瞎投资,导致现金流中断而失败的。

6.经营性现金流净额为负,投资性现金流净额为正,筹资现金流净额为正。——不务正业型!公司主业长期不行,全靠投资和筹资来维持!长期下去能行吗?

7.经营性现金流净额为负,投资性现金流净额为正,筹资现金流净额为负。——投资驱动型!公司全靠投资活动支撑,筹资这边还需要还钱,经营业务也不行。具体我们可以看看公司投资的到底是啥玩意?

8.经营性现金流净额为负,投资性现金流净额为负,筹资现金流净额为正。——全靠输血型!公司自有业务不行,投资收不到钱,还得花钱!怎么办?只能先靠筹资维持生命!一旦筹资这边被卡住就真的完了!

上期我们还说了中国建筑公司的应收款基本收回是没问题的。那为啥经营性现金流净额还是负的?我们知道销售商品提供劳务收到的现金里面是含增值税的!销售收入是不含增值税的。收现比虽然看起来没啥太大差额,但是,别忘了公司是低利润率公司,一个点就差很多啦,1万亿的百分之一就是100亿呀!而且公司2019年有550亿预付款!入不敷出啊,只能借款啦!所以,公司账上长期趴着短期借款和长期借款!

可想而知,中国建筑公司赚钱太辛苦了,从2019年年报看,销售1.42万亿,净利润仅有418亿!而且还要大额支付工程款和货款!根本没有富余资金,也就是自由现金流非常紧张!赚点钱又都投进去了!我们看图:

一家赚钱的公司,必然是现金——提供商品或服务——再到更多现金,这个更多现金就是增长的过程!但是,公司不是靠内生性增长,需要大量的有息负债!而且,公司第三大业务是房地产开发,占营业收入的比重为15%,而且房地产营收为2169亿,毛利率为31.1%,建筑工程和基建业务毛利率只有6.4%和8.5%,很显然,中国建筑的毛利率能达到11%是房地产业务给拉上去的;而且,像万科这样的房地产公司2019年净利润率为14.99%,保利地产净利润率为13%+,假如中国建筑房地产业务按照10%净利润率保守计算的话,房地产净利润为200亿以上。而中国建筑2019年净利润为418亿,我可以说中国建筑的净利润大部分都是房地产业务贡献的吗?看下图:

资料来源上市公司年报

像万科等大型房地产开发公司的利润率都远超中国建筑的整体利润率。如果看好房地产的话完全可以直接找一家优质房地产公司来投资!看中国建筑、中国交建等基建公司,让我想起代工企业。比如富士康,长期给苹果代工,苹果净利润率20%,富士康净利润率4.55%,这钱赚的太辛苦!更何况还留不住呼?

这里不是说建筑公司没有价值,只是我喜欢赚“真利润”的生意!所谓“真利润”就是可以自由支配的利润!不是赚到了没收上来或者还必须花出去,长期靠输血才能持续经营的公司我一般不会投资。即使投也是轻仓,没多大意!如果让我轻仓赌一把我也会选择成长性强的行业。

也许,这就是公司股价长期不涨的原因吧!!!如果将来公司能重视现金流,做好本业的话,也许现在的价格也是个好投资呢。

投资,不能光看市盈率和市净率。市盈率低不能代表便宜还是贵,投资投的是未来公司的赚钱能力!同理,市净率也是一样的,有些公司市净率低于1,俗称“破净”股。也许你会认为低于净资产买的就是赚了,但是别忘了资产是要赚钱的,不能赚“钱”的资产值多少钱?别忘了巴菲特的“伯克希尔”!巴菲特说他犯过最大的错误就是买下“伯克希尔”!伯克希尔公司最后停止运营纺织业的时候,机器设备都是低价处理的,最后还需要搬运费!

刚开始看这家公司时我也觉得挺便宜的,ROE也可以,都有点流口水了!但是经过仔细分析后发现不是那么回事!本来想给这家公司一个估值的,现在来看我还是不给估值了,因为我不能判断未来公司的自由现金流,没办法估值!如果按照利润估值,那是真便宜,但是如果没有自由现金流那利润是要打折扣的!如果按照股息率来估值也不可靠,因为利润不能确定是否为自由现金流时股息率也不一定持久!所以,很遗憾,没办法估值的公司再怎么研究也不适合投资。

既然说到这了,顺便说下我的选股标准供大家参考:

1.公司所在行业是“长寿型”;

2.公司利润是“真利润”(有自由现金流);

3.公司业务未来有成长性;

4.公司资本开支是否为正常(维持还是扩张);

5.毛利率不低于30%;6.ROE不低于15%;

初部筛选后进入股票池,然后才能谈深度研究公司,研究公司价值!

声明:

本文为个人投资记录及商业分析,其中观点可能充满了我个人的偏见和错误。

对于任何股票在未来一个月、半年或一年的走势,我完全一无所知,更无法预料,涨跌多少都是有可能的。请坚持独立思考,切不可依赖文中内容作出买入或卖出决策。

在此特别感谢我公众号网友“甘露”提出分析“中国建筑”这家公司。谢谢!

欢迎加入我微信公众号“生活的烹调师”微信搜索“生活的烹调师”即可。

延伸阅读:点击蓝字即可阅读

@今日话题 @厚恩投资张延昆 #价值投资# #贵州茅台# #巴菲特# $分众传媒(SZ002027)$ $中国建筑(SH601668)$ $中国铁建(01186)$