作为A股最核心的宽基,沪深300是A股的中流砥柱,是定盘心。在例往的文章中,61曾无数次建议“核心宽基打底”,而沪深300便是A股宽基中的王者,是我们最核心的选择之一。

从性价比的角度,近日反弹后有所降低,但沪深300仍处于较低估值,机会还在。前文《沪深300:阅尽千帆,你是归航的灯塔》对指数细则有过介绍,没读过的朋友可以一看。

而本文,分享基于指数历史估值的定投及加仓策略。

一、定框架:以史为鉴,可知兴替

“以史为鉴,可以知兴替”,典出《贞观政要》:“以铜为鉴,可正衣冠;以古为鉴,可知兴替,以人为鉴 ,可明得失。朕尝保此三鉴,内防己过。今魏征逝,一鉴亡矣。”这是唐朝第一诤臣魏徵去世后,唐太宗对朝臣发出的感慨之言。

世事万物,皆是周期。

阴晴圆缺、潮起潮落是人生常态。国家如此,经济如此,行业亦如此。所以,资本市场有句“最贵”的话:这次不一样。我们认为的不一样,在历史上曾反复上演,只是我们不知道罢了。

基于历史数据的估值框架便是这个逻辑,以全历史数据为基础,基于历史时间的估值分布,去模糊的辨识指数估值的高低贵贱。虽非标准答案,但贵在反复上演,疗效尚可。

名词解释:

1、市盈率(PE)= 市值 / 净利润,又称“本益比”,该指标越高则说明越贵;但部分行业利润产出有明显的周期性,有时候PE会失真,可以切换至PB指标。

2、市净率(PB)= 市值 / 净资产,代表了市值与净资产的比值,适用于高杠杆、高风险、强周期行业,如银行、保险、畜牧、房地产等。

3、估值百分位:是指当前的估值,在统计时间里比当前低的日期占比。比方20%百分位,是指在统计时间内,当前估值比80%的时间便宜,61认为此时低估。

4、低估、高估阈值:采用特定指标20%或80%百分位作为低估、高估的阈值。当然,这类阈值可以根据自身经验、风险偏好、收益预期、不同指数类型调整。越是核心的宽基指数,相对可以略宽松,而行业指数则应更谨慎。

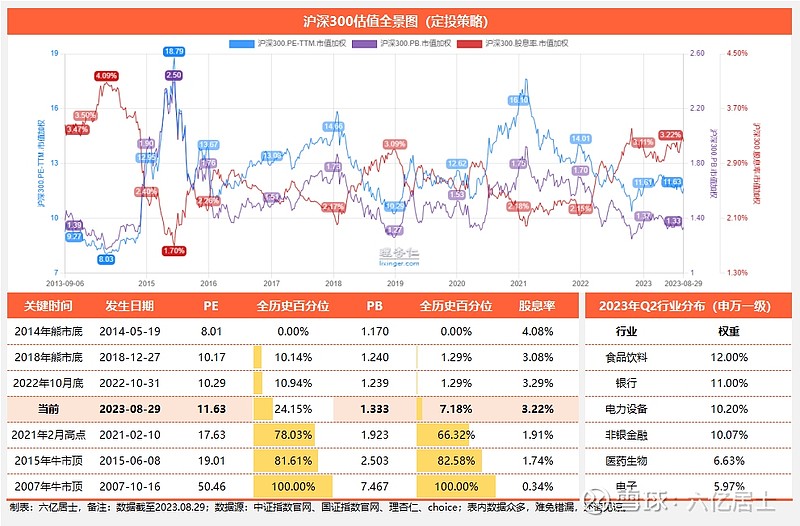

(图1、沪深300指数全历史估值及点位走势图)

回顾沪深300成立以来的18年历史,早年不成熟时期的高估值时段(2004-2010),我们不敢奢求。2012年熊市之后,指数估值中枢进入平稳期,估值高低循环,周而复始,可以作为基础样本。

从全历史数据看,PE最高为50.46(2007.10.16),最低为8.01(2014.05.19),低估阈值为11.30,高估阈值为16.97。

从近10年历史数据看,PE最高为19.01(2015.06.08),最低同为8.01,低估阈值11.24,高估阈值14.08。

从最近时间来看,2021年2月10日,沪深300市盈率为17.63,是近三年高点;2022年10月31日,PE为10.29,处于近三年最低,这两个值是重要参考指标。

由数据可见,沪深300指数市盈率常年在12-18区间波动,8-10较为少见,10-12处于常态低估,15-17处于正常偏高,大于18也较为罕见。

二、定阈值:以“数”为马,行稳致远

了解了沪深300的历史估值数据,我们就可以以此为据,去刻画各个阶段的阈值:

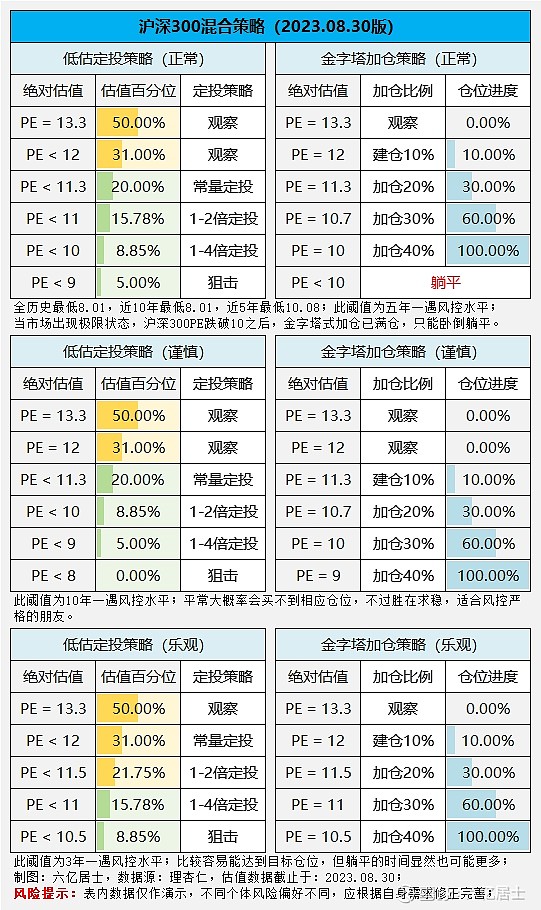

表内阈值结合了全历史数据与近10年历史数据,并关注指数PB、股息率等参数。因不同个体风偏不同,分别设定不同的阈值策略。沪深300作为一个并不容易低估的指数,表内也有乐观策略以供参考。

1、正常策略(5年一遇):

低估定投:以 PE = 12为主要观察点,在全历史百分位低于20%时进行常态定投,后续分别以PE = 11、10、9作为三个阈值,根据自己的风偏和需求,调整不同的定投额度,实现越跌越投的目标。

金字塔式加仓:PE = 12开始初步建仓,后续市场如果继续下跌,则在不同的阈值阶段分别买入相应仓位。如果市场出现极限估值,沪深300市盈率跌至10以下,那就躺平。

2、谨慎策略(10年一遇):

低估定投:同样以 PE = 12为主要观察点,在全历史百分位低于20%时进行常态定投,但后续提高阈值要求,分别PE = 10、9、8作为三个阈值才逐步加量。

金字塔式加仓:PE = 11.3 在低估线初步建仓,后续在10.7、10、9三个阈值分别加仓至满仓,条件相对更加苛刻。

谨慎的好处在于,当市场出现极限黑天鹅时,也还有资金可以继续定投,能大幅提升安全感。但劣处是容易买不满计划的仓位,尤其针对沪深300这种“低估定投、最多只亏时间”的指数,难度会更大一些。

不过之所以列出谨慎策略,是希望大伙在制定自己的计划时,不要贪心,计划要契合自己的波动承受能力。

3、乐观策略(3年一遇):

仔细的朋友会发现,以前写创业板指的定投策略时,就没有乐观策略。因为创业板指成长倾向性明显,波动较大,如果太乐观,容易让自己吃瘪。

低估定投:放宽阈值,以 PE = 12为定投起步点,后续分别以PE = 11.5、11、10.5作为三个阈值,根据自己的风偏和需求,调整不同的定投额度,实现越跌越投的目标。

金字塔式加仓:PE = 12 开始初步建仓,后续市场如果继续下跌,则在11.5、11、10.5三个阶段分别买入相应仓位。因为阈值相对较宽松,以2022年10月底部为例(最低10.29),该策略能很好的买满仓位,达到预设的既定目标。

4、结语

常态来说,低估定投适合增量资金,金字塔式加仓适合存量资金。另外也可以混合搭配,比方定投选择正常策略,加仓或狙击则采用谨慎策略,从而增强安全边际。

我们在设定不同指数的定投或加仓阈值时,都可以采用类似方法。文初的指数估值全景图是关键,61每季度会更新一次,目前包含上证50、沪深300、中证500、中证1000和创业板指,下一次更新将在2023.09.04发布。

至于后续止盈,会类似纳指100一样,当沪深300PE超过14时会及时发布。

最后提个醒:61分享的策略仅仅是个人偏见,并不具备足够的代表性和有效性。在制定自己的定投计划时,需根据自身偏好优化和调整,切莫当标准答案。

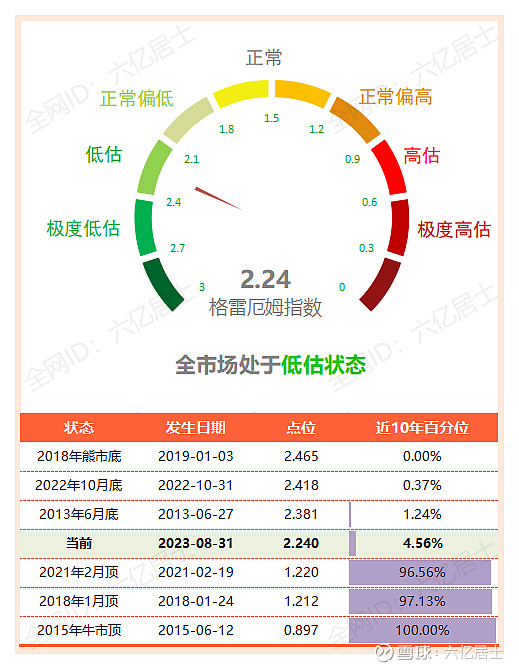

三、 “61”全市场估值仪表盘

四剑齐发的带动下,全市场估值快速回升,股债性价比回落至2.24,整体仍处于非常低估阶段。虽然,周一表现差强人意,但希望股市向上的意志很明显。后续便宜货有的捡就捡,没得捡也顺其自然。

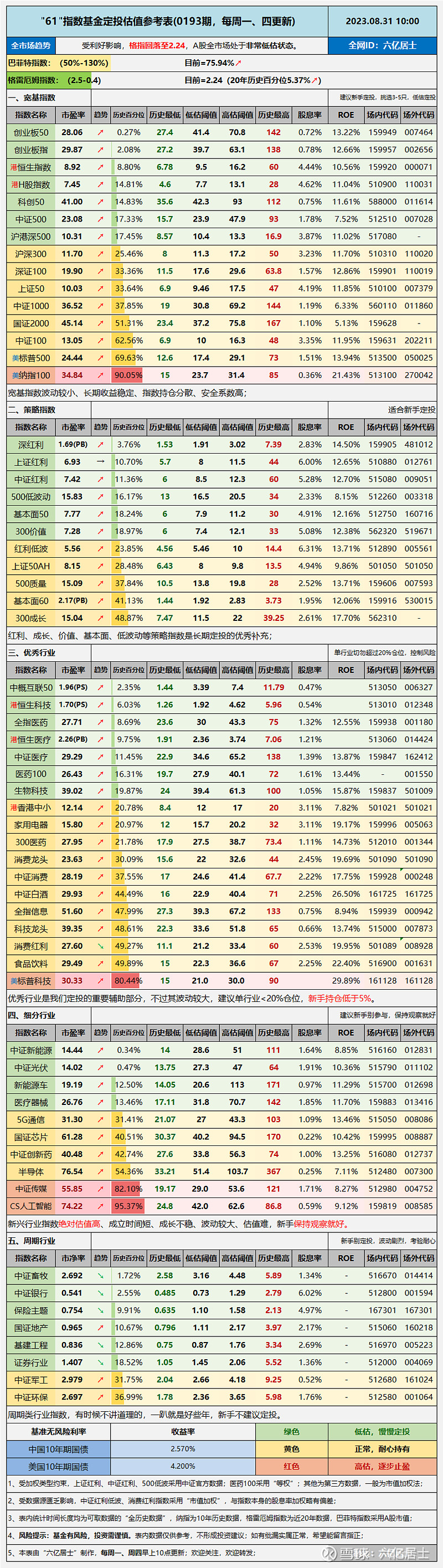

四、“61”指数基金估值表(0193期)

五、重点提示

1、创业板指:PE反弹至29.87,全历史百分位涨至2.08%,仍处于低估状态。虽然周一表现不佳,但周二走势优秀,以科创板、创业板为主的成长型指数涨幅较大。

2、科创50:PE涨至41.00,全历史百分位快速回弹至14.83%,处于低估状态。上半周大伙见识了科创板的弹性,在各类利好的叠加之后,板块涨幅明显。不过这也侧面印证了该指数的波动性,需要具备足够的经验才好参与。

3、沪深300:PE涨至11.70,全历史百分位25.46%,处于正常偏低接近低估的状态。受外部利好影响,沪深300低估的难度加大了不少,但好在当前的估值仍处于较好的位置,因此才有了今天的文章(当然,大家也催的比较紧![]() )。

)。

4、国证芯片:PE涨至61.28,全历史百分位涨至40.51%,处于正常估值状态。近两年芯片行业相对低迷,行业利润下滑,所以即便指数点位走低,但估值反而走高。最近受华为新品发布影响,芯片行业一改萎靡之气,表现较好。

作为细分行业中的硬科技指数,我们可以报以更多关注。但作为指数投资而言,新兴细分行业指数,会广受外部要素影响,波动极大。从绝对估值看,肯定不能算低,需要更大的心脏和更长的周期,尤其得等行业利润的回归(彼时可能就是价格上涨,估值下降了),更需要耐心和行业经验。

因此,对于大部分普通投资者而言,投资细分行业指数,容易轻信人言,在高点介入,低点退出,剩下一地鸡毛。所以才建议大伙以宽基为主,优秀行业指数为辅,尽量避免细分或周期行业。

5、中证新能源:PE涨至14.44,全历史百分位为0.34%,仍处于非常低估的状态。近期有朋友询问:新能源当前的估值,能否倍投?从估值看,倍投没问题。但细分行业指数的问题,往往不在估值,更多在于要习惯更大的波动和契合更长的投资周期,并且要严格控制仓位。

对比芯片行业利润下滑(Q1指数总利润下滑-30.15%),新能源行业的利润增速仍然很强(Q1同比增速为45.99%)。在叠加指数价格下降,利润上升的情况下,便出现了不到15倍PE的极限估值。

9月初61会发布Q2各个指数的增速情况,以供大伙参考。

==================

61介绍指数信息或基本策略,会秉持“估值较低、宽基优先”的核心原则,写文章时会考量指数质量和当前估值,尽可能地减少主观偏好和非理性判断,从而提升策略的安全性与有效性。

不碰行情热点,不凑市场热闹,虽不利于传播,但胜在知行合一。所以,只能仰仗大伙多多转发推荐,帮助一二。

==================

关联阅读:

==================

扩展阅读:《指数基金文章目录列表》(新手必看)

$沪深300ETF(SH510300)$ $沪深300ETF易方达(SH510310)$ $300ETF基金(SH510330)$

风险提示:基金有风险,入市须谨慎。文章内容、数据仅供参考,不构成投资建议。文中所涉及标的仅为个人思考,请结合自身需求,严控风险,独立决策。