施老,秒杀国内外一切基金经理

$上证指数(SH000001)$ $沪深300(SH000300)$

| 发布于: | Android | 转发:98 | 回复:212 | 喜欢:87 |

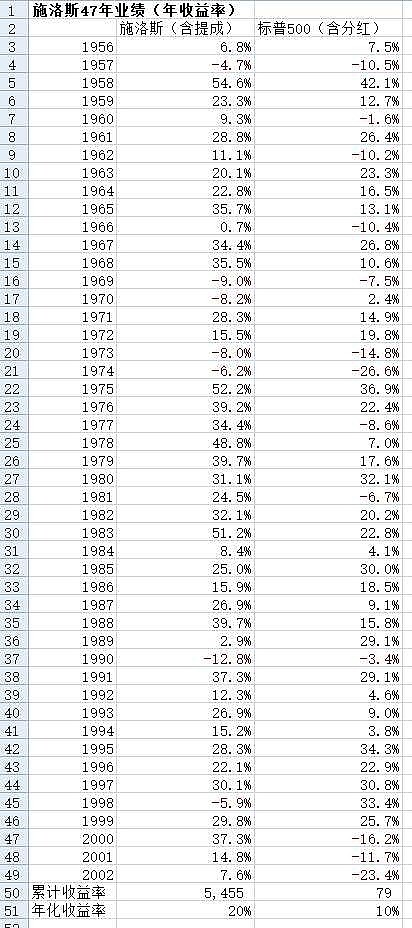

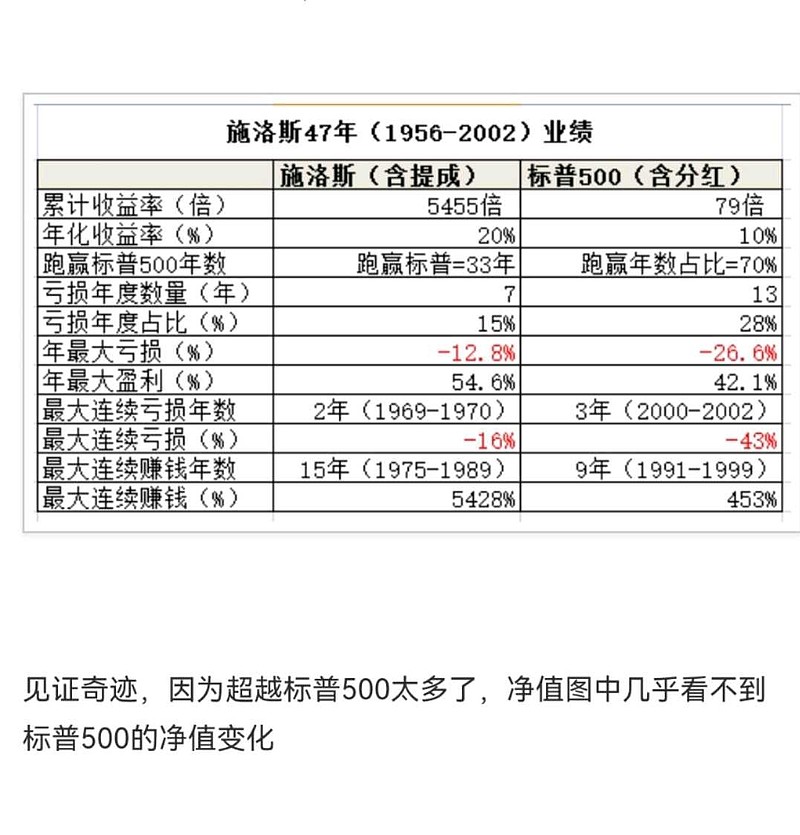

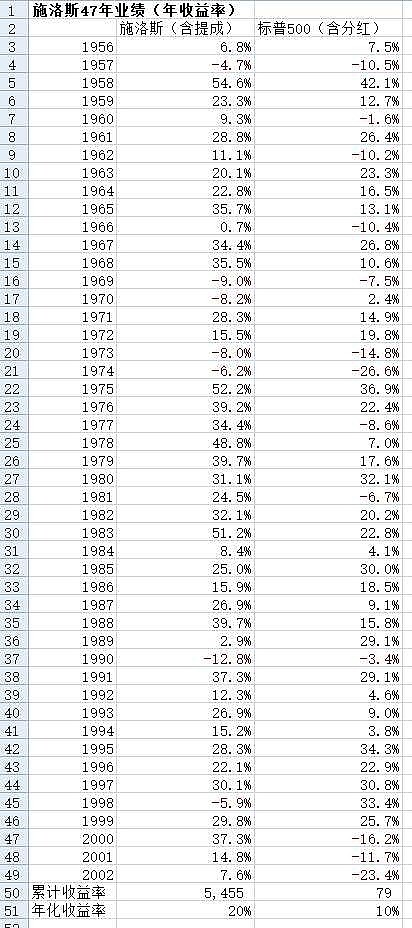

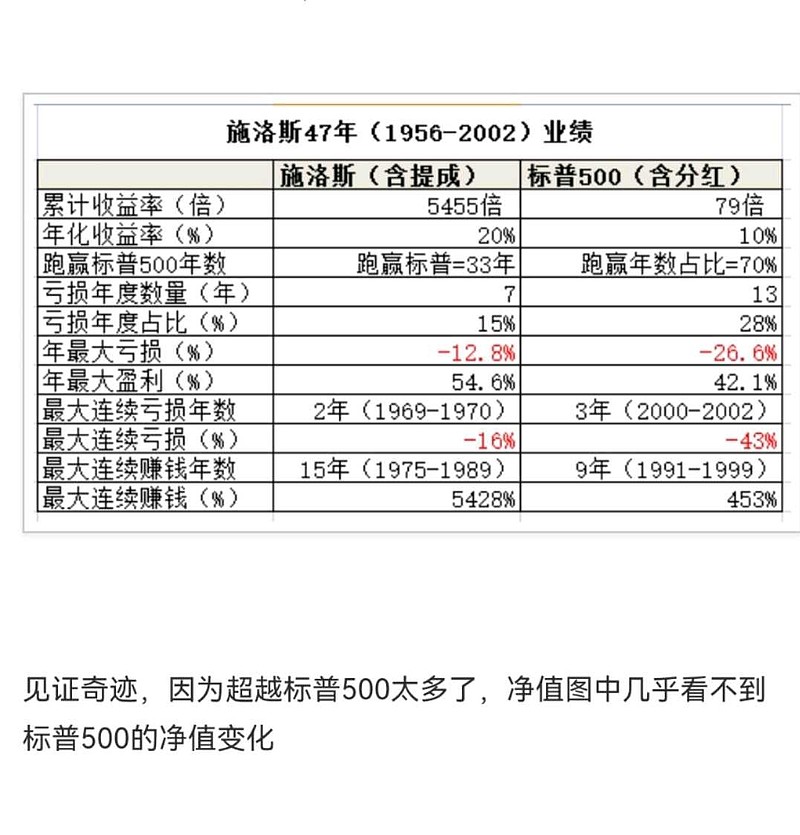

巴老的长期投资绩效前期1956年到1975年大约35%,1975到2000年中期平均20%,进入2000年后慢慢降低到10%,平均年化20%。

很少投资人知道施洛斯职业投资生涯1956到2002,46年的记录,前期20年17%,1976年到2021年后期25年大约22%。

巴老的绩效降低确实是受到了规模的拖累,钱多到没有足够多的便宜大象可以投资。施洛斯到了1973年,资金规模大约400万美金,刚起步的时候印象里是1955年10万美金。施洛斯的合伙公司保持良好的绩效同时持续把赚到的钱分给投资人,维持适度的规模,反而有长期更好的投资空间。

在1976年开始到2001年有记录的投资后期,施洛斯在25年中,仅有2年账面亏损,标普有7年亏损,最重要的是施洛斯亏损的两年加总是负19%,标普加总是负70%。也就是25年大部分在年化呈现合理的复利效应,而且取得负绩效的第二年都有30%的回升,从2年的投资周期来看,施洛斯就可以平滑复利的回撤。

难怪施洛斯说自己几乎不太赔钱,也不记得犯过哪些赔钱的投资错误。

施洛斯的投资生涯,1976年后,25年中的年化绩效有7年跑输标普,7年都是大牛市,平均30%的标普年化,也就是价值投资在牛市的表现比不上飙涨的大盘股。

价值投资人的绩效如果在牛市跑输大盘很正常,看看前两年股市大涨的时候,价值投资人绩效一般般,特别是优秀的投资人,不肯冒着高估值风险买进赛道股,自然没有好的收益。

施洛斯取得最好成绩的5年,有四年标普指数是负数,这个就非常惊人,熊市的时候,真正的价值投资人会有最佳的表现。

以上,资深价值投资人熊市有最好的表现,牛市比不过大盘平均,平常年份也几乎不赔钱。看得更深一层,价值投资长期在低风险的区域取得安全边际足够的风险回报,价格下跌保护赔钱风险低,赚钱风险合理;反观一般投资人赔钱风险跟赚钱风险差不多,价值投资其实赢的部分就是尽量少赔钱这一部分的能力,确实不能把握短期或是牛市的加大风险回报的相对赚钱机会,在牛市中坚持低风险看起来不合时宜,但牺牲的并不是长期赚钱能力,而是降低资本长期亏损的机会,长期才能累积合理的复利效应,进而用正向复利效应,取得长期的绝对值回报。

关于施洛斯实际投资体系的补充

施洛斯的投资体系,目的是要买的便宜,不想赔钱。做法上属于逆向投资,在下跌阶段低买二线股,持仓非常分散,同时持有甚至超过100个股票,仓位比较集中在大约20个股票,单一持仓很少超过20%资金量,10%已经是重仓持有,很多小仓位、观察仓位的股票,几乎满仓不留现金,平均持仓周期4年,在股票上涨到一定的幅度开始卖出,根据不同的持仓成本跟时间,大约也要有8成的利润空间才会开始部分套利,不追求长期超额利润的原因是因为低买的能力强大,卖了再找便宜的股票投资就行。

但施洛斯的极度分散有两点是大部分我国散户可能无法做到的,第一个是专业专注的长期付出才能同时照顾数量庞大的股票,一般散户深度研究的股票很难超过5个。第二就是美国上市二线企业的财报可信任度相对可以维持一定的证券分析可行性。不可讳言,对长期价值投资人而言,国内二线企业的财报信任成本很高。

还有一个很重要的原因,施洛斯是带着帮合伙人赚钱的使命感在投资,他说他的合伙人都不是有钱人,很需要他的帮助,也很期待每年的获利分红。施洛斯跟合伙人约定的也是赚钱他才有分成,所以用相对分散的投资,用4年的平均持仓周期,也代表每年都有可以合理卖出获利的股票,这样可以提供相对稳定的收益。当然,施洛斯自己也极度厌恶风险,极度分散不是光为了降低风险,也有降低收益波动的考虑。

说明你不够施洛斯,人家是低估分散逆向,持有股票超过100只形成组合来获取平均赢的概率。精髓不是他选股方法,而是他谦虚认为自己不行,没办法看清一家公司,所以选择百家以上分散

美国遍地股神跟二战后美国成为世界第一强国有很大关系!

雪球的价值投资者从来就没有停止过造神运动。

大家总要找出一些行业佼佼者来验证自己的投资理念到底有多正确。

我们都不用聊运气问题。

沃尔特·施洛斯本质上就是一位远古时期的量化交易者。(没有不尊敬的意思,依然是大师)

今天你可以在很多美股网站上找到按照沃尔特·施洛斯标准选出的股票列表。

结果大多一塌糊涂。

为什么?

因为在远古时期,这种简单价值投资量化标准的对手盘是一帮连股价是多少都不清楚的交易者。(是的,当时没有股票软件,没有走势图,报价只靠喊单)

即使这样,如果考虑费用后,沃尔特·施洛斯的业绩依然跑不赢纯量化的Fama 3 因子模型基准。

而今天呢?你的竞争对手是高度专业化的市场,这里面有大量如同AQR,DFA这样的成熟量化公司。

所以,这些所谓价值投资就变成了无处不在并且过度使用的典型,自然就不灵了。

当今天还有人给你引古论今的讲这些价值投资神迹。

大多是一个目的:

营销!

笨方法只要能持续赚钱就是好方法

来a股他不行

会不会因为他买的是美股。。。

的确厉害,世人都学巴菲特,其实施洛斯更易入手,虽然资金量稍小,但仍然是我辈楷模

斯洛施最强的是1973年股灾才亏10个点左右,当时芒格亏了60%左右

在现在也可以用,分散买破净,低负债率的全市场最低估的公司。