唯一一个长期业绩好于张坤的经理——刘彦春

为了证明我不是标题党,先上业绩对比。刘彦春2015-7-10开始独自管理景顺长城鼎益至2021-3-3,收益为347.52%,对比张坤的易方达中小盘,收益为308.67%。并且刘彦春的两只基金在同期1070只基金中排名第一、第二。张坤排名第三。

下图红线刘彦春,蓝线张坤。这个对比时间维度长达5年半,应该是能说明问题的

对比可以投港股的基金,刘彦春管理景顺长城集英两年定开混合(006345)近两年,取得115.89%,同类排名334|2803,同期张坤管理的易方达蓝筹精选取得 148.46%。在可投港股的基金对比中,刘彦春跑输。

为什么要和张坤对比?因为他们风格非常相似,我归类于质量风格,即长期持有高质量股票,赚取企业盈利。从净值也能看出,两人走势极其接近,说明风格极其相似。

现在张坤已经管理1197亿了,刘彦春783亿,为什么业绩好于张坤的人,规模却更少、关注度更小呢?即使缺资料,也要强行挖掘!

★业绩横向对比

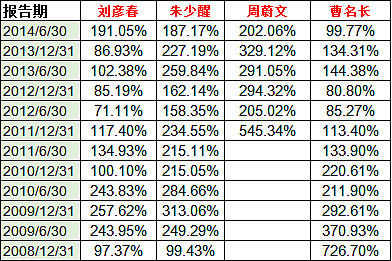

有些人说刘彦春职业生涯复合年化收益并不高,只有13%,比其他明星经理如朱少醒、谢治宇、张坤、董承非等人23%~25%的年化收益水平差距很大。

其实刘彦春两次接任基金经理都是在市场高点,而朱少醒、谢治宇、张坤都是在熊市接任的,所以单纯对比基金经理的年化收益率是不合理的,只有进行同期业绩对比才能体现经理的实力。

但其实已经不需要进行同期业绩的对比了,在开篇介绍中已经说过,刘彦春的业绩是同期排名第一,没人能超过他。不过我这里还是展示一下,方便了解其他人与刘彦春的差距。

刘彦春的投资风格我归类于质量风格,与张坤、唐颐恒、安昀、肖肖、蔡向阳、陈璇淼、邬传雁、焦巍、萧楠、胡昕炜等人的投资风格接近。这些人任职时间大多数都比他晚,不太好对比。只能简单对比一下对比一下短期。

从安昀任职开始对比(2017-11-1)

从焦巍任职开始对比(2018-12-20)

可以看到,以上两个区间,刘彦春业绩都是第一。不过我认为从现在往后看,考虑到规模等因素。刘彦春、张坤、唐颐恒、焦巍等人的业绩差距会比较小。

刘彦春的从业时间较长,我再与其他不同投资风格的老将谢治宇、董承非、曹名长、赵晓东、周蔚文等人进行对比。

(忘记加朱少醒了,同期152.72%)

这个对比差异就非常悬殊了,需要强调的是,这个悬殊不完全是实力造成的,有很大一部分是市场风格带来的,近几年是龙头白马牛市,刘彦春有站在风口的优势,后续这种风格不一定会一直延续。

★定量分析

1、换手率和仓位变动情况

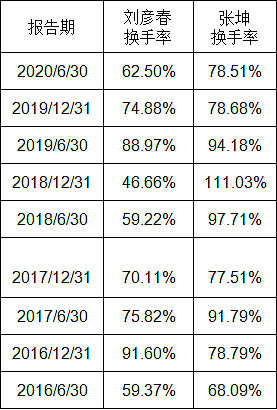

下图为景顺长城鼎益的换手率情况,不管规模多大,任职以来就没超过100%,平均在60%左右,甚至比张坤还低。

不仅如此,刘彦春在博时任职期间,也是保持了低水平的换手率。这在那个浮躁的年代,绝对是一股清流。

仓位择时方面,在博时任职期间,有仓位择时操作,来到景顺长城后较少调整仓位,2017年开始长期保持高仓位运作。

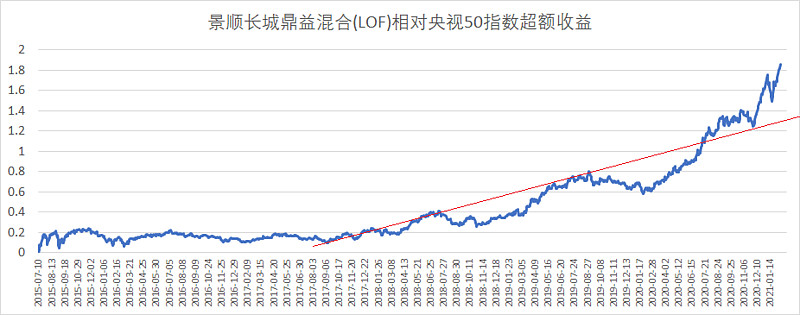

2、超额收益

下图为景顺长城鼎益相对于央视50指数(质量风格基准)的超额收益情况,主要在2017年下半年开始创造的。

2017年刘彦春风格转型完成,正好2017年也被称为价值投资年,这之后,价值投资有效性大增,刘彦春的超额收益也比较明显和稳定。

3、分红情况

很多经理不注重分红,要么就是随意分红。而刘彦春的分红我认为是有讲究的。除了那两只港股基金,其他4只基金都过分红,以景顺鼎益为例,下图为刘彦春的分红位置。

我觉得虽然刘彦春不择时,但刘彦春还是会适应A股的规则,努力在市场阶段性高点分红,帮助持有人保住一些收益。他的分红行为是值得关注的。

最近一次分红是2021年1月18日,之后白马股开始暴跌,分红时机还是挺准的。(ps:张坤在2月25日也分红了)

4、持有人情况

刘彦春的几只机构持有都非常少,根据2020年中报,在783亿资金中,我估算机构资金不超过5%,即39亿。我只能说机构眼光不行.....

刘彦春本人持有的基金:从多到少分别是景顺长城新兴成长(100万份以上)、景顺长城内需贰号混合(50-100万份)、景顺长城内需增长混合(10-50万份),其他三只不持有(或其他方式持有)。

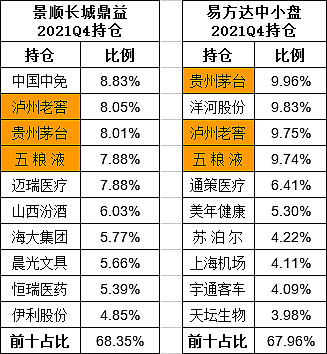

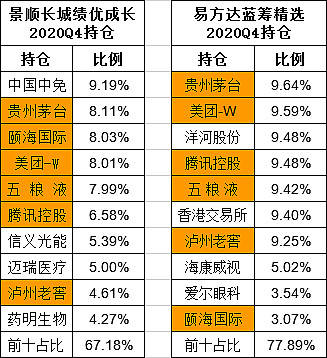

5、持仓情况

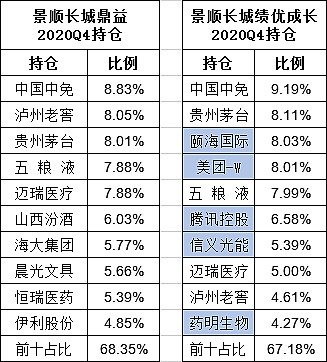

前十持仓占比一般为70%左右,持股比较集中。持仓数长期稳定在25只左右。市值上偏好大盘股。

下图为纯A股基金和可以投港股的基金的持仓情况。景顺长城绩优成长港股占比39%。

6、能力圈

刘彦春任职经验丰富,投资过的行业较多。最早入行时是研究农林牧渔行业,还研究过家电和汽车行业。最擅长农林牧渔板块,海大集团持有了6年多,任职早期配置过诺普信、联大,阶段性的配置过温氏、牧原,成功把握住了2019年的猪肉行情。

持有最多、时间最长的是消费,晨光文具、美的集团、都拿了很久,2017年开始重配白酒。目前白酒仓位稳定在30%左右,比较喜欢泸州老窖、贵州茅台、五粮液和古井贡酒,这几只都持有了4年多。

金融地产同样擅长,2008刚入行的时候就是买了很多金融地产股,近两年也持有过招行和宁波银行,只是现在很少配置了。

要说不擅长什么,可能就是不擅长科技板块和小盘股了,曾经阶段性配置过立讯精密、歌尔股份等,但没怎么赚钱。

医药板块也相对配置较少,主要配置过济川药业、尔康药业、恒瑞医药,2020年开始配置了迈瑞。

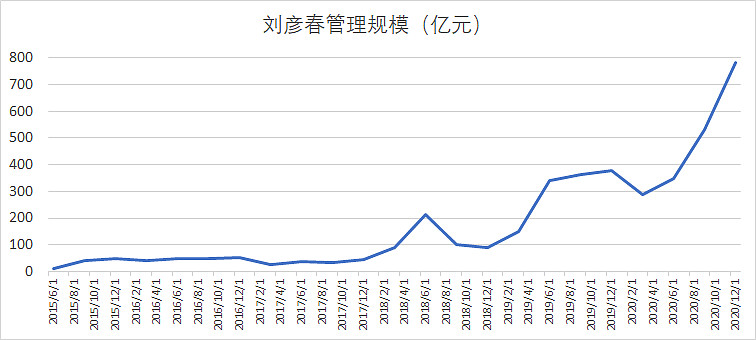

7、管理规模

下图为刘彦春的管理规模变化情况,目前管理783亿↓

刘彦春目前规模是比较大。不过他的投资方法,我觉得管理1000亿应该问题不大。在博时任职期间,他一直管理200多亿,具有应对大规模基金的能力。

目前刘彦春可以投港股的基金只有163亿,他在港股的选股空间还是比较大的。

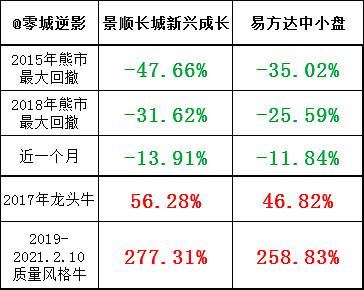

8、回撤控制和进攻性

回撤控制是刘彦春的弱项。下图是他和张坤的对比,其实两个人都没做仓位择时和行业分散。这个差异可能主要来源于估值容忍度和股票质地。

但是刘彦春的总业绩更强,说明他的进攻性是更强的。上图可以看到,两轮上涨行情,刘彦春表现更好。

★刘彦春的基金选哪只

刘彦春的基金呈现出规模越小,收益越好的特点,因此要尽量选规模小的。我建议选标红的那两只可投港股的基金,管不住手的可以买那只两年定开基金。

景顺长城鼎益是刘彦春的代表作,还可以在场内购买。

★对比张坤

这两位大佬长期业绩傲视群雄,就不对比其他人了。

刘彦春估值容忍度更高、对科技板块更加开放、进攻性更强、经验更丰富。缺点是回撤更大、医药比张坤配置的更少、港股经验还不足。

张坤持股更集中,波动更小,但是现在张坤规模已经很大了,可能会影响到超额收益能力了,刘彦春可以把颐海国际买到重仓,张坤就不行。并且张坤的基金还限购。这是我目前更倾向于刘彦春的重要原因。

春春和坤坤究竟谁更强?我也分不清。大家觉得两个经理谁更强呢?留言讨论一下吧!

如果觉得文章有用,恳请“点赞、在看、转发”三连支持我,谢谢!

第二篇:为什么刘彦春以前业绩较差?

第三篇:我把刘彦春2008年以来的季报全看了,试图挖掘他的投资理念

欢迎大家持续关注微信订阅号(lcnylc),最好设个星标,以免错过推送。

提示:基金有风险,投资需谨慎!本文仅为个人研究分析,不作为投资依据,据此操作盈亏自负。