万科是我持仓中的亏货三姐妹之一,是否应该加仓万科?毕竟股价已从30元跌到9元,跌幅达70%,但万一跌幅是90%呢?也就是3元呢!

昨天老李哥分享了段永平先生之前对万科的估值和看法,我觉得值得我们思考与学习。于是昨晚出差回来没有躺平,而是以“万科”为搜索词,把段永平先生访谈中涉及到万科的内容都摘录了出来。

💡便宜的万科

网友:大哥,你买万科时是怎样估值的?除了A股比B股便宜外,还有那些?GE是伟大的公司,破产概率小,股价便宜了。创维是本份的企业,股价实在便宜了,这些我都明白了。万科 04年每股收益0.39元,你 05年买时的股价应是5块左右吧!13 倍的 PE不是十分便宜吧!你是否把成长算进去了?(2010-04-05)

段永平:我买万科时,万科的市值大约在 150亿左右,具体时间不记得了(大概在股改前半年到一年的时候?)。当时就觉得万科一年赚个几十个亿早晚能做到,不到200亿确实便宜。同时觉得我看到的万科的帐肯定不会是假账,因为王石不是作假帐的人。当时买的理由都在这儿了。

网友:您当年投万科的时候是如何估值的?“起码值10块钱”是如何估算的?如果有机会再次买进,您会以多少市值买入?

段永平:我的所谓估值都是毛估估的。我买万科时,万科市值才100多个亿,我认为这无论如何也不止,所以就随便给了个 500亿。呵呵,当时唯一确定的就是100多个亿有点太便宜了,如果有人把万科100多个亿卖给我,我会很乐意买,所以买一部分也是很乐意的。

网友:您设定的6块买万科价的依据大概都有什么呢?6块估价思维逻辑过程大概是怎样的?(2011-3-8)

段永平:6块钱时市值大概800亿上下,加上贷款1000亿出头,100亿左右年利润,未来经营走下坡机会不大的公司,这个价钱我觉得不贵。

网友:市值为什么还要加上贷款呀,想不明白?段大哥解释一下好吗?

段永平:假设你按市值买下公司,贷款算谁的?这里“贷款”指的就是债权债务。

网友:万科现金还挺充裕,市值684.39亿,现金339亿元,哈哈,如果跌倒市值等于现金,我就把房子卖了买它。 (2011-11-28)

段永平:负债是多少?如果万科净现金有300多亿,你还等什么?

💡贵的万科

网友:万科总股本110亿,今日股价7.31元,总市值804亿,每股净资产3.55元,净资产总计390.5亿,资产负债67%,最近4年净利分别为 21.5亿、48.44亿、40.33亿和53.30亿。如果以6年平均年利润50亿估计,那可以过得去的总市值是否是在700亿附近,即股价6.37元附近?(2010-05-14)

段永平:信任这点我没有异议,但觉得他们的利润不高啊,而且这还是在房产这么好的时候。我相信万科在大市不好时的表现可能会比其他同行要好,但毕竟也会受到些影响。最近刚刚开始准备看看万科的情况,毕竟掉下来了这么多,万一再掉个一大块,说不定就是个机会了。也许现在就是个机会,谁知道呢?但我宁愿再看看。

💡超贵的万科

段永平:我觉得估值在决定卖股票时也是毛估估的,比如当万科涨到3500-3600多亿时,我曾强烈建议我一个朋友应该卖掉,因为我觉得万科要持续赚300多亿是件很困难的事,你花3000多亿去赚不到100亿的年利润实在不是个好主意。如果你真的喜欢万科,可以等一等,将来可能会有机会用同样的钱买回更多的股份回来。说实话,我挺喜欢万科的,我想有一天我可能会再投万科的。下次投的时候争取多买些,拿得时间长一点。

💡不确定的万科

段永平:万科和房地产这个行业了。目前中国人口老龄化问题似乎在加重中,不知道对房地产未来有什么影响。(2019-3-14)

段永平:以前对商业模式的重要性没那么理解,现在是会把商业模式放在第一顺位的,是作为最重要的过滤器,过不去的就不看了,省下无数时间!你觉得我的观点没变是因为你自己没变。其实你也可以推衍一下,当时我如果不买创维或万科而是买了茅台或苹果,结果会是更好还是更好呢? (2021-12-30)

段永平:不是有啥超能力,就是看不懂。想不透10年以后会怎么样,包括万科,我也是想不通的,所以没有再碰过。(2023-10-3)

💣关于负债

关于高负债/现金流弱的企业,段永平先生给出了一个简单的估值方法,企业价值倍数,神奇公式里也有。

段永平:相对于pe,我会更多用e/e 来衡量一个企业。这里有一个e是 enterprise value。(2010-04-25)

企业价值e/e估值 = 企业价值(市值+负债-现金)/ 盈利 (该公式也称为收购倍数)

段永平:这里说的负债是有息负债,大概就是银行借贷或债券类的东西,到期要还的。我说的少借债指的就是这类债。会计上的债务还包括预收类的款项,这类债务一般不会给企业带来风险。

女王:这几年我踩了很多坑,越来越理解为什么安东尼伯顿如此看重资产负债表,也开始懂段永平先生对负债的解释。

安东尼波顿:如果说选股人必须吸取一个教训的话,那么这必定是最重要的一个。如果说投资的关键在于遏制下跌和避免灾难的话,那么只有睁大眼睛,仔细观察,才能承受总资产负债表风险。这种风险是导致我投资业绩惨淡的最常见因素。

段永平:我还没认真看过财报。如果现金超过负债,那就应该很安全。我对大多数公司的担心是很多公司为了发展快些而去负债,结果某一天因为负债而陷入麻烦。万科相对而言还是比较健康的,但似乎对营业额的增长也很有追求。我一般喜欢那些追求好产品,不太提营业额目标的公司,比如苹果。(2010年)

段永平:每个公司都有负债吗?每个“公司”都应该负债吗?每个房地产公司都应该负债吗?我记得美国有一家房地产公司,叫“NVR”,曾经因为太多负债而差一点破产,股票掉到过 0.2/股,后来侥幸活过来以后就再也不借钱了,几十年以后的现在的股价大概在$700/股上下。你再看看美国现在其他的房地产行业的公司。如果万科没负债,我会给他们加很多分,但他们不懂,他们想快点发展嘛。(2011-9-26)

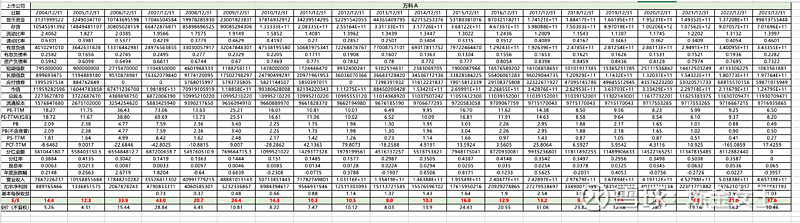

女王:我专门查了一下NVR,资产负债表非常干净,股价涨得这么凶狠,最新e/e才在15,而现在万科却在37.6,如果万科不大幅降低有息负债,甚至会面临破产的命运,如果负债不降低,利润不提升,我是不会再加仓了,也不建议大家在此刻去抄底万科,因为风险大于回报。(我拉了万科过去20年的数据,并做了e/e,数字会说话!)

段永平:那是快20年前说的了,那时候万科的债务还不是那么厉害。后来发现其债务很高后就没在关注过。(2024-3-30)

段永平:最近看到有些公司因为债务陷入困境。确实很难理解他们为什么要借那么多钱。我怀疑会不会机制有问题?因为只考量业绩但不限制债务,经营层自然会努力做大业绩,哪怕负债高点也没关系,因为每个同行负债都很高?我们公司严格限制债务是很有道理的,虽然明白这个道理有时候需要十几二十年。(2024-3-29)

段永平:债务是个危险的东西,和margin差不多。经营企业中的债务有时候更危险,因为资产往往是很难变现的,危险来临的时候跑都很难跑。发展慢一点会健康很多的。(2024-3-30)

回顾了近20年段永平先生对万科的看法,有3个关键值得我们思考与学习:

1、价格很重要

2、财务健康很重要

3、商业模式更重要(非常重要)

女王:便宜是硬道理,但是财务不健康的便宜是灾难,而商业模式不好则是火上浇油;但反之,好的商业模式却能走得更稳健,更远,带来的投资回报更大。

段永平:我总是认为大致的估值主要用于判断下行的空间,定性的分析才是真正利润的来源,这也可能是价值投资里最难的东西。

$万科A(SZ000002)$ $万科企业(02202)$@大道无形我有型 @大股市小书虫 @ericwarn丁宁 @流浪行星 @LoveKonan @鱼香基丝